Nel giorno in cui la Catalunya suona l’allarme, spuntano rumors di scontro totale in vista del board del 22 luglio. E un grafico mostra come «quota 42%» sia diventata il Rubicone tra falchi e colombe

La notizia è finita in fretta nel novero dell’ormai quotidiana contabilità emergenziale: da domani, a Barcellona torna il coprifuoco notturno. Lo ha comunicato la Corte superiore di Giustizia della Catalunya come misura di contrasto al dilagare dei contagi da variante Delta. Praticamente, Natale a Milano senza il panettone. Perché Barcellona che chiude la propria movida a metà luglio, nel pieno della stagione turistica, equivale a una resa. Eppure, ad oggi il sistema sanitario iberico non segnala criticità particolari a livello di ospedalizzazioni o decessi.

Certo, i contagi sono esplosi ma come in gran parte d’Europa, Nessuno però, a parte l’Olanda, era ancora ricorso a misure così drastiche. Ma c’è un’altra notizia che non ha goduto della grancassa mediatica, rilanciata da Bloomberg che ne ha ottenuto l’esclusiva tramite una sua fonte sotto anonimato: in vista del board del 22 luglio, lo scontro in seno alla Bce sarebbe esploso. Tanto da costringere un portavoce dell’Eurotower a trincerarsi dietro un laconico no comment e a spingere i funzionari interpellati a definire le discussioni in divenire sempre più intense e surriscaldate. Vero? Falso?

Il problema, paradossalmente, non risiederebbe nemmeno nella fondatezza della notizia. Tanto più che i rumors sottolineano come la seconda questione dirimente - ovvero, le modalità di prosecuzione del Pepp verso la fine dell’anno - non sarebbe in agenda per la prossima settimana e vedrebbe la resa dei conti già rinviata di comune accordo a settembre. Cosa sarebbe quindi al centro della disputa? Il cambiamento di linguaggio rispetto alle politiche di stimolo monetario contenuto nelle bozze che i vari membri del board avrebbe cominciato a visionare. Di fatto, l’aggettivo persistente che Christine Lagarde ha utilizzato con il Financial Times per definire lo status operativo del nuovo veicolo di sostegno che nascerà dalla mutazione proprio del Pepp dopo il marzo 2022.

Nominalismi, insomma. Ma la criticità sottostante appare un’altra, al di à dei contenuti. L’unica questione a importare, infatti, è quale fra le due fazioni - falchi e colombe - abbia avuto interesse di far giungere a Bloomberg la notizia della frattura in seno al Consiglio, vera o presunta. Perché se fosse stata l’ala rigorista, tradirebbe la consegna del silenzio fino ad ora sposata dalla Bundesbank, talmente in modalità tattica da non replicare alle accuse di alterazione della realtà rispetto alla decisione all’unanimità sul cambio di target inflazionistico nel recepire la policy review.

Se invece fosse stata l’anima espansiva incarnata da Christine Lagarde, Isabel Schnabel e Fabio Panetta, allora il collegamento - quantomeno temporale - con la notizia giunta da Barcellona avrebbe un senso. Perché evidenziare l’esistenza di una minaccia di frattura nelle politiche di sostegno, proprio mentre una delle città-simbolo della movida si chiude nuovamente a causa della pandemia, equivale ad affiggere sul muro un manifesto con la scritta Wanted e il simbolico volto di Jens Weidmann. E se così fosse, questo tradirebbe una crescente tensione fra le colombe in vista del 22 luglio.

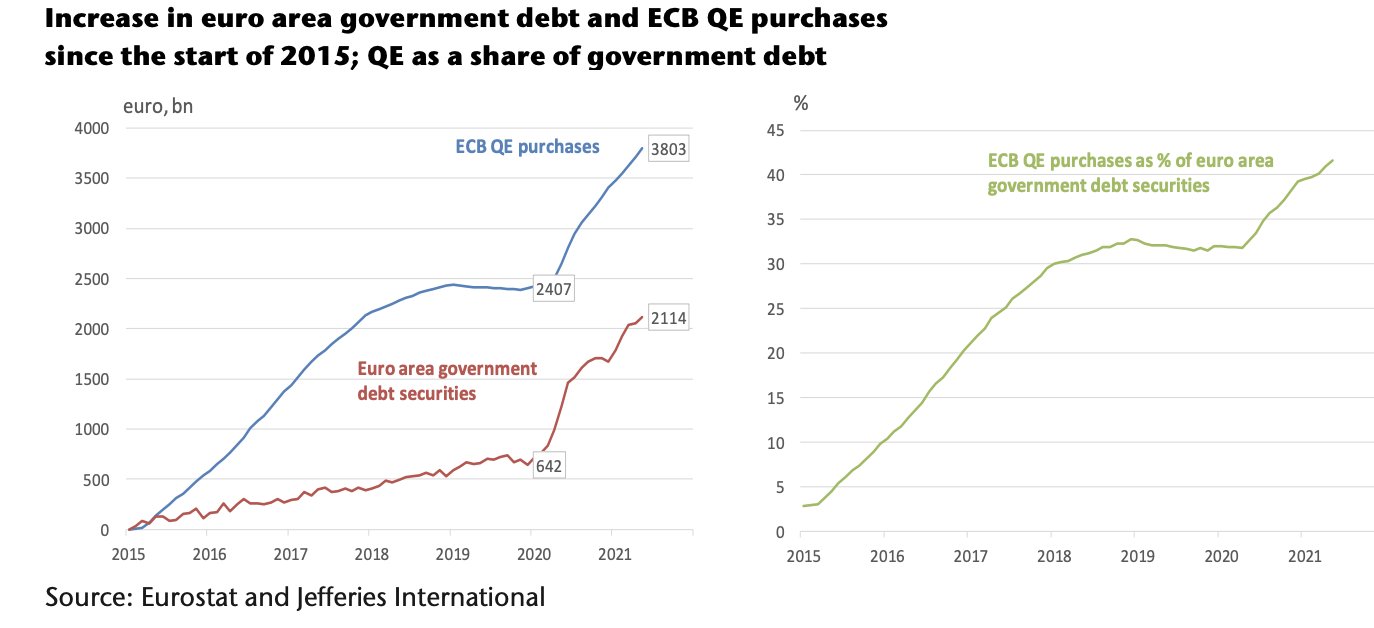

Il motivo? Lo mostra questo grafico,

Fonte: Jefferies International/Bce

elaborato da Jefferies International proprio su dati Bce: gli ultimi dati relativi ai programmi di Qe, infatti, evidenziano come dal 2020 in poi gli acquisti dell’Eurotower abbiano operato un matching pressoché perfetto con le nuove emissioni di debito sovrano dei governi dell’eurozona. Di fatto, la Bce oggi detiene quasi il 42% di tutto l’outstanding di debito pubblico, divenendo creditore privilegiato e pressoché assoluto. Prestatore di ultima istanza, nei fatti. Bancomat per il finanziamento diretto dei deficit e la monetizzazione dei debito, se a descrivere la dinamica fossero invece i falchi.

Una cosa appare certa: dentro il palazzo di Francoforte, questa volta qualcosa scricchiola veramente. Per il semplice fatto che quel grafico presuppone l’esistenza di due approcci, antitetici: ritenere quel 42% un Rubicone invalicabile, al fine di evitare di sprofondare in una trappola del debito auto-alimentante e senza più via d’uscita. Oppure, guardare a quel punto di non ritorno come il cavallo di Troia che garantisca la trasformazione del Pepp in strumento strutturale e non più emergenziale e temporalmente delimitato.

E, conseguentemente, spalancare la porta anche alla sistemicità obbligata di un principio di emissioni europee comuni per finanziarlo. Nei fatti, i prodromi sotto mentite spoglie degli Eurobond. Non fosse così, difficilmente si spiegherebbe una concentrarsi di tensioni simili attorno al board del 22 luglio, sulla carta chiamato a una mera ratifica di quanto concordato a maggioranza - e non più tardi di una settimana fa - in sede di policy review. Il futuro dell’Europa, forse, passa da Barcellona.

© RIPRODUZIONE RISERVATA