Attenzione all’euforia sui Btp, fra i bond Futura e il recente record di carta europea per finanziare i fondi Sure: anche la South Sea, esattamente 300 anni fa sembrava imbattibile con i suoi titoli azionari. Poi, in un attimo, puff.

Come certe sbronze che faticano a passare, quella consumata sul finire dello scorso giugno e culminata con il brindisi finale in onore del Recovery Fund ha lasciato strascichi pesanti. E un hangover da incubo. E proprio questo stato intermedio di alcolemia alterata da scampato pericolo pare guidare le mosse dei governi a capo di quelli che un tempo avremmo chiamato Pigs o Club Med, tra cui l’Italia.

Le parole con cui il premier spagnolo, Pedro Sanchez, ha quasi sprezzantemente spiegato alla stampa la ragione del no iberico al Mes - «Il nostro debito lo compra la Bce» - e la stessa messa in discussione dell’accettazione dell’intero pacchetto di aiuti destinato al suo Paese, ne sono stati la riprova.

E lo stesso, seppur in maniera più sfumata e confusa, vale per il partner che accompagnava il primo ministro spagnolo nell’occasione. Ovvero, il padrone di casa, quel Giuseppe Conte sempre più sballottato fra un’emergenza Covid evidentemente in procinto di sfuggire di mano e le pressioni divergenti in seno all’esecutivo proprio rispetto all’attivazione degli aiuti europei.

Tutto, però, parte da un assunto e da un presupposto, drammaticamente fallaci proprio come le percezioni distorte indotte dall’alcool e che il mattino dopo lasciano l’amaro in bocca. E, a volte, qualche guaio accessorio da risolvere. Ovvero, il fatto che si dia per assodato il ruolo della Bce nella sua forma di intervento attuale, quello che viaggia spedito in punta di deroghe sistemiche ai limiti statutari sancite all’atto di nascita del Pepp e in ossequio all’emergenza pandemica. La quale, si sa, a livello di operatività dell’Eurotower ha funzionato come una vera e propria coperta di Linus per ogni deviazione.

Prima la capital key, poi il limite per emittente, poi l’inclusione dei titoli greci fra il collaterale accettato per operazioni di rifinanziamento. E poi ancora i cambi in corsa sull’accountability bancaria delle riserve presso le Banche centrali, l’apertura ad acquisti di debito junk, l’eliminazione del tetto di detenzione di titoli sovrani per le banche elleniche. Uno dopo l’altro, tutti i paletti posti con tanti sacrifici dai falchi capitanati dalla Bundesbank durante il mandato di Mario Draghi sono saltati come birilli in un bowling.

Quale il rischio, stante l’impennata di casi di coronavirus appena registrata in Germania, ulteriore elemento di criticità per il Paese-locomotiva che lotta per non precipitare in una seconda double-dip recession, dopo quella della primavera? Quella che potremmo definire sindrome South Sea.

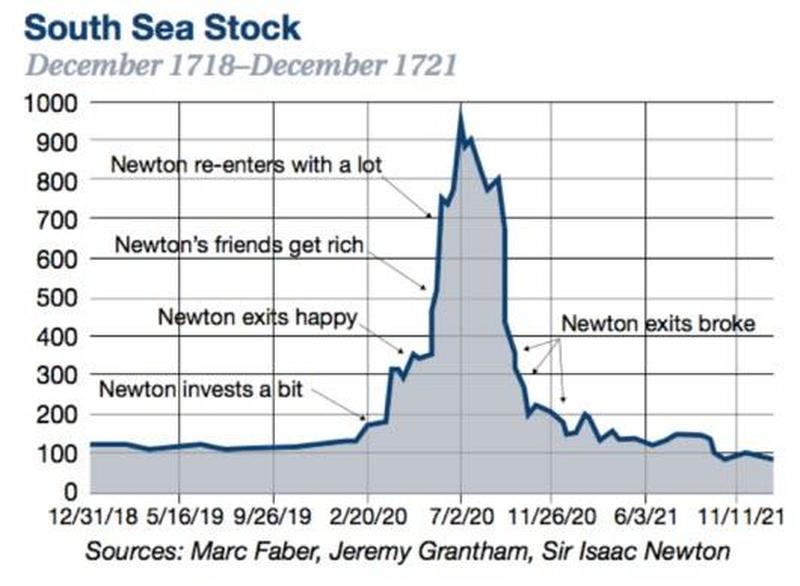

Esattamente 300 anni fa infatti, a cavallo fra ottobre e novembre del 1720, la compagnia di navigazione britannica South Sea Co. stava conquistando il mondo, forte di un privilegio che faceva apparire il suo futuro il corrispettivo commerciale di un crescendo rossiniano: il diritto di esclusiva che la Corona le aveva concesso verso due mercati floridissimi come le colonie spagnole nei Caraibi e in America del Sud. The sky was the limit, insomma. E gli investitori, ovviamente, si lanciarono. A capofitto. Tanto da spedire quel titolo alle stelle, come mostra il grafico:

Fonte: Faber/Grantham/Newton

Il quale, però, certifica plasticamente come anche gli incantesimi finiscano. In maniera brutale, proprio come certe convinzioni dettate dall’alcool la notte precedente. Cosa accadde, cosa fece gonfiare la bolla? Semplice, la narrativa si impose sui fatti. Proprio come oggi.

Nonostante il Trattato di Utrecht del 1713 fra Spagna e Gran Bretagna si fosse rivelato meno favorevole del previsto per Londra, soprattutto a livello di tassazione sugli schiavi e numero di trasporti annuali concessi, Re Giorgio I giocò la carta della grandeur e della moral suasion. Nel 1718 divenne governatore della compagnia, spingendo alle stelle l’entusiasmo degli investitori. Di più, la follia fu tale che nel 1720 la South Sea propose di farsi carico del debito pubblico britannico: il Parlamento di Westminster fu ancora più folle da accettare. Il titolo azionario passò da 128,5 di gennaio a oltre 1.000 in agosto. Tutti volevano azioni South Sea. E chi non poteva averle, salì comunque in giostra e si fece abbindolare da promotori di ogni risma con investimenti a dir poco azzardati. Un abbaglio collettivo. Che, come mostra il grafico, a settembre si tramutò in repentino ritorno alla realtà. Un tonfo generale del mercato, capace di polverizzare i risparmi e il capitale di migliaia di persone, letteralmente dalla sera alla mattina. Rovinate. Sul lastrico. E anche la politica pagò un prezzo, visto che l’inchiesta ordinata da Westminster svelò come almeno tre ministri furono corrotti e specularono prima del crollo. Una sorta di «Mani pulite» ante litteram portò al potere Robert Walpole sull’onda dello sdegno generale e la promessa di perseguire duramente i colpevoli della truffa: South Sea sopravvisse fino al 1853 ma soltanto grazie al fatto di aver venduto tutti i propri diritti di navigazione al governo spagnolo nel 1750.

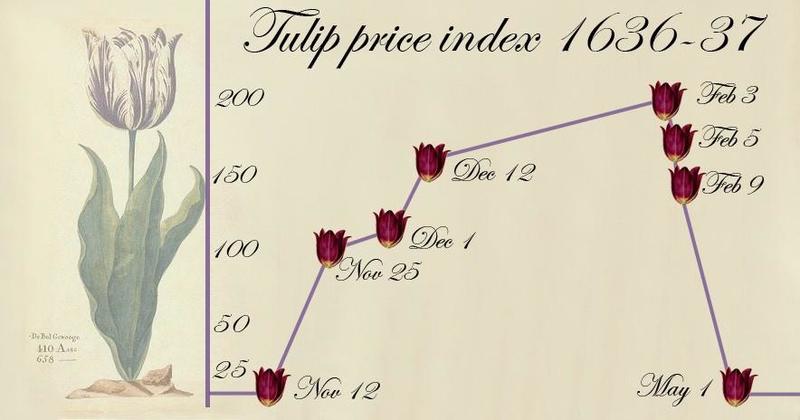

Cosa ci insegna questa storia, meno nota di quella legata alla crisi olandese del prezzo dei tulipani che portò alla bolla del 1636-37 ma sicuramente più drammatica, non fosse altro per le implicazioni politiche?

Fonte: Google

Che creare valore ascetico unicamente sulle aspettative spesso genera mostri. Esattamente come quel bicchiere in più che nottetempo sembra far sparire ogni preoccupazione e pensiero, salvo ritrovarseli - amplificati dal mal di testa - il mattino dopo. Tutti in fila, come creditori. Ecco, quando un governo opera sui propri conti pubblici dando per certo il sostegno europeo al proprio deficit, sta compiendo lo stesso errore della South Sea e di Re Giorgio I: peccare di realismo.

Perché al netto di un Recovery Fund che, nell’arco di tre mesi, si è ridimensionato in numeri e impatto in maniera già drammatica, è il principio di una Bce che non tornerà mai più a un’operatività normale a porre a rischio l’intera impalcatura.

Il nostro spread continua a salire. Pochi punti base al giorno, certo. Ma è il trend che conta. E spaventa. Perché la marcia indietro si è innescata proprio a ridosso del picco di euforia di governo e Mef, ovvero all’atto di emissione del trentennale con rendimento allo 0%. La nostra sindrome South Sea si è sostanziata in quel preciso istante, quando anche l’ultimo barlume di lucidità è scomparso. E infatti, passo passo, invece di schiacciarsi ulteriormente dalla quota 120 punti base con cui ci si era presentati all’asta, da allora si è innescata una dinamica da gambero: si doveva puntare a uno strutturale ridimensionamento del nostro differenziale verso un regime di doppia e non più tripla cifra, mentre questa mattina si è veleggiati sopra quota 135. Non capendo che, quando si alza così tanto l’asticella dell’aspettativa, ogni minima difficoltà riscontrata sul percorso viene prezzata dal mercato come un fallimento tout court.

E la percezioni vengono talmente dilatate da abbassare anche le soglie psicologiche d’allarme: dopo quell’asta e al netto del realismo di chi investe rispetto al ruolo esiziale della Bce, già tornare sopra quota 140 sarebbe un problema. Oltretutto, alla vigilia del giudizio di Standard&Poor’s sul nostro rating di credito, atteso per domani sera a Borsa chiusa.

E la conferma del rischio arriva proprio dall’atteggiamento ondivago delle politica al riguardo: cosa può aver armato la mano di Giuseppe Conte nel proferire quel giudizio lapidario sul Mes nel corso della conferenza stampa sul nuovo Dpcm legato al Covid, se non la sbronza da onnipotenza garantita da quell’asta record? E come non notare la contemporaneità pressoché perfetta fra comunicazione del collocamento boom di bond con garanzia Ue per il finanziamento del fondo Sure e annuncio del Tesoro italiano del ritorno a breve del BTP Futura, questa volta sotto forma di carta a 8 anni e legata al Pil nominale? Di più, addirittura si è anticipato lo sbarco già in inverno anche dei Btp green, quelli legati a progetti di sostenibilità.

Insomma, la convinzione che la Bce non potrà fare passi indietro sta operando come quel diritto esclusivo di navigazione che la Corona inglese garantì alla South Sea: un detonatore di azzardo morale. E, soprattutto, un moltiplicatore di aspettative.

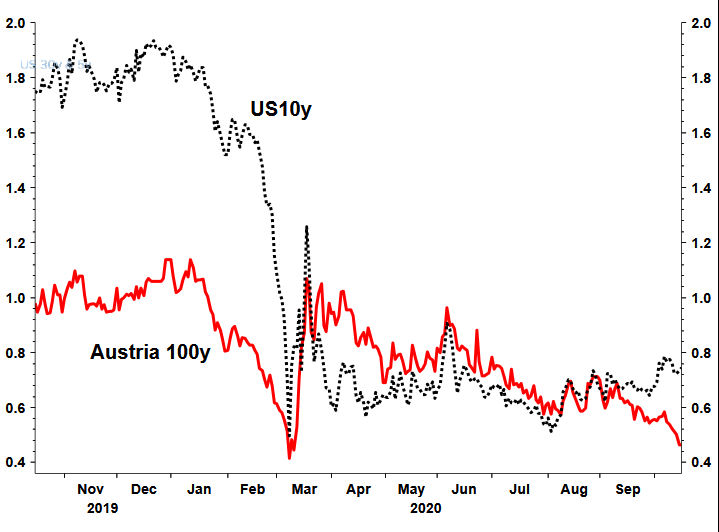

Fonte: Sociètè Gènèrale

Questo grafico forse mette meglio in prospettiva la situazione di rischio in cui ci troviamo in questo momento di snodo storico, incardinato com’è fra l’inizio ormai conclamato della seconda onda di pandemia e l’obbligo per la stessa Bce di dare una risposta, da qui al board del 10 dicembre prossimo. E con in mezzo, by the way, un’inezia come il voto presidenziale americano.

Viviamo in un mondo in cui il bond a 100 anni dell’Austria paga un rendimento molto più basso del Treasury a 10 anni statunitense, di fatto il benchmark dei benchmark. Il tutto, nonostante una Fed in operatività pressoché massima per almeno quattro mesi, dallo scorso aprile all’estate.

È il mondo degli unicorni, scordiamoci che sia la realtà. E questa correlazione ne è la riprova, la cartina di tornasole: in un mondo manipolato, accetto volentieri l’argent de poche di Vienna pur di detenere un bond a 100 anni che non mi garantirà in realtà mai niente. Se non la sicurezza politica, finanziaria, economica e soprattutto culturale di un Paese che, non a caso, è sempre in prima fila nel dire no a ogni tentativo di istituzionalizzazione del principio di mutualità del debito Ue. Sobrietà, insomma. Mentre il mondo è in hangover. Solo un caso?

© RIPRODUZIONE RISERVATA