L’attacco di Joe Biden contro Vladimir Putin alla vigilia del Consiglio Ue sui rapporti con Mosca parla chiaro. Come lo sgarbo tech di Pechino verso Washington prima del meeting bilaterale in Alaska. E se Russia e Turchia alzano i tassi contro il rischio inflazione, presto potrebbero essere i toni già da Guerra fredda a montare. E a direzionare i mercati

In un mondo che pare aver dimenticato l’opzione rialzista dei tassi di interesse, la Russia gioca in contropiede. A soli quattro giorni dall’annuncio di un possibile intervento sul costo del denaro, Mosca ha alzato dal 4,25% al 4,50% il riferimento benchmark. Precauzione, forse eccessiva, alle sirene di allarme inflazionistico globale? Non solo.

Principalmente, un segnale. Politico, prima ancora che monetario. La mossa dell’Istituto centrale russo, infatti, appare più una seconda, indiretta replica all’attacco senza precedente di Joe Biden contro Vladimir Putin - quell’assassino senz’anima che ha rigettato di colpo il mondo in un clima da Guerra fredda - che una reale e imminente azione di contrasto a fluttuazioni indesiderate.

E il perché è presto detto: gli Usa, almeno nell’interpretazione di Mosca e Pechino, sono in difficoltà. E, per questo, attaccano. Molti analisti, infatti, hanno fatto notare una coincidenza temporale che non appare fortuita. La durissima presa di posizione del presidente Usa è infatti giunta all’immediata vigilia di due appuntamenti chiave.

Primo, il vertice fra gli sherpa al massimo livello di Cina e Usa in Alaska, conclusosi in un clima assolutamente consono alla latitudine geografica e mal indirizzato da entrambi gli interlocutori fin dall’inizio. Washington, infatti, aveva sanzionato alcune entità cinesi alla vigilia del meeting, mentre ieri - nel pieno del secondo round - la Cina metteva al bando i veicoli Tesla dalla sue basi militari, temendo spionaggio tramite le microcamere di bordo.

Secondo, la prossima settimana - esattamente il 25 e 26 marzo - il Consiglio Europeo si riunirà con all’ordine del giorno tre argomenti principali, uno dei quali è appunto i rapporti fra Bruxelles e Mosca. Proprio mentre stanno cadendo - giocoforza e in nome della corsa all’immunità di gregge - i tabù ideologici verso il vaccino Sputnik 5 e il Dipartimento di Stato Usa sta mettendo in campo pressioni senza precedenti per rallentare all’infinito i lavori di completamento del gasdotto North Stream 2 fra Russia e Germania.

Come dire, l’alleato europeo è avvisato su quale sia la posizione della Casa Bianca rispetto a Vladimir Putin. E come valuterà eventuali accordi con lui. La firma in extremis del memorandum sul commercio con la Cina, spinta da Angela Merkel prima della scadenza del semestre europeo di presidenza tedesca, proprio non è andata giù Oltreoceano.

Insomma, geopolitica al massimo livello. Ma, sullo sfondo, sono i mercati a menare le danze. Soprattutto i timori legati all’inflazione, alla luce dello tsunami di liquidità che il piano Biden sta già facendo fluire sui conti degli americani, alluvionando il sistema.

E proprio la Cina ha messo in chiaro come non intenda divenire l’agnello sacrificale della volontà statunitense di esportazione della propria inflazione interna. E se da un lato i regolatori di Pechino hanno già reso noto come verranno aumentati i controlli sui flussi di denaro cross-border, stando al South China Morning Post il governo sarebbe intenzionato a consentire l’investimento estero ai cittadini cinesi, incluso quello verso obbligazioni trattate ad Hong Kong.

leggi anche

Perché la Cina osserva gli USA con timore

Di fatto, la creazione emergenziale di canale southbound di connessione fra la Cina e l’ex colonia britannica che operi in modalità a specchio rispetto a quello northbound che consente investimenti esteri in obbligazioni cinesi. Di più, alla vigilia del meeting in Alaska, la State Administration of Foreign Exchange (SAFE) ha cominciato la fase sperimentale di un progetto pilota che permetta alla multinazionali con sede a Shenzhen e Pechino di operare trasferimenti di fondi cross-border in maniera più semplice e rapida.

Tradotto, paradossalmente se Joe Biden intendeva ridimensionare le disuguaglianze interne con il suo piano di sostegno, un primo risultato potrebbe essere quello di un enorme flusso di capitale cinese sul mercato immobiliare statunitense. Di fatto, facendo ulteriormente salire i prezzi e rendendo sempre meno abbordabile l’investimento nel real estate per gli americani.

Ma non basta. Perché Pechino ha fatto dell’altro, tanto per inviare un segnale chiaro a Washington. Il 15 marzo, infatti, la piattaforma on-line di vendite di seconda mano Xianyu ha reso noto come sia stata letteralmente presa d’assalto da oltre 200.000 utenti in due giorni costretti a vendere beni di famiglia per coprire le perdite su mutual funds legati ai tonfi dell’azionario cinese.

Il tutto amplificato a livello di diffusione dal fatto che Xianyu sia affiliato a un gigante come Alibaba Group Holding. Come mai il regno della censura per antonomasia lascia che Jack Ma, già caduto in disgrazia per la sua eccessiva spericolatezza finanziaria, permetta di veicolare messaggi così allarmanti per l’opinione pubblica? Perché Pechino controlla la bolla, mentre gli Usa stanno pregustando l’approdo di massa della cosiddetta stimmy money per sostenere Wall Street, il Nasdaq in particolare.

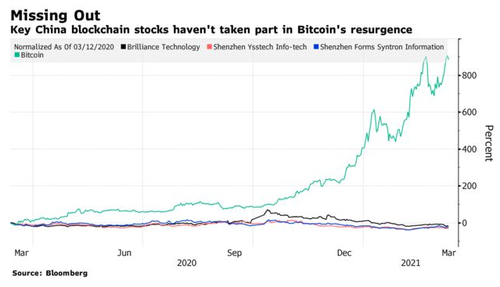

E che la Cina abbia preparato la mossa, lo mostra questo grafico:

Bloomberg

a differenza di quanto accaduto negli Usa, l’esplosione di Bitcoin non ha visto in parallelo una crescita nella trattazione di titoli legati ai cosiddetti cryptominers da parte della clientela retail. Insomma, Pechino non teme la bolla nemmeno della moneta digitale, figuriamoci quella del retail traders. Anzi, sembra puntare all’obiettivo opposto: farla scoppiare negli Usa. Prima con l’appello dell’Ente regolatore di banche e assicurazioni a vigilare sulle sovra-valutazioni degli assets in Occidente a causa della liquidità da Qe, poi con l’ammissione palese di come operare sulle piattaforme on-line possa portare alla rovina e alla necessità di vendere la fede nuziale o l’orologio del nonno per far fronte agli scoperti. In un ultimo, la mossa più dura.

Ottenuto il servigio rispetto a Xianyu, il plenum del Partito comunista ha ordinato la rimozione del browser di Alibaba dagli app stores cinesi, facendo seguire alla comunicazione una minaccia diretta di Xi Jiinping: I giganti tech pongono un rischio per la stabilità a causa della loro crescita sproporzionata e incontrollata.

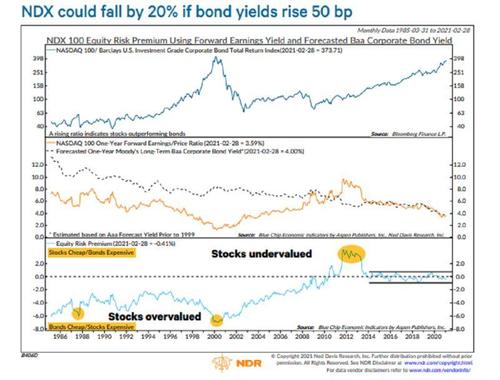

Ma perché questo attacco contro il comparto tech? Lo spiega questo grafico,

NDR

dal quale si evince come l’approdo del rendimento del decennale Usa in area 2% porterebbe come diretta conseguenza la necessità per il Nasdaq di purgare il proprio livello di un altro 20% per restare attrattivo. Un trend che si è già rivelato esatto nel 1987 e nel 2000.

Insomma, Pechino sta lavorando affinché nulla resti intentato: se infatti l’impatto di backstop del Qe della Fed permettesse comunque ai rendimenti obbligazionari di salire senza però impattare in modalità di correzione sistemica sull’indice tech, la campagna cinese contro il comparto fornirebbe benzina alle pressioni ribassiste. infine, questo ultimo grafico

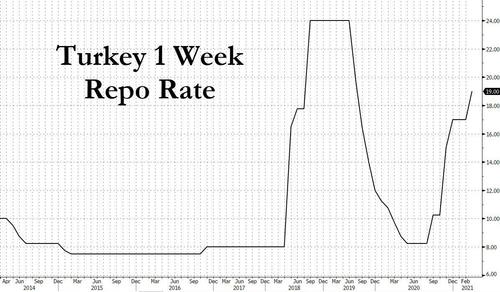

Bloomberg/Zerohedge

mostra come il proxy mediorientale storico delle mosse monetarie della Fed, la lira turca, stia operando in totale disconnessione dalla postura negazionista della Fed rispetto ai rischi inflattivi.

Il 18 marzo, infatti, la Banca centrale di Istanbul - in risposta a volatilità valutaria e aumento del prezzo del petrolio - ha alzato dal 17% al 19% il tasso repo a una settimana, cogliendo di sorpresa anche il consensus dei 24 analisti di Bloomberg, certi di un ritocco di «soli» 100 punti base. Insomma, mosse drastiche.

A questo punto, sorge spontaneo chiedersi se l’America sia conscia dell’azzardo che sta correndo o se la disperazione da vicolo cieco monetario sia tale da costringere Joe Biden alla strada obbligata dell’incidente controllato. In quel caso, l’opzione resta sempre la stessa: warfare. E toni e strategie messe in campo dai players geopolitici globali, parlano decisamente quella lingua. Guerra. Soltanto di parole. Ma in grado di garantire un driver ai mercati, ora che il Covid pare aver perso appeal.

Non a caso, tutti e sei i sottomarini della flotta del Mar Nero di stanza a Novorossiysk hanno preso il largo e la base di Sebastopoli è stata messa in stato di pre-allarme operativo. Si scherza con il fuoco, insomma.

© RIPRODUZIONE RISERVATA