La crescita del 53% di investimenti in fondi ESG in un anno non toglie dal tavolo la necessità di maggiore standardizzazione e di obiettivi comuni, Un rapporto di EY con Oxford Analytica

L’ESG è definibile come il segmento in miglior performance nell’asset management, con i fondi ESG in crescita del 53% su base annua nel 2021, a 2.700 milioni di dollari, e con 7 investitori su 10 che dichiarano di voler investire in chi è attento al proprio impatto sociale e ambientale, come risulta da un report elaborato da EY e Oxford Analytica.

Ma fenomeni come il greenwashing o l’eccesso normativo (nel mondo ci sono 870 politiche e regolamenti con 225 aggiunte o revisioni solo nel 2021) ne ostacolano la credibilità.

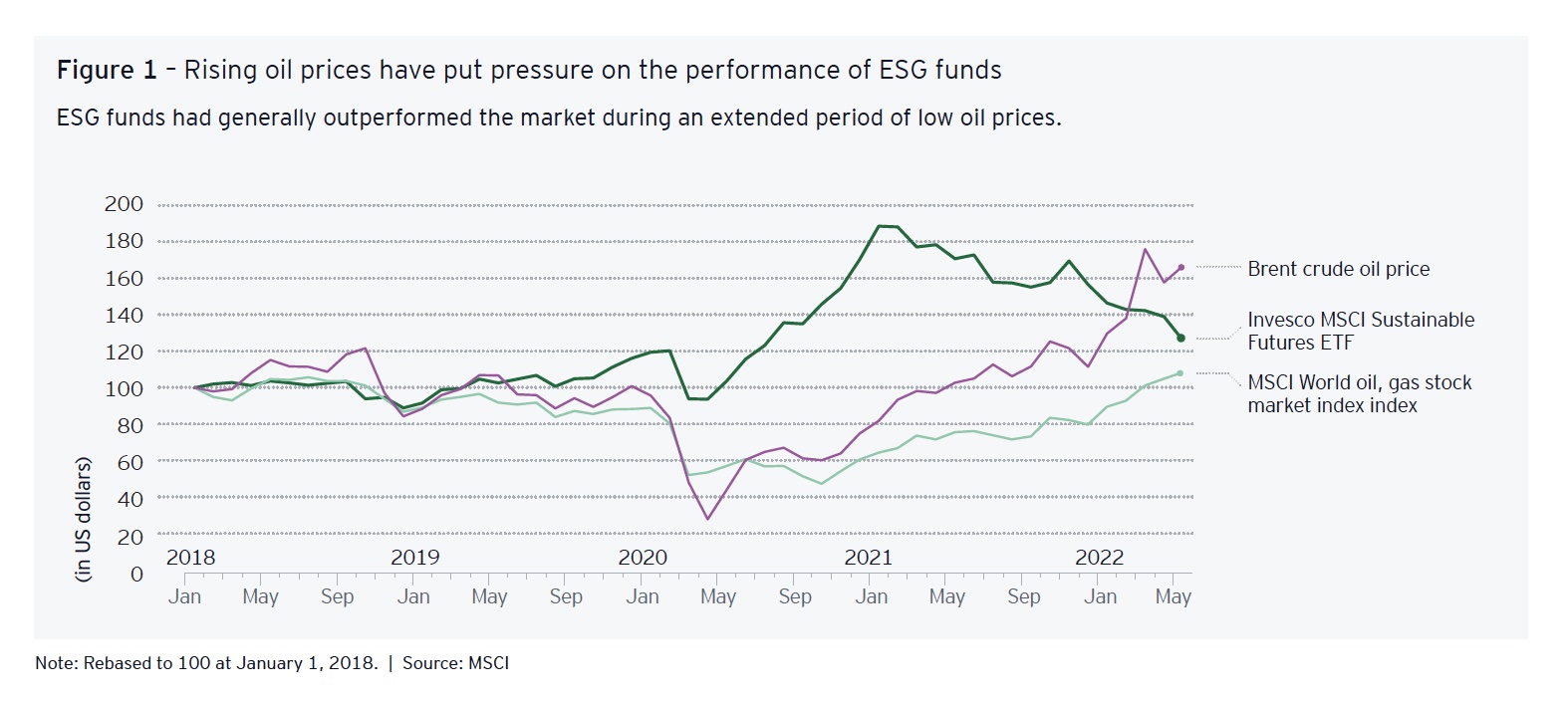

A questi fattori, propri del settore ESG, si aggiungono quelli esogeni, che influiscono erga omnes sul sistema economico, come l’aumento dell’inflazione e le conseguenze sociali ed economiche del conflitto in Ucraina, che si sommano alla coda lunga della pandemia e alla crisi di disponibilità delle materie prime.

La fiducia nell’ecosistema ESG serve a far sì che gli stakeholder ne abbiano una percezione identica a quello più consolidato dell’informativa finanziaria «che peraltro ha mostrato normalmente una scarsa attenzione alle tematiche ambientali e sociali», osserva Riccardo Giovannini, Climate Change and Sustainability leader di EY Italia.

I diversi sistemi legali e i differenti contesti sociali e politici cambiano i principi su cui si basano standard e regolamenti che regolano le informazioni sulla sostenibilità.

Come risultato le amministrazioni dei diversi Paesi si muovono a velocità diverse nella regolamentazione delle informazioni sulla sostenibilità.

In sostanza non c’è accordo su ciò che i fattori ESG dovrebbero includere, su come applicare le metriche e su come utilizzare i dati disponibili.

Dati tradizionali e logica ESG

Un esempio di come le informazioni finanziarie tradizionali influiscono sui fondo ESG (fonte EY - Oxford Analytica)

Dati tradizionali e logica ESG

Un esempio di come le informazioni finanziarie tradizionali influiscono sui fondo ESG (fonte EY - Oxford Analytica)

Per Giovannini “è fondamentale rifocalizzare l’attenzione sul concetto stesso di sostenibilità, in modo che sia condivisibile da tutti gli stakeholder così da misurare realmente l’impegno delle aziende sul tema. Questo consentirebbe di non incorrere nel rischio che la sostenibilità venga relegata solo a un tema di compliance normativa”.

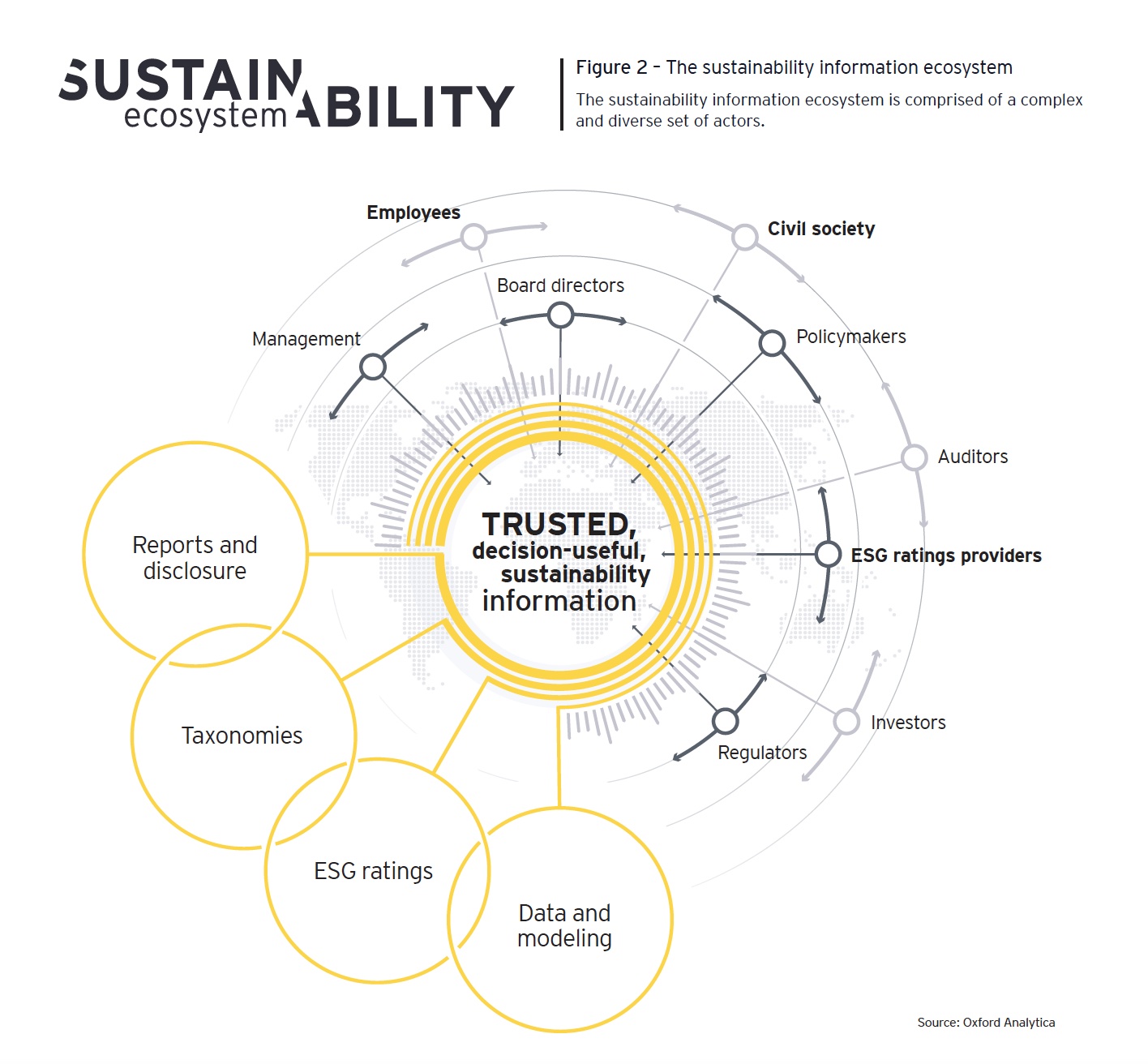

Il report di EY e Oxford Analytica delinea cinque tematiche che devono essere affrontate per dare più forza ai criteri ESG. Tutte sostanzialmente vertono sulla costruzione di un ecosistema dell’informazione sulla sostenibilità.

Aumentare la trasparenza sul rating ESG

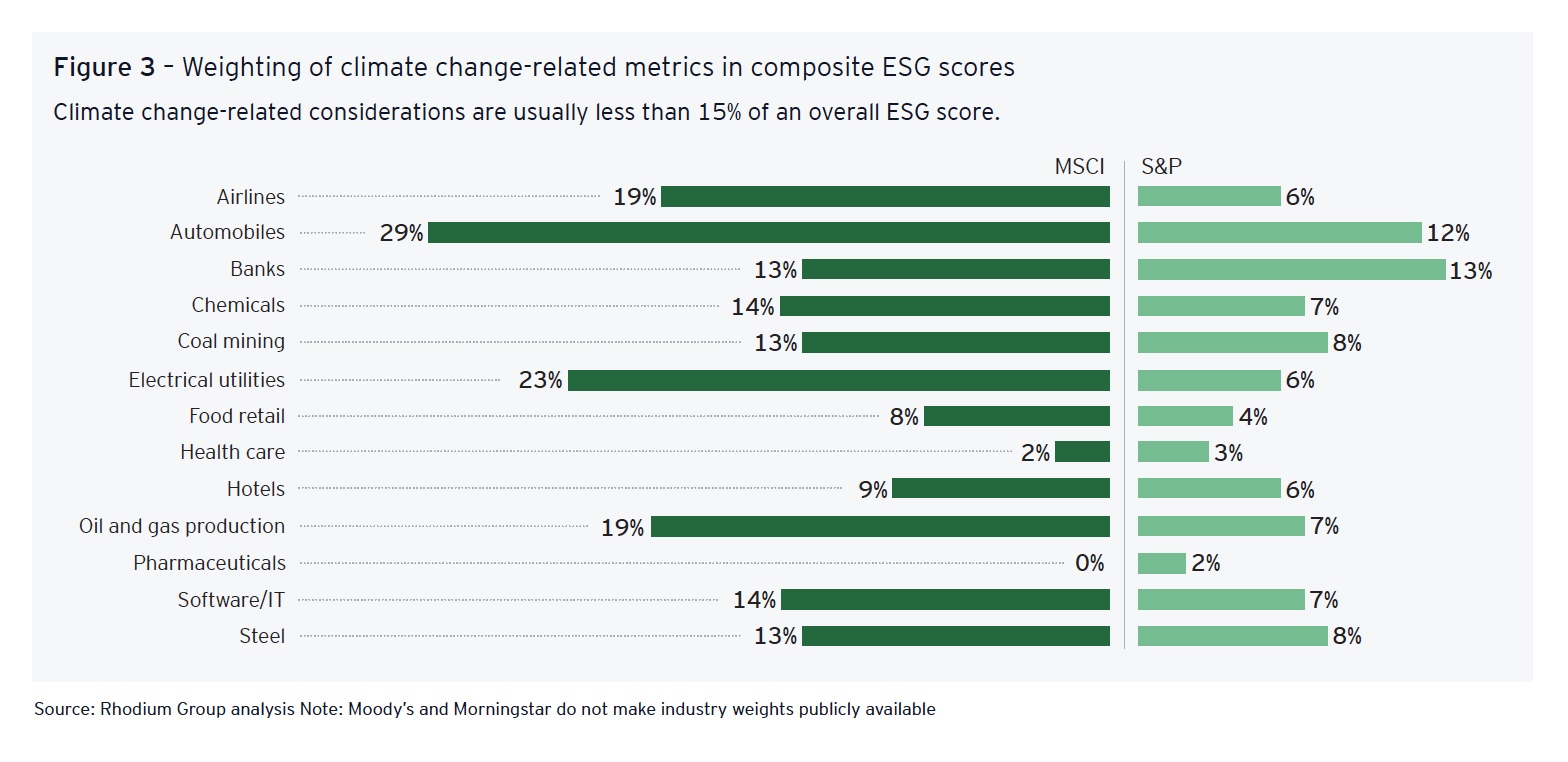

Con gli indicatori compositi un’azienda riceve un punteggio su un’ampia gamma di emissioni ESG, con pesi diversi assegnati a ciascuna emissione per calcolare un rating ESG complessivo. Sono fattori che vanno dai cambiamenti climatici all’inquinamento e ai rifiuti, fino alla trasparenza fiscale.

Serve aumentare la trasparenza e la comprensione dei rating ESG compositi, perché a chi è interessato alla gestione del rischio finanziario, la mancanza di trasparenza sulla ponderazione dei temi ESG riduce la chiarezza e l’utilità decisionale.

Nell’approccio composito la mancanza di consenso su definizioni e metodologie di calcolo ostacola l’analisi delle prestazioni ambientali di un’organizzazione. E anche le questioni sociali (diritti umani, standard del lavoro, equità di genere) possono essere più difficili da quantificare rispetto a un parametro di riferimento concordato, stanti le differenze sociali e politiche tra le diverse giurisdizioni.

Il caleidoscopio della sostenibilità

La complessità della costruzione di un ecosistema informativo coerente con gli obiettivi ESG (fonte EY - Oxford Analytica)

Il caleidoscopio della sostenibilità

La complessità della costruzione di un ecosistema informativo coerente con gli obiettivi ESG (fonte EY - Oxford Analytica)

Informazioni sociali e quesiti finanziari

Il secondo tema è aumentare la comprensione dei diversi usi delle informazioni sulla sostenibilità.

Le informazioni sulla sostenibilità servono a valutare il rischio finanziario e a valutare l’impatto sociale. Utilizzi che non si escludono a vicenda, ma che possono essere confusi.

Sinora l ’ecosistema delle informazioni sulla sostenibilità si è evoluto per soddisfare le aspettative degli stakeholder che sono principalmente interessati alla valutazione del rischio finanziario.

La maggior parte dei regimi di reporting ESG, così come tutti i principali fornitori di rating ESG, non misurano l’impatto di un’azienda sulla società, ma la sua esposizione relativa a rischi e opportunità finanziarie.

Però la crescita degli investimenti ESG è trainata da giovani investitori millennial e della Gen Z, per i quali è imprescindibile dare la priorità a considerazioni sociali e morali. Va quindi capito, e qui sta gran parte del problema, se l’attuale ecosistema di informazioni sulla sostenibilità serva sia per la valutazione dell’impatto finanziario che per quello sociale.

Servono standard per creare fiducia negli ESG

La terza via è quella di riuscire a certificare i dati ESG in maniera indipendente, standardizzata e rigorosa, proprio come avviene per l’informativa finanziaria.

È la certificazione dei dati che crea fiducia nell’ecosistema delle informazioni sulla sostenibilità.

I mercati aumenteranno la domanda di certificazioni indipendenti relative alle informazioni sulla sostenibilità. USA e UE stanno già prendendo in considerazione requisiti di certificazione obbligatori per la divulgazione della sostenibilità.

Con l’aumento della domanda di certificazioni, l’informazione sulla sostenibilità dovrà avere alla base un rigoroso sistema di reporting che fornisca informazioni accurate e imparziali.

Questo potrà avvenire con una regolamentazione societaria che comprende un solido sistema di controlli interni con ruoli di direzione, CdA, comitato per il controllo interno, con una forma d’indipendenza esterna e con vigilanza regolamentare.

Come si valuta il climate change

Il peso delle metriche legate al cambiamento climatico nel rating ESG (fonte EY - Rhodium Group)

Come si valuta il climate change

Il peso delle metriche legate al cambiamento climatico nel rating ESG (fonte EY - Rhodium Group)

Tassonomie di finanza sostenibile comparabili e interoperabili

Per la una reale trasparenza e comparabilità nelle informazioni sulla sostenibilità, le giurisdizioni dovranno utilizzare tassonomie fondate su principi complementari, ossia sistemi che determinano quali attività economiche dovrebbero essere considerate sostenibili e possono aiutare a chiarire le incertezze su ciò che è considerato sostenibile e ciò che non lo è.

Per esempio la tassonomia UE serve ad aiutare i Paesi europei a incrementare gli investimenti sostenibili e ad attuare il Green Deal europeo. L’UE stessa sta collaborando con la Cina per definire una tassonomia basata su elementi comuni.

Portare le economie emergenti nel mondo ESG

Si pensa che le economie emergenti produrranno la maggioranza delle emissioni mondiali di gas serra entro il 2050 e saranno le più esposte a subirne le conseguenze.

Serve dunque coinvolgerle nell’ecosistema dell’informazione sulla sostenibilità, diminuendo le barriere d’ingresso al mercato degli ESG.

Qui il lavoro di definizione degli standard internazionali svolto dall’International Sustainability Standards Board potrebbe aiutare i Paesi emergenti ad adottarli.

© RIPRODUZIONE RISERVATA