I 6 errori più importanti nella gestione dei rischi e come evitarli, integrando una prova statistica completa. Quanto tempo dovresti concedere ad un trade e quando invece è meglio uscire?

Solo pochi trader guadagnano denaro a lungo termine sul mercato azionario. Una delle ragioni è l’impostazione indiscriminata o errata degli stop. Ma quanto tempo dovresti concedere ad un trade e quando invece è meglio uscire?

Ci sono molti miti, alcuni dei quali erroneamente interpretati e seguiti ciecamente. I trader che hanno una redditività a lungo termine operano piuttosto su una base statistica che vorremmo presentarti nel seguito.

Prima di dare un occhiata all’approccio statistico, vogliamo esaminare i sei errori più importanti nella gestione dei rischi.

L’approfondimento è a cura di Adrian Kömel, specialista in matematica aziendale e mercati azionari, per il Magazine di TRADERS’.

Errore 1: Evitare stop

Non utilizzare stop può rovinare rapidamente il conto trading - soprattutto se si entra in una posizione sulla base di una sensazione. L’errore comune di un principiante è quello di convincersi: “Il prezzo tornerà indietro, devo solo resistere”. Se il conto è molto grande, naturalmente questo può funzionare, ma dovresti evitarlo. Anche se funziona 100 volte, la 101esima volta potrebbe rovinare il tuo conto.

Uno stop è una componente essenziale di ogni sistema e serve, se ben scelto, a garantire il capitale. Che dovrebbe essere il tuo obiettivo finale.

Errore 2: Trailing stop

Un trailing stop permette di seguire in modo dinamico l’andamento del prezzo quando inizia ad andare nella direzione desiderata. Ad esempio, si potrebbe seguire gradualmente il profitto dell’operazione spostando gradualmente lo stop loss di x per cento ogni volta che hai ottenuto un guadagno provvisorio di x per cento, riducendo al minimo il rischio iniziale. Oppure, per citare solo due semplici esempi, è possibile spostare il tuo stop all’ultimo minimo (in una posizione long) o massimo (in una posizione short).

Molti broker utilizzano anche una funzione automatica.

Il che a prima vista sembra ragionevole. Dopo tutto a chi non è capitato, nel corso di un’operazione di successo, di dover restituire l’intero profitto perché il mercato ha subito una svolta improvvisa? Eppure nei sistemi di day-trading un trailing stop potrebbe addirittura peggiorare il risultato. Perché non è il singolo trade ad essere decisivo, ma il risultato complessivo. A che ti serve guadagnare 100 euro in più in un giorno, se ottieni 200 euro in meno in totale negli altri giorni?

A livello psicologico, un trailing stop è una buona cosa. Molti trader hanno paura di perdere i profitti. È umano, ma il mercato presenta fluttuazioni naturali, che spesso ci buttano fuori dal mercato a causa di un trailing stop. Metti alla prova il tuo sistema: inserisci il profitto o la perdita del tuo sistema regolare e il profitto o la perdita che avresti ottenuto con il trailing stop e confronta il risultato su due colonne di Excel. Se il risultato è peggiore quando si utilizza un trailing stop, il mercato ha semplicemente bisogno di più spazio nell’impostazione del trailing.

Errore 3: Impostare gli stop su massimi e minimi straordinari

Molti trader collocano il loro stop su massimi e minimi straordinari, rispettivamente resistenze o supporti forti. Naturalmente questo è molto semplice e veloce da capire. In questo punto tuttavia vi sono spesso molti ordini di altri partecipanti al mercato che potrebbero essere inclini a spostare rapidamente il prezzo in quella direzione. Pertanto, evita di impostare gli stop in questo modo.

| F1) Stop attivato al petrolio greggio WTI In un trading corrente, si sarebbe potuto dedurre uno stop sulla base degli ultimi minimi straordinari di marzo e agosto 2016. La cosa importante è mettere lo stop leggermente al di sotto di esso in modo da non essere buttato fuori dal trading in una fase precoce. Fonte: Tradesignalonline.com |

La Figura 1 mostra un esempio in cui avresti potuto mettere lo stop in base a minimi straordinari in passato. È più ragionevole, però, impostare lo stop leggermente al di sopra della resistenza o al di sotto dei livelli di supporto.

Errore 4: Stop troppo piccoli

Il mercato è soggetto ad una certa fluttuazione di base, che dovrebbe guidare il posizionamento dei vostri stop. Anche se spesso le vostre negoziazioni vanno nella direzione giusta, il mercato può muoversi in molti modi. E spesso inizialmente lo fa facendo qualcosa che va nella direzione opposta a quanto speri. Quindi, se inserisci lo stop nella fluttuazione naturale del mercato, le probabilità non sono a favore nel tuo trading e il sistema è molto suscettibile ai piccoli cambia- menti. Provalo tu stesso e vedrai che questo sistema non è robusto. Vi è una probabilità estremamente elevata che funzioni solo in alcune fasi di mercato e che abbia grandi crolli.

Errore 5: Stop sulla base di un rischio prefissato

Alcuni trader stabiliscono di voler rischiare un importo fisso per trading, ad esempio 50 euro. A prima vista ciò può sembrare una cosa positiva perché il trader ci ha riflettuto e opera con stop loss che limitano il suo rischio. Ma perché fermarsi esattamente con una perdita di 50 euro dovrebbe avere senso? Questo approccio è assolutamente casuale perché il trader prende una decisione basata sulla dimensione del suo conto e non su criteri di mercato. Tuttavia, al mercato non interessa se ti senti a tuo agio con uno stop di 50 euro. Devi ridimensionare lo stop e preoccuparti di ciò che il mercato fa in modo da allineare ad esso le tue azioni.

Errore 6: Il mito dell’indice opportunità/rischio (CRV)

Ci sono trader che dicono che hai solo bisogno di un elevato CRV per guadagnare con successo sul mercato azionario. Solo perché hai un buon CRV non significa che stai facendo soldi. Non farti ingannare. La percentuale di successo svolge un ruolo importante, così come un valore atteso positivo. Ad esempio, a che serve un CRV di 10:1 (se vinci, guadagni dieci volte il tuo rischio) se il tasso di successo è solo del 10%? In questo esempio, si tratta solo di un gioco a somma zero.

La prova statistica

Qui di seguito vorremmo mostrarti una delle tante possibilità di rendere uno stop significativo. Valutiamo statisticamente dove inserire il miglior stop. A tal fine, è possibile calcolare continuamente - preferibilmente tramite un programma per computer – quanto grande è il valore atteso per ciascuno stop. Puoi farlo attraverso una simulazione o testare il tuo sistema con diverse dimensioni di stop, ad esempio con 30 tick, 35 tick e così via.

Inserisci sistematicamente i risultati in un grafico e cerca i risultati migliori basandoti su dati storici. Se i valori intorno al valore migliore sono ugualmente buoni, hai una formazione di plateau - ci sono molti valori allo stesso livello.

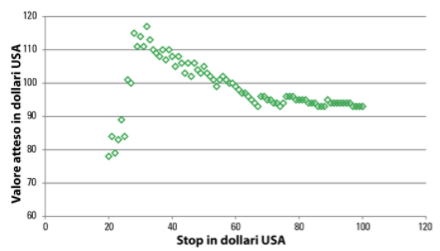

Per una migliore comprensione dà un’occhiata all’immagine 2.

| F2) Valutazione di un sistema nel mercato del greggio “light sweet E-mini” Possiamo vedere il valore atteso dei diversi livelli di stop in dollari USA per trading per il nostro sistema di trading fittizio sul petrolio greggio light sweet E-mini. Stop troppo vicini e troppo lontani sono ovviamente non ottimali. Intorno al valore ideale di 32 tick nel nostro sistema le aspettative rimangono abbastanza stabili. Il sistema statistico di stop funziona non solo nel trading delle materie prime, ma in tutti i mercati. |

Sull’asse x sono riportati i vari livelli di stop in tick di un sistema di trading fittizio. L’asse y mostra il valore atteso per trading in dollari statunitensi. Ora guarda il primo valore. Se ti fermi a 20 tick, ottieni un valore atteso di circa 78 dollari per ogni trading.

Il nostro sistema è stato testato con stop in un intervallo che va da 20 a 100 tick per ogni singolo valore immesso. Come puoi vedere, non è ottimale né uno stop troppo piccolo né uno troppo grande. Peggiorerebbero costante- mente il risultato complessivo. Lo stop ottimale nel nostro esempio è a 32 tick. Si può facilmente vedere che tutti i valori circostanti ottengono profitti elevati simili. Questa è la formazione di plateau precedentemente menzionata.

Ora scegli uno stop su questo plateau. Dovresti preferire un valore che si trovi al centro. Come puoi vedere, a sinistra il grafico scende molto più che a destra. Pertanto, in questo caso dovresti scegliere uno stop che si trovi più a destra di questo plateau, dal momento che è molto più stabile. Se la curva dei valori attesi si sposta anche solo di un tick a destra a causa dei cambiamenti di mercato, la tua aspettativa scende a 100 dollari. È necessario eseguire costantemente questi calcoli per il tuo sistema di trading per calcolare sempre i dati attuali.

Tieni conto della volatilità

Dovresti anche tenere conto della volatilità del tuo calcolo. Puoi farlo includendo diverse fasi di mercato nel backtest e nella tua valutazione degli stop. In ogni caso, dovrebbero esserci fasi di mercato molto fluttuanti e volatili. Un’altra opzione è impostare una stop basato sulla volatilità. Puoi calcolare la stessa come uno stop fisso utilizzando come stop il multiplo di un indicatore di volatilità specifico (ad esempio, l’Average True Range - ATR). È anche possibile adottare una gamma di misura specifica (ad esempio, la gamma di apertura del mercato) e moltiplicare questa gamma per un valore fisso. Ad esempio, puoi definire il tuo stop a 2,5 volte l’intervallo di apertura e hai già sensibil- mente incluso la volatilità.

È inoltre assolutamente necessario ripetere regolarmente la prova per il calcolo ottimale degli stop. Osserva se i valori sono cambiati. Normalmente, non cambia granché, ma anche solo un piccolo cambiamento, e quindi uno stop errato, può determinare un risultato peggiore nel tuo sistema di trading.

Conclusione

Molti miti a proposito degli stop sono controproducenti e nel lungo periodo peggiorano le performance. Tuttavia, naturalmente, nessuno stop è una soluzione, perché può rivelarsi molto costoso. Ha senso piuttosto determinare lo stop ottimale con una valutazione statistica di ciascun strumento di trading.

-

© RIPRODUZIONE RISERVATA