La Turchia sconta un credit default swap al massimo dal 2008 e inflazione al 132% ma è il playmaker della geopolitica globale e Ankara può minacciare gli short sellers. Siamo pronti al nuovo ordine?

La Turchia sconta un credit default swap a 5 anni che oggi ha toccato quota 740 punti base, il massimo dalla crisi del 2008. La prezzatura implicita dei futures rispetto a un simile livello vorrebbe il cambio dollaro/lira a 25. Non è così, invece. Può contare ancora su un paradossale e quasi incredibile 16,77. E il mercato non appare affatto intenzionato a forzare la mano, nonostante il timing sarebbe perfetto per il ciclico assalto estivo contro la valuta di Ankara. Anzi, Recep Erdogan ha apertamente minacciato gli short sellers. E tutti hanno abbozzato.

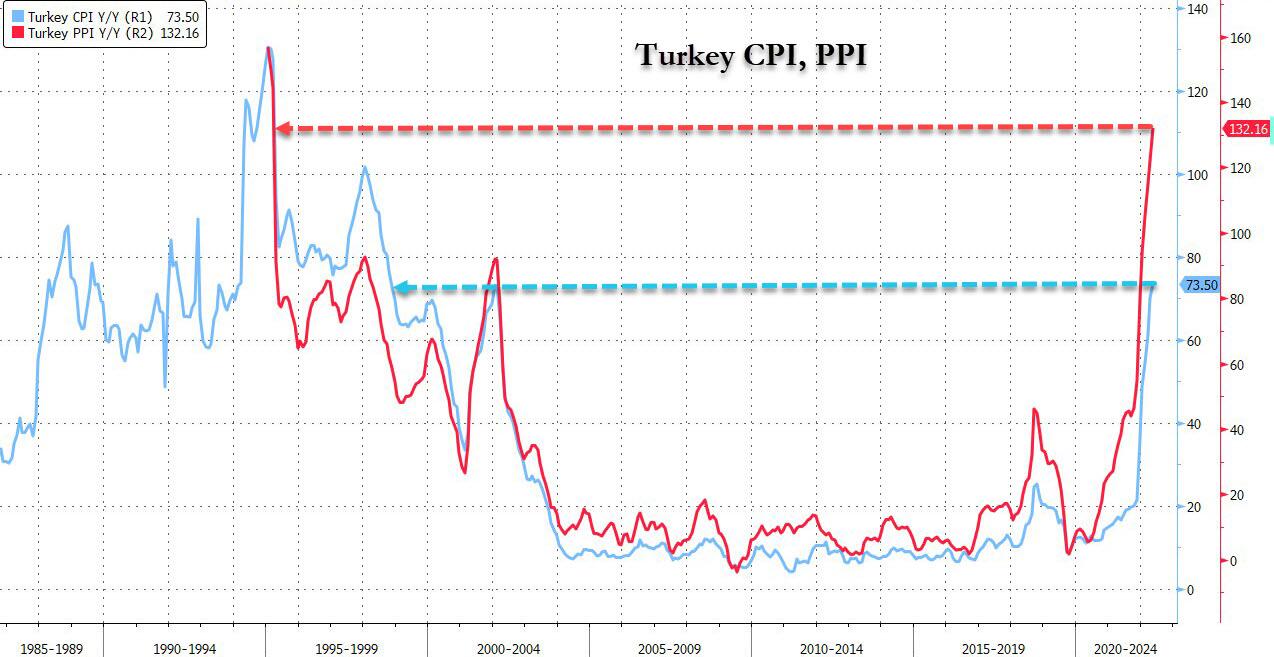

Ma non basta. Perché questi due grafici

Andamento degli indici dei prezzi al consumo e alla produzione turchi

Fonte: Bloomberg

Andamento degli indici dei prezzi al consumo e alla produzione turchi

Fonte: Bloomberg

Andamento correlato dei credit default swap di Sud Africa, Brasile e Turchia

Fonte: Bloomberg

Andamento correlato dei credit default swap di Sud Africa, Brasile e Turchia

Fonte: Bloomberg

ci mostrano dell’altro, paradossalmente ancora più interessante. La Turchia, infatti, ha appena visto il suo PPI toccare quota +132% e il CPI a +73,5% su base annua a maggio: più Zimbabwe che Europa, di fatto. E attenzione, perché il secondo grafico ci mostra come storicamente il premio di rischio del cds turco (linea bianca) abbia viaggiato in tandem con quello di Sud Africa e Brasile, mentre dal 2021 il decouple è stato totale e drammatico. Quindi, addio anche alla correlazione di criticità con gli emergenti più forti. Eppure, non esiste un caso Turchia. Né sui mercati, né sui giornali.

Anzi, i media stanno concentrando enorme attenzione su Ankara ma per una ragione totalmente opposta: la posizione strategica e l’equilibrismo diplomatico di Recep Erdogan, capace di mantenere il Paese nella Nato ma acquistare batterie di missile terra-aria dalla Russia, ha tramutato la Turchia nell’ago della bilancia non solo di una possibile tregua in Ucraina ma anche nell’unica speranza di reale mediazione per sbloccare i carichi di grano bloccati nei porti ucraini e potenzialmente in grado di accelerare e acuire una crisi alimentare globale già parzialmente in atto. Non a caso, la stessa Onu ha accettato l’invito e si è recata in Turchia per sedere al tavolo con Russia e Ucraina e trovare un accordo per i cosiddetti corridoi del grano. Eppure, Recep Erdogan incarcera giornalisti, sindacalisti, magistrati e oppositori politici. Usa la forza contro le minoranze, utilizza la Siria come playground per alleanze strategiche e a targhe alterne e la rotta balcanica dei migranti come arma di ricatto verso l’Ue.

Tutto scordato, tutto perdonato. D’altronde, Mario Draghi lo aveva detto in tempi non sospetti: con certi dittatori occorre sì essere franchi ma anche cooperare. Insomma, nonostante la Turchia vanti nominalmente indicatori macro e di stabilità finanziaria da default imminente, nessuna agenzia di rating sembra interessata. Nessuno si preoccupa di eventuali mancati pagamenti su cedole, particolarmente diffuse sul mercato giapponese e infilate in piani di investimento apparentemente plain vanilla e per questo destinati alla Miss Watanabe di turno. Il Nikkei tace, nessuna polemica. Nessun timore. D’altronde, questo altro grafico

Andamento del credit default swap russo a 5 anni

Fonte: Bloomberg

Andamento del credit default swap russo a 5 anni

Fonte: Bloomberg

sembra confermare come la realpolitik abbia preso il posto dei rating: nonostante la non estensione delle deroga di pagamento per cedole e coupon su bond sovrani russi da parte del Tesoro Usa, il credit default swap di Mosca resta certamente alto ma esattamente la metà soltanto del mese di aprile. Insomma, il mercato prezza altro.

Cosa? Nel caso russo, ovviamente, il precedente assoluto di un Paese solvibile costretto al default dal blocco eterodiretto dei pagamenti, un qualcosa che in sede di attivazione delle clausole del cds peserebbe. Non fosse altro perché, in tutta onestà. chi al mondo può dire con certezza di non incorrere mai nelle ire di Washington e di non diventare la Mosca di turno? Nessuno, stante i tempi che corrono e i cambi in corsa, visto che gli stessi Usa hanno appena dato via libera all’export di greggio iraniano e venezuelano, fino a sei mesi fa catalogati e sanzionati come il sangue che mantiene in vita il demonio. Ma non solo. La Russia, piaccia o meno, detiene un potere contrattuale energetico enorme e, per quanto si vogliano millantare alternative immediate e credibili, tutti sanno che l’eventuale transizione sarà lunga, complicata e costosa.

Meglio non eccedere, insomma. Non a caso, l’Ue ha sì inserito il petrolio nel sesto pacchetto ma, a parte aver esentato il gas, lo ha fatto con tali e tante deroghe da rendere quelle sanzioni ridicole. Siamo pronti a un mondo dove conta la realpolitik, dove occorre sporcarsi le mani con i dittatori e dove le commodities valgono più dei derivati e della carta da parati stampata dalle Banche centrali? Meglio di sì, perché il treno del nuovo ordine globale in gestazione pare aver già lasciato la stazione. E la realpolitik con i suoi rapporti di forza non è manipolabile con un titolo azionario o uno spread. Se non a rischio di qualcosa di più serio di sanzioni farsa o default tecnici che poi trovano sempre una mediazione, come dimostra l’esempio seriale dell’Argentina. Insomma, un haircut risolutore non si nega a nessuno. Mentre la rottura diplomatica con chi gestisce commodities, controlla hotspots energetici e commerciali e muove equilibri nei punti caldi del mondo può essere come un diamante: per sempre. E molto, molto dolorosa.

© RIPRODUZIONE RISERVATA