Rolling: ecco perché vale la pena esaminare più da vicino la sezione dei contratti.

Se desideri operare nel mercato dei future, devi prestare attenzione ad alcune loro peculiarità. I future non si acquistano semplicemente come fossero azioni per poi lasciarli in portafoglio. Ciascun future ha una durata limitata.

Se desideri mantenere il capitale investito allo scadere di questo termine, dovrai chiudere il tuo contratto attuale e aprire una nuova posizione con una scadenza più lunga. Questo processo prende il nome di “rolling”. Sapere come rinnovare correttamente i future può farti risparmiare un sacco di soldi.

L’approfondimento è a cura di Traders’ Magazine Italia

Conoscenze di base

Le scadenze sono indicate nei codici identificativi dei contratti future con una lettera che corrisponde ad un determinato mese dell’anno. Nel codice LBSU2017, ad esempio, LBS sta per “Lumber” (inglese per legname) e l’abbrevizione “U” sta per il mese di settembre. Così viene identificato il contratto del mese di settembre sul prezzo futuro del legname. La tabella 1 mostra una panoramica di tutti i codici mensili.

(Ogni mese ha una lettera fissa per consentire una assegnazione rapida del contratto. Fonte: cmegroup)

A differenza dei future sugli indici azionari, le materie prime, che vengono consegnate solo successivamente, comportano dei costi di magazzinaggio per il proprietario. Inoltre, con l’aumentare della scadenza, cresce il rischio per il fornitore di eseguire il trasporto in condizioni sfavorevoli. Pertanto, i contratti future a lunga scadenza saranno generalmente più costosi del contratto corrente, anche chiamato “front contract”.

La curva dei future

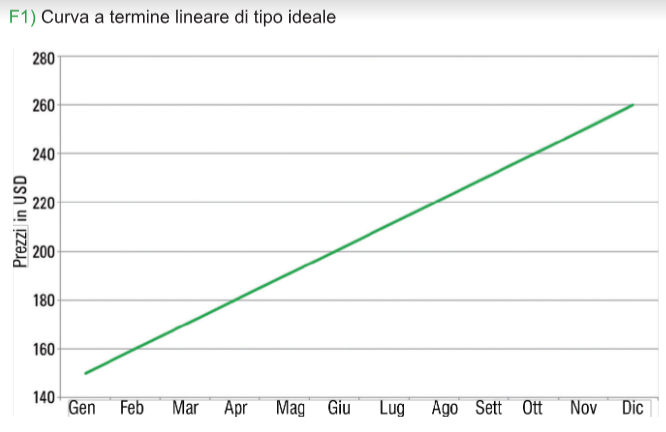

Se visualizzi su un diagramma i prezzi di tutti i contratti di un determinato future in un dato momento, ottieni la cosiddetta curva a termine. La curva ti permette di vedere molto chiaramente se il mercato è in Contango (i prezzi delle scadenze più lontane sono più alti di quelli delle scadenze più vicine) o in Backwardation (esattamente l’opposto) e quale contratto è più adatto a te, a seconda del motivo per cui desideri entrare nel mercato e per quanto tempo intendi mantenere l’investimento.

Chiunque rispetti questo processo può risparmiare molti soldi. I trader, inoltre, sono in grado di individuare le principali tendenze in una fase precoce tramite la struttura a termine.

|

Il metodo

Se vuoi individuare il giusto contratto, devi innanzitutto guardare la scadenza del future e quanti contratti esistono nel rispettivo mercato. Ogni contratto ha una data di scadenza, a partire dalla quale non è più negoziabile. Se un contratto scade e tu mantieni ancora l’investimento, rischi in teoria di doverti assumere fisicamente il bene sottostante il future...ma chi ha spazio per una cisterna piena di petrolio in giardino?

Ma non ti preoccupare! La maggior parte dei broker non supporta la consegna fisica. La posizione viene chiusa automaticamente dal broker prima della scadenza e avviene il cosiddetto regolamento in contanti. Il mercato potrebbe essere molto illiquido in questa fase, quindi aspettati uno slittamento (il cosiddetto “slippage”). Potresti anche dimenticare di aprire la posizione per un contratto successivo. Pertanto è consigliabile effettuare questo passaggio in tempo.

Un contratto, fino a quando può essere negoziato, è molto suscettibile al mercato. È possibile negoziare future su indici, obbligazioni e valute fino a poco prima della data di scadenza. È meglio verificare il volume quotidiano e passare ad un nuovo contratto se il front contract ha un volume inferiore a quello successivo.

Tuttavia, il caso delle materie prime è diverso. Nella fattispecie, è normalmente consigliabile passare al contratto successivo circa tre settimane prima della scadenza. Se fai solo trading intraday, dovresti sempre prestare attenzione a negoziare il future più liquido. A tal fine, prendi sempre il front contract o - se si verifica un cambio - il successivo.

Non ha senso in questo caso negoziare un contratto con una scadenza più lontana, poiché il volume è molto basso e otterrai un prezzo d’esecuzione svantaggioso. Tuttavia, se desideri mantenere l’investimento per molti mesi, dovresti esaminare la struttura temporale al fine di risparmiare denaro.

Diciamo che hai scoperto che una merce ha un prezzo eccessivamente basso e ti aspetti che il suo prezzo aumenti almeno del 50 per cento nei prossimi dodici mesi. Il mercato è attualmente in contango (come promemoria: i contratti diventano più costosi con il crescere della scadenza). Questo dato svolge un ruolo fondamentale nella selezione del contratto. Si potrebbe ora essere tentati a negoziare il contratto più liquido per poi rollare al prossimo prima della scadenza.

Questa tuttavia non è una decisione ottimale in quanto si possono perdere in media più soldi rollando che prendendo in considerazione la struttura a termine e selezionando un contratto specifico. Per fare ciò, devi esaminare gli incrementi dei prezzi nella struttura a termine e calcolare quello che ti costerà ogni mese investito.

È importante non fissarsi esclusivamente sui contratti, ma prestare attenzione anche alla struttura temporale. Stai facendo trading, ad esempio, in un mercato in cui vi sono cinque contratti all’anno. È ben diverso se il sovraprezzo di due centesimi, ad esempio, è per contratto o per mese. È sempre consigliabile pertanto convertire il sovrapprezzo ad un mese.

In una curva a termine lineare, i costi non svolgono alcun ruolo nella scelta del contratto: dovresti quindi effettivamente scegliere il contratto successivo e attendere che la struttura a termine cambi. Nella maggior parte dei casi, però, la struttura non è lineare, quindi si ottiene un grande vantaggio scegliendo deliberatamente un altro contratto.

Il legname come esempio di calcolo

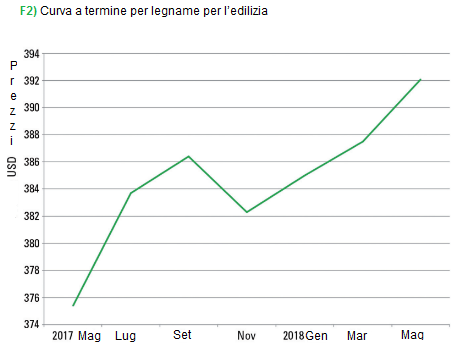

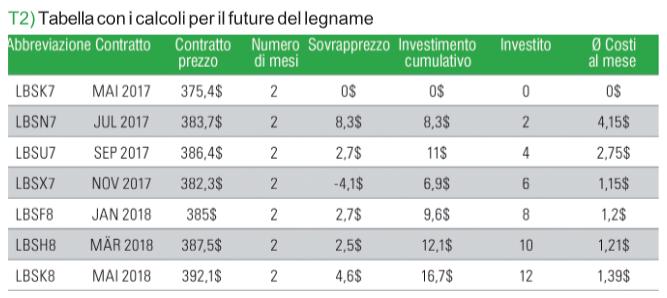

Quando visualizzi le informazioni relative al contratto dal tuo broker, puoi vedere i diversi contratti di un future e i loro prezzi. Copia i prezzi in una tabella Excel (Tabella 2) e crea una curva di eventi (Figure 2), poi scrivi l’intervallo di tempo prima che segua il prossimo contratto.

|

Nel nostro esempio, questo intervallo è sempre di due mesi, dal momento che abbiamo scelto un future sul legname per edilizia, che ha sei contratti all’anno. Ora sottrai il prezzo contrattuale corrente dal prezzo precedente. Nell’esempio della Tabella 2, la differenza tra maggio e luglio è di 8,3. Ciò significa che il contratto di luglio 2017 ha un sovrapprezzo (price premium) di US $ 8,30 sul contratto di maggio 2017.

|

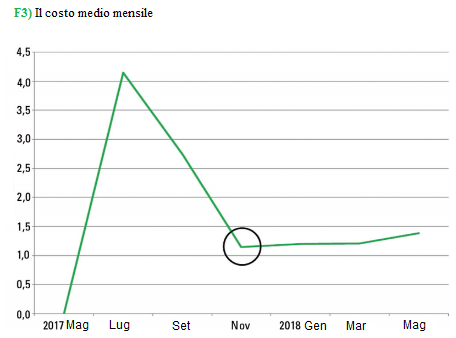

In un’ulteriore colonna aggiungiamo questi sovrapprezzi e li dividiamo per la durata in cui avremmo investito nel contratto desiderato. Ora puoi vedere quanto costa in media ciascun mese per il relativo contratto (vedi anche la figura 3). Ad esempio, se scegli il contratto di settembre 2017, dovresti pagare in media $ 2,75 per rollover per ogni mese in cui mantieni l’investimento.

|

Per un calcolo estremamente preciso devi prendere in considerazione la data di acquisto esatta nel mese di maggio. Tuttavia, manteniamo l’esempio il più semplice possibile per una migliore comprensione. Il contratto “più economico” è ora quello con i costi medi più bassi, nel nostro caso il contratto di novembre 2017, quando i costi di rolling ammontano in media a soli 1,15 dollari al mese.

Con questo procedimento puoi determinare facilmente e più correttamente quale contratto dovresti negoziare, piuttosto che decidere sulla base della variante più comoda, semplicemente acquistando sempre solo il contratto successivo.

Conclusioni

Chiunque eseguirà questo calcolo, con un po’ di pazienza, può risparmiare denaro. Vale la pena per i trader determinare i costi medi di rolling per individuare il miglior contratto possibile! Tuttavia, anche qui esistono situazioni particolari. Se dopo l’acquisto emerge una backwardation, si potrebbe pensare di avere ora un’opportunità ideale per acquistare un future con una lunga scadenza in condizioni molto favorevoli.

A prima vista potrebbe sembrare ragionevole comprarlo, dal momento che è il più vantaggioso. Il problema: se sorge una backwardation, devi tenere in considerazione notevoli fluttuazioni del prezzo. Il front contract ne trarrà il maggior beneficio. Pertanto, in questo scenario non dovrebbe pregiudicarti rollare immediatamente al front contract. Anche se magari avete comprato un contratto più in là nel futuro, torna indietro (“roll back”) adesso.

Adrian Kömel ha studiato matematica aziendale e ha trascorso la sua giovinezza con il mercato azionario. Si è concentrato sullo sviluppo del sistema statistico con dati CoT e curve forward. È anche l’autore del libro “Come realizzare ritorni superiori alla media”. suricate-trading.de |

© RIPRODUZIONE RISERVATA