Come si compila il quadro RW del Modello Unico 2021? Di seguito istruzioni, scadenza da rispettare e regime sanzionatorio.

Quali sono le istruzioni per compilare correttamente il quadro RW del modello Redditi PF, ex Unico?

La scadenza per l’invio del quadro RW, unitamente al modello redditi PF, Enti non commerciali o Società semplice in base al tipo di contribuente, è sempre al 30 novembre 2021.

Di seguito, le istruzioni passo dopo passo, insieme al regime sanzionatorio applicato in caso non venga rispettato il termine ultimo.

La compilazione del quadro RW

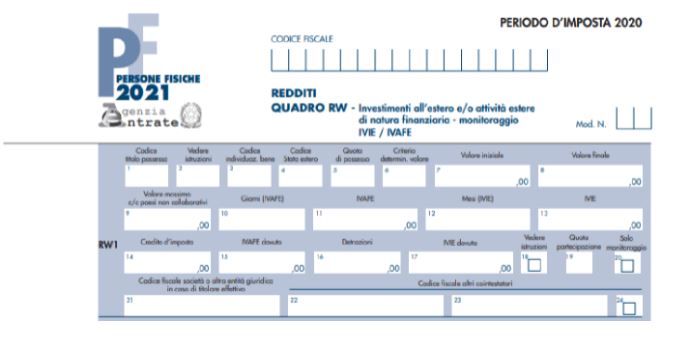

Nel rigo RW1 (e fino al rigo RW5) devono essere indicati:

- in colonna 1, il codice che contraddistingue il titolo di detenzione dei beni:

- cod. 1 se proprietà,

- cod. 2 se usufrutto,

- cod. 3 se nuda proprietà,

- cod. 4 se altro (altro diritto reale, beneficiario di trust, ecc.);

in colonna 2: - il codice 1, se il contribuente è un soggetto delegato al prelievo o alla movimentazione del conto corrente;

- il codice 2, se il contribuente risulta il titolare effettivo;

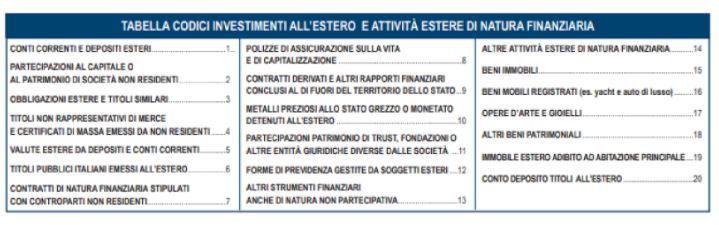

- in colonna 3, il codice di individuazione del bene, rilevato dalla seguente “Tabella codici investimenti all’estero e attività estera di natura finanziaria”:

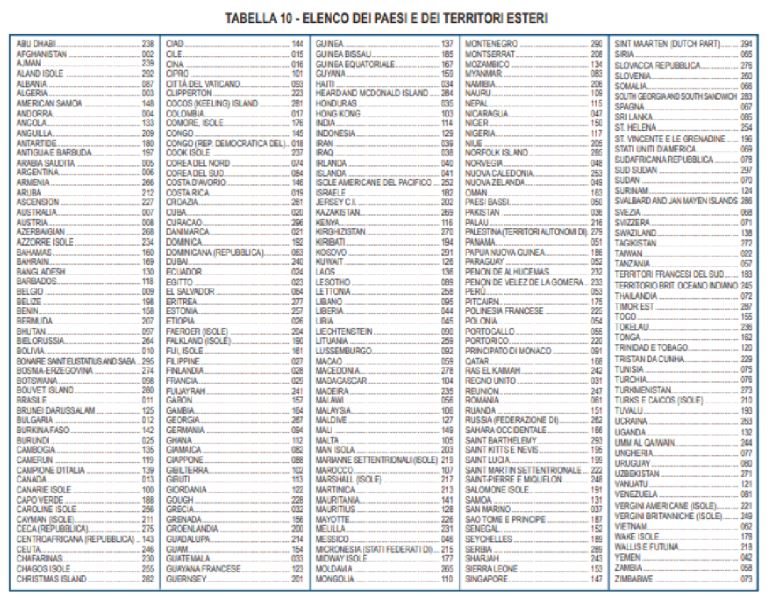

In colonna 4, il codice dello Stato estero, rilevato dalla tabella “Elenco Paesi e Territori esteri”:

- in colonna 5, la quota di possesso (in percentuale) dell’investimento situato all’estero;

- in colonna 6, il codice che contraddistingue il criterio di determinazione del valore:

- cod. 1, se al valore di mercato,

- cod. 2, se al valore nominale,

- cod. 3, se al valore di rimborso,

- cod. 4, se al costo d’acquisto,

- cod. 5, se al valore catastale,

- cod. 6, se al valore dichiarato nella dichiarazione di successione o in altri atti;

- in colonna 7, il valore all’inizio del periodo d’imposta o al primo giorno di detenzione dell’attività;

- in colonna 8, il valore al termine del periodo di imposta ovvero al termine del periodo di detenzione dell’attività. Per i conti correnti e libretti di risparmio va indicato il valore medio di giacenza;

- in colonna 9, l’ammontare massimo che il prodotto finanziario ha raggiunto nel corso del periodo d’imposta, se il prodotto riguarda conti correnti e libretti di risparmio detenuti in paesi non collaborativi;

- in colonna 10, il numero di giorni di detenzione per i beni per i quali è dovuta l’IVAFE, da compilare solo se l’IVAFE è dovuta

- in colonna 11 l’IVAFE calcolata rapportando il valore indicato in colonna 8 alla quota e al periodo di possesso. In particolare:

a) applicando al valore indicato in colonna 8, rapportato alla quota e al periodo di possesso, l’aliquota dello 0,20% per le attività finanziarie diverse dai conti correnti e libretti di risparmio;

b) in misura fissa pari a 34,20 euro, rapportati alla quota e al periodo di possesso, per i conti correnti e libretti di risparmio (codice 1 nella colonna 3). In presenza di più conti presso lo stesso intermediario, per la verifica del superamento del limite va calcolato il valore medio di giacenza complessivo, sommando il valore di tutti i conti; - in colonna 12, il numero di mesi di possesso per i beni per i quali è dovuta l’IVIE, rileva per mese solo se il possesso è durato almeno 15 giorni;

- in colonna 13, l’IVIE calcolata rapportando il valore indicato in colonna 8 alla quota e al periodo di possesso. In particolare:

- l’aliquota dello 0,76 per cento

- l’aliquota dello 0,40 per cento per l’immobile, e relative pertinenze, se adibito ad abitazione principale (in questo caso in colonna 3 va indicato il codice 19) solo per le unità immobiliari che in Italia risultano classificate nelle categorie catastali A/1, A/8 e A/9. Si ricorda che, in tal caso, l’imposta è dovuta anche se l’imposta sul valore complessivo dell’immobile non supera 200 euro

- in colonna 14, il credito d’imposta pari al valore dell’imposta patrimoniale versata nello Stato in cui è situato l’immobile o il prodotto finanziario. L’importo indicato in questa colonna non può comunque essere superiore all’ammontare dell’imposta dovuta indicata nelle colonne 11 e 13;

- in colonna 15, l’IVAFE dovuta pari alla differenza tra l’imposta calcolata (colonna 11) e il credito d’imposta spettante (colonna 14);

- in colonna 16, la detrazione spettante di 200 euro rapportata al periodo dell’anno durante il quale l’immobile e relative pertinenze sono state adibite ad abitazione principale, tenendo conto che, se l’unità immobiliare è adibita ad abitazione principale da più soggetti passivi, la detrazione spetta a ciascuno di essi proporzionalmente alla quota per la quale la destinazione medesima si verifica;

- in colonna 17, l’IVIE dovuta pari alla differenza tra l’imposta calcolata (colonna 13) e il credito d’imposta spettante (colonna 14) e la detrazione (colonna 16)

- in colonna 18, l’eventuale compilazione di un quadro reddituale conseguente al cespite indicato oggetto di monitoraggio ovvero se il bene è infruttifero:

- cod. 1 in caso di compilazione quadro RL,

- cod. 2 in caso di compilazione quadro RM,

- cod. 3 in caso di compilazione quadro RT,

- cod. 4 in caso di compilazione contemporanea di due o tre quadri tra RL, RM E RT,

- cod. 5 nel caso in cui i redditi relativi ai prodotti finanziari verranno percepiti in un successivo periodo d’imposta ovvero se i predetti prodotti finanziari sono infruttiferi;

- in colonna 19, la percentuale di partecipazione nella società o nell’entità giuridica nel caso in cui il contribuente risulti titolare effettivo;

- la colonna 20 deve essere barrata nel caso in cui il contribuente adempia ai soli obblighi relativi al monitoraggio fiscale, ma per qualsiasi ragione non è tenuto alla liquidazione della IVIE o della IVAFE;

- in colonna 21 deve essere inserito il codice fiscale o il codice identificativo della società o altra entità giuridica nel caso in cui il contribuente risulti titolare effettivo;

- nelle colonne 22 e 23 devono essere inseriti i codici fiscali degli altri soggetti che a qualsiasi titolo sono tenuti alla compilazione della sezione in esame nella propria dichiarazione dei redditi.

- la casella della colonna 24 deve essere barrata nel caso i cointestatari siano più di due.

Modalità dichiarative

In caso di sussistenza più diritti reali sul medesimo patrimonio estero, ad esempio usufrutto e nuda proprietà, tutti i titolari dei diritti che siano suscettibili di generare redditi di fonte estera imponibili in Italia sono obbligati a presentare il quadro RW, indicando il valore della quota parte di propria competenza del diritto, così come riportato nell’atto costitutivo del diritto medesimo.

Nel caso in cui le attività finanziarie e gli investimenti esteri siano in comunione o cointestati tra più soggetti (ad esempio il conto corrente all’estero cointestato), l’obbligo di compilazione del quadro RW sussiste in capo a tutti i soggetti, con riferimento all’intero valore dei beni e con l’indicazione della percentuale di possesso.

L’obbligo di monitoraggio fiscale sussiste sia in capo al titolare delle attività o degli investimenti detenuti all’estero che in capo a coloro che ne hanno la disponibilità o la possibilità di movimentazione. In questo senso, nell’ipotesi di conto corrente estero intestato ad un soggetto residente, sul quale vi è la delega di firma di un altro soggetto residente, anche il delegato (insieme all’intestatario) è tenuto alla compilazione del quadro RW, con l’indicazione dell’intera consistenza del conto corrente detenuto all’estero qualora si tratti di una delega al prelievo.

L’obbligo di monitoraggio non sussiste nel caso di attività estera che preveda la mera delega ad operare per conto dell’intestatario.

Pertanto, anche in caso di delega al prelievo, l’obbligo di monitoraggio fiscale in capo al delegato è escluso nell’ipotesi in cui si tratti di delega ad operare per esclusivo conto dell’intestatario e non nell’interesse proprio, come nel caso dell’amministratore di società che ha il potere dispositivo su un’attività finanziaria estera nei limiti esclusivi del mandato conferito dalla società-intestataria dell’attività stessa (cfr. Circ. n. 38/E/2013).

Il trust non commerciale fiscalmente residente in Italia che sia intestatario diretto del bene estero è obbligato alla presentazione del quadro RW. Sono esclusi dall’obbligo di monitoraggio fiscale, sebbene titolari effettivi ai sensi della normativa antiriciclaggio, (i) il trustee e le altre persone fisiche che esercitano il controllo sul trust, in quanto titolari di un potere dispositivo in esecuzione di un mandato per conto del soggetto intestatario (cfr. Circ. n. 38/E/2013 e la Risposta a interpello n. 53/2019) e (ii) il guardiano, in quanto titolare di un mero potere di vigilare sull’operato del trustee (cfr. Risposta a interpello n. 506/2020).

I soggetti obbligati non devono indicare nel quadro RW gli investimenti esteri e le attività estere di natura finanziaria che sono affidate in gestione o in amministrazione ad intermediari residenti o che riguardino contratti comunque conclusi mediante il loro intervento, qualora i flussi finanziari e i redditi derivanti da tali attività e contratti siano stati assoggettati a ritenuta o imposta sostitutiva dagli intermediari stessi.

Non sono soggetti agli obblighi di monitoraggio le persone fisiche che prestano lavoro all’estero per lo Stato italiano, per una sua suddivisione politica o amministrativa o per un suo ente locale e le persone fisiche che lavorano all’estero presso organizzazioni internazionali cui aderisce l’Italia (ad esempio ONU, NATO, Unione Europea, OCSE), la cui residenza fiscale in Italia sia determinata, in deroga agli ordinari criteri previsti dall’articolo 2 del TUIR, in base ad accordi internazionali ratificati.

L’esonero si estende anche al coniuge, sempreché non eserciti una propria attività professionale, ai figli ed ai minori a carico e in loro custodia.

L’esonero è previsto anche per i “diplomatici” sempreché l’attività lavorativa all’estero sia svolta in via continuativa per un numero complessivo di giorni-lavoro maggiore di 183 giorni nell’arco dell’anno, anche se non continuativi, a condizione che il lavoratore al rientro in Italia e/o alla cessazione dell’impiego abbia trasferito le attività detenute all’estero.

Per gli importi in valuta estera il contribuente deve indicare il controvalore in euro utilizzando il cambio indicato nel provvedimento del direttore dell’agenzia delle entrate emanato ai fini dell’individuazione dei cambi medi mensili agli effetti delle norme contenute nei Titoli I e II del TUIR.

Scadenza per l’invio del quadro RW

Il contribuente è tenuto alla compilazione del quadro RW per assolvere sia agli obblighi di monitoraggio fiscale che per il calcolo della IVIE e IVAFE.

Se il contribuente è obbligato alla presentazione del modello Redditi Persone fisiche, Enti non commerciali o Società semplice, il quadro RW deve essere presentato unitamente a detto modello, in via telematica, entro il 30 novembre 2021.

Se, diversamente, il contribuente persona fisica è tenuto alla presentazione del modello 730/2021 o se è esonerato alla presentazione della dichiarazione dei redditi, il quadro RW deve essere inviato unitamente al frontespizio del Modello Redditi PF/2021, entro la scadenza ordinaria, fissata entro il 30 novembre 2021 ai sensi dell’art. 2 del D.P.R. 22 luglio 1998, n. 322 così come modificato dall’art. 4-bis del D.L. n. 34/2019.

Regime sanzionatorio

La misura delle sanzioni relative alle violazioni del monitoraggio fiscale è contenuta nell’articolo 5 del Dl 167/1990, come rinnovato dall’articolo 9 della legge 97/2013, entrato in vigore il 4 settembre 2013.

Per le violazioni relative all’omessa o infedele presentazione del quadro RW è prevista una sanzione amministrativa pecuniaria nella misura compresa tra il 3 e il 15 per cento dell’ammontare di ogni singolo importo non dichiarato.

La misura delle sanzioni è raddoppiata, dal 6 al 30 per cento degli importi non monitorati, qualora le violazioni dovessero riguardare beni, attività o investimenti detenuti in Paesi a regime fiscale agevolato di cui al decreto del Ministro delle finanze 4 maggio 1999 e al decreto del Ministro dell’economia e delle finanze 21 novembre 2001.

Nel caso di presentazione del quadro RW con un ritardo non superiore a novanta giorni dalla scadenza del termine di presentazione della dichiarazione dei redditi, ossia entro il 28 febbraio 2022, la sanzione è applicata nella misura fissa di 258 euro.

Le violazioni degli obblighi di monitoraggio fiscale hanno natura tributaria e, in quanto tali, si rendono applicabili i principi generali e gli istituti previsti dal Dlgs 472/1997, ossia il principio del favor rei, il principio di legalità e l’istituto del ravvedimento operoso di cui all’articolo 13 del Dlgs 472/1997 che, grazie alle modifiche apportate dalla L. n. 190/2014, consente di ravvedere senza limiti di tempo qualsiasi dichiarazione passata, purché la dichiarazione sia stata presentata.

© RIPRODUZIONE RISERVATA