Buoni i conti del primo trimestre 2022 e la guidance 2022. Ma il titolo sconta la revisione del target da parte di Jeffries.

DiaSorin è crollata sui minimi di febbraio dopo la pubblicazione dei conti del primo trimestre 2022 e della guidance 2022: praticamente nulla la crescita dei ricavi nell’intero esercizio. Il titolo sconta la revisione del target da parte di Jeffries.

La società di diagnostica ha terminato il primo trimestre 2022 con un fatturato di 358 milioni euro, in crescita del 34,1% (+28,0% a tassi di cambio costanti) dallo stesso periodo del 2021. L’EBITDA adjusted è pari a 150 milioni, in crescita del 15,5%, ma con margine ridotto al 41,9% dal 48,6% dell’anno precedente, l’utile netto adjusted è fissato a 96 milioni (+10,6%).

Il miglior andamento delle vendite dei test COVID dovuto alla variante Omicron ha portato anche ad una revisione della guidance per l’esercizio 2022, che tocca sia i ricavi che la marginalità: i ricavi sono attesi in un range compreso tra -2% e +1% rispetto a quanto registrato alla chiusura dell’esercizio 2021 e l’Ebitda adjusted margin è stimato tra il 35% e il 37%.

DiaSorin sconta la revisione del target da parte di Jeffries

Questi risultati non sono bastati a convincere gli analisti di Jeffries che hanno tagliato il prezzo obiettivo sul titolo a 116 euro da 125 euro precedente con raccomandazione hold. Il target price è stato abbassato per considerare il maggior costo medio ponderato del capitale. Dopo il rilascio dei risultati, Jefferies ha comunque aumentato del 10% la stima dell’utile per azione 2022 e dell’1-2% per il 2023.

Nel report della banca d’affari si fa riferimento ai rischi conseguenti all’acquisizione dell’americana Luminex e al possibile impatto sulla governance.

DiaSorin: accordo con Brahms positivo secondo Akros ed Equita Sim

Più ottimisti invece gli analisti di Equita SIM e di Akros, che hanno definito i risultati del primo trimestre superiori alle attese grazie ad un miglioramento del contributo del business Covid-19 sui conti del 2022.

Equita Sim continua a consigliare il buy sul titolo, aumentando dell’1% il prezzo obiettivo che sale a 160 euro. Anche gli analisti di Banca Akros sono buy sul titolo con target price a 175 euro, in rialzo da 172 euro precedente.

Anche Intesa Sanpaolo ha ribadito il giudizio buy su Diasorin: i risultati annunciati sono stati al di sopra delle nostre previsioni e del consenso e sostengono la revisione della guidance. Ricordiamo, inoltre, che circa il 50% delle vendite del gruppo sono negli Stati Uniti, quindi l’attuale tendenza del dollaro Usa è vantaggiosa per il fatturato e la redditività operativa. Le nostre stime e il target price sono attualmente in fase di revisione.

DiaSorin su livelli pre-pandemia

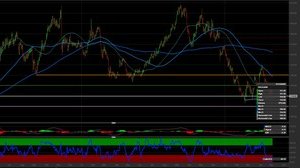

Osservando il book del titolo, i trader vedono poco interesse da parte degli investitori che preferiscono non puntare su un mercato poco liquido. Del resto i prezzi sono crollati sui minimi di febbraio a 113 euro circa, annullando completamente il tentativo di rimbalzo messo a segno a inizio anno e che aveva ricondotto i corsi in area 150, sul 38,2% di ritracciamento calcolato sul ribasso partito lo scorso settembre. Fintanto che questo importante riferimento, derivato dalla successione di Fibonacci, non viene superato, il rialzo, per quanto non trascurabile come ampiezza, viene infatti considerato un fenomeno correttivo rispetto alla precedente discesa. Dal il grafico giornaliero, si nota tuttavia che in corrispondenza del doppio minimo a quota 113 si è formata una divergenza rialzista con il grafico dell’RSI a 14 sedute. Reazioni dai livelli attuali potrebbero dunque favorire la realizzazione di un nuovo rimbalzo verso 127 circa ed eventualmente fino a 138 euro. Sotto 113 euro i venditori potrebbero spingersi fino a 106 e 100 euro prima di allentare la morsa.

© RIPRODUZIONE RISERVATA