Peasi emergenti e politiche fiscali inefficienti. Quale futuro ai tempi del COVID-19?

I Paesi emergenti hanno sempre rappresentato un’opportunità di investimento sia per gli investitori istituzionali che per quelli retail, attirati dalle buone prospettive di crescita economica che questi Stati offrivano.

Tuttavia, con l’arrivo della pandemia COVID-19, non è più così. I Paesi emergenti, a causa della fragilità e dell’inefficienza delle loro strutture ospedaliere, sono stati colpiti più severamente dal coronavirus rispetto alle nazioni sviluppate.

Siamo di fronte alla fine di un’era?

Paesi emergenti più colpiti dalla crisi: tra elevato debito pubblico e politiche fiscali inefficienti

La pandemia COVID-19 ha portato l’economia globale in una situazione di contrazione economica. Le misure prese dai Governi per contingentare gli effetti della pandemia COVID-19 sulla popolazione hanno compromesso l’attività economica da parte delle imprese e i consumi delle famiglie.

In questo scenario sono i Paesi emergenti che stanno pagando di più le spese, non solo in termini di vite umane ma anche dal punto di vista economico.

Questo accede in quanto c’è:

- inefficienza di strutture pubbliche e private nel far fronte alla pandemia;

- politiche fiscali inefficienti che hanno allargato i deficit delle partite correnti e svalutato le monete locali

L’inefficienza delle strutture pubbliche e l’incapacità delle imprese locali di far fronte alla pandemia necessitano di interventi da parte dello Stato. In alcuni Paesi emergenti dell’America Latina gli Stati hanno messo in atto pacchetti fiscali di entità rilevanti pari in media al 7/8% del PIL.

leggi anche

Gli effetti collaterali delle misure fiscali a sostegno dell’economia nel post-Coronavirus

Questo dato assume una rilevanza fondamentale se viene comparato con il livello del debito pubblico. La dimensione degli stimoli fiscali è tanto ampia quanto più è sostenibile il debito pubblico.

In presenza di stimoli fiscali infiniti, si otterrebbero dei livelli di debito pubblico insostenibili per la sopravvivenza di un Paese.

Esempi di emergenti con elevato debito pubblico e pacchetti fiscali di dimensione ridotta sono il Sud Africa, la Cina e il Brasile.

Quest’ultimo, avendo il bilancio più grande dei Paesi emergenti, con 380 miliardi di real e il rapporto debito PIL in peggioramento nel mese di maggio scorso (52,7% contro il 51,7% di aprile) è la nazione che rischia di pagare maggiormente le spese provenienti dall’ondata di COVID-19. Le misure fiscali ridotte posso essere un ulteriore costo da pagare.

Dagli aiuti fiscali di dimensioni ridotte si possono generare minori ricavi fiscali: le imprese falliscono nonostante gli aiuti fiscali. Le entrate fiscali di minore entità potrebbero innescare una crisi economica, indebolendo fortemente la valuta nazionale.

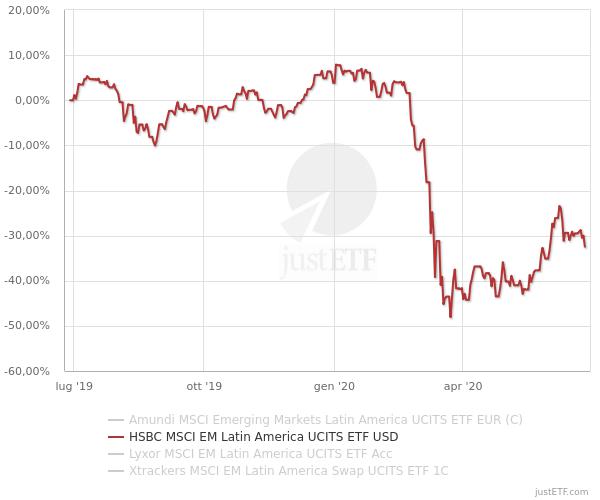

La crisi economica comporta una maggiore volatilità nei mercati finanziari e una maggiore avversione al rischio degli investitori verso i Paesi emergenti dell’America Latina, che cercheranno di vendere le loro attività denominate nelle valute dei Paesi emergenti sudamericani.

Come conseguenza, gli indici di borsa dell’America Ltina potrebbero sperimentare ulteriori crolli oltre a quelli già in atto.

HSBC MSCI Latin America UCITS ETF USD

Cosa accade in Asia?

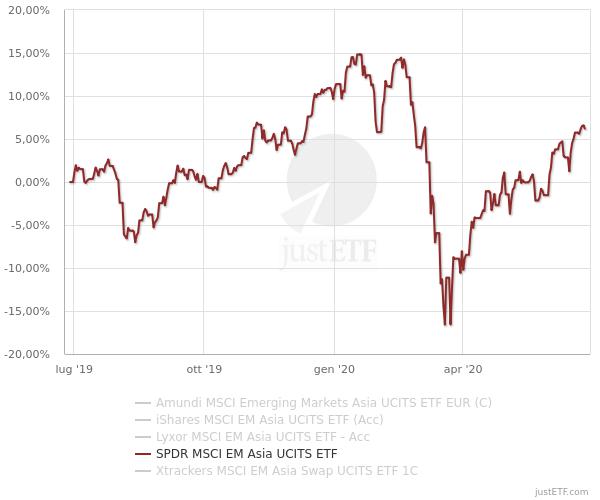

Sul lato asiatico, la Cina si sta lentamente riprendendo dopo il crollo dei mercati finanziari asiatici del periodo marzo-aprile scorso.

HSBC MSCI Far East UCITS ETF USD

L’India sta mettendo in atto misure fiscali per un ammontare pari al 10% del PIL spinta dall’ottimismo della lenta ripresa cinese.

Tuttavia, i cali di borsa fatti registrare nei mesi scorsi sul lato asiatico e gli attuali cali di borsa mostrati dai listini dell’America Latina modificano le aspettative degli operatori dei mercati finanziari sul settore dei mercati emergenti, da sempre un’opportunità per chi è alla ricerca di elevati rendimenti.

Inoltre, sussistono delle minacce da parte della borsa di New York in merito al delisting di imprese cinesi e c’è un tasso più elevato di crediti deteriorati nelle banche indiane.

I crediti in sofferenza sono passati dall’1,36% all’1,99% nel primo trimestre del 2020, mentre il 26% dei prestiti è in moratoria e sono stati prorogati per altri tre mesi.

Cosa considerare se si vuole puntare sugli emergenti?

Non tutto è perduto nel settore dei mercati emergenti.

L’incremento dell’urbanizzazione in India, l’ampliarsi della classe media nelle città unite al ruolo della Cina nel mercato Fintech spostano interesse e capitali dal settore manifatturiero a quello dei servizi.

Come conseguenza, in futuro ci potrà essere non solo una più ampia gamma di prodotti offerti dalle imprese con base nei Paesi emergenti ma anche una maggiore quota di beni a più elevato contenuto tecnologico.

Pertanto, nonostante le perdite derivanti dai mercati finanziari, causati sia dalle inefficienti misure da prendere per far fronte alla crisi della COVID-19 che dai debiti pubblici elevati, i mercati emergenti hanno le potenzialità di attrarre nuovamente investitori sfruttando il trend rialzista proveniente dal settore tecnologico.

© RIPRODUZIONE RISERVATA