La capienza fiscale è determinante per poter fruire delle deduzioni in sede di dichiarazione dei redditi, ma come si quantifica? Vediamo come capire a quante detrazioni si può avere diritto.

Cos’è la capienza fiscale e come si calcola? La capienza fiscale, in ambito di detrazioni è determinante perché la maggior parte dei benefici fiscali si concretizzano attraverso le detrazioni, ovvero uno sconto sull’imposta dovuta (Irpef). Per dare una definizione semplice di cosa è la capienza fiscale si potrebbe dire che è il limite quantitativo di somme pagate che si riescono a recuperare dall’imposta dovuta. Si tratta, quindi, del massimo sconto Irpef che si può ottenere in base all’imposta dovuta calcolata sui redditi guadagnati.

Per capire a quante detrazioni si ha diritto nel corso dell’anno di imposta e per non perdere parte delle stesse, è importantissimo saper quantificare la propria capienza fiscale. Si pensi, ad esempio, a un bonus ristrutturazione che, anche se ammortizzabile in 10 anni, da diritto a uno sconto massimo dall’Irpef di 4.800 euro l’anno. Questo sconto, poi, si va a sommare a detrazioni per lavoro dipendente e altre detrazioni per spese sostenute (mediche, di istruzione, per familiari a carico, ecc...). Se non c’è la giusta capienza fiscale parte delle detrazioni spettanti vanno perdute.

In questa guida completa, quindi, impareremo a calcolare la propria capienza fiscale per fruire del massimo sconto possibile rispetto alle imposte versate (a titolo di rimborso) o dovute (a titolo di sconto). Per semplificare ancora di più si potrebbe dire che più alti sono i guadagni (e di conseguenza le imposte che il contribuente è chiamato a versare) più alta è la sua capacità fiscale, ovvero gli sconti o rimborsi spettanti.

Capienza fiscale, cos’è?

Comprendere cos’è la capacità fiscale e riuscire a calcolarla è importantissimo per non perdere il diritto ad alcune detrazioni riconosciute dalla normativa. La capienza fiscale, come abbiamo già anticipato, per ognuno è determinata dall’Irpef che si deve versare e, quindi, dal reddito prodotto nell’anno di imposta precedente.

Attualmente, fino al 31 dicembre 2024, le aliquote percentuali Irpef di tassazione sul reddito delle persone fisico sono quattro e per la precisione:

- 23% per redditi fino a 28.000 euro;

- 35% per redditi tra 28.000 e 50.000 euro;

- 43% per redditi superiori a 50.000 euro.

A cosa serve la capienza fiscale?

A cosa serve calcolare la capienza fiscale? Tale operazione permette di comprendere se il contribuente avrà diritto, in sede di dichiarazione dei redditi, di fruire interamente delle detrazioni che gli spettano (gli sconti Irpef che possono configurarsi come minor tasse da pagare o, come nel caso dei lavoratori dipendenti che versano le imposte mese per mese, come rimborsi su quelle pagate).

Il problema principale nella fruizione delle detrazioni, infatti, è quando non si ha abbastanza capienza fiscale per avere diritto a tutto lo sconto spettante. Le detrazioni, infatti, si possono godere “fino a capienza fiscale”. Questo cosa significa? Che le detrazioni spettanti che vanno oltre la capienza fiscale vanno perdute.

Facciamo qualche esempio. Se un lavoratore dipendente, nel corso del 2023 ha versato 9.000 euro di Irpef ma ha effettuato anche spese che gli danno diritto a 4.000 di detrazioni, sarà tenuto a versare soltanto 5.000 euro di Irpef. Avendo pagato le imposte in busta paga, mese dopo mese, i 4.000 euro di detrazioni gli torneranno indietro come rimborso in sede di dichiarazione dei redditi 2024.

Supponiamo che lo stesso lavoratore dipendente, con sempre 9.000 euro di Irpef dovuta, abbia effettuato importanti spese mediche a cui di aggiungono anche detrazioni per spese di ristrutturazioni e l’eventuale bonus mobili per un totale complessivo di 11.000 euro, la massima detrazione spettante sarà pari all’Irpef dovuta, ovvero 9.000 euro e 2.000 euro di detrazioni sono “perse”.

La detrazione, infatti, altro non è che una sottrazione di una spesa dall’imposta. Quando l’imposta si azzera, però, non è possibile più sottrarre nulla e la detrazione restante non è fruibile.

Capienza fiscale: la no tax area

Dopo quanto detto nei paragrafi precedenti va chiarito anche il concetto di incapienza. La normativa tributaria, infatti, prevede oltre alla tassazione anche delle detrazioni automatiche (senza l’aver effettuato alcuna spesa) per lavoro dipendente, autonomo o pensione. Fino a quando l’imposta dovuta non supera l’importo delle detrazioni spettanti, l’Irpef non si paga. Si tratta della cosiddetta “no tax area”, ovvero la soglia entro la quale non si devono versare imposte (non perché non dovute, ma perché annullate dalle detrazioni spettanti).

Attualmente la no tax area è diversa per le categorie di redditi prodotti e nello specifico:

- è di 8.500 euro per i lavoratori dipendenti;

- è di 8.500 euro per i pensionati;

- è di 5.500 euro per i lavoratori autonomi.

Incapienza dei contribuenti forfettari

Da tenere presente, quando si parla di capienza fiscale, che i contribuenti con partita Iva che hanno aderito al regime forfettario. Si tratta di lavoratori autonomi con ricavi e compensi fino a 85.000 che scelgono, invece del regime ordinario di tassazione, un’aliquota sostitutiva applicando ai ricavi conseguiti un coefficiente di redditività previsto per l’attività esercitata per la determinazione del reddito imponibile.

Nel regime forfettario, quindi, la tassazione è agevolata al 5% o al 15% (dopo i primi cinque anni) ma non su tutto il reddito percepito, ma solo su una parte. Proprio per questo motivo, oltre alla deduzione totale dei contributi previdenziali obbligatori dal reddito imponibile, in questo regime di tassazione non sono previste deduzioni o detrazioni.

Le detrazioni previste, ad esempio, per le spese sanitarie, quelle relative all’istruzione dei figli, le spese funebri o anche le detrazioni derivanti da bonus edilizi si configurano sempre con detrazioni dall’Irpef. Il contribuente forfettario non versa l’Irpef, ma un’imposta sostitutiva a quella ordinaria. Di fatto, quindi, tutti i contribuenti forfettari (a meno che non producano anche redditi assoggettati all’Irpef) rientrano tra gli incapienti perché non hanno capienza fiscale.

Calcolo capienza fiscale: dove si vede?

Come si fa a calcolare approssimativamente la propria capienza fiscale? Premettendo che la stessa si può determinare solo ad anno imponibile concluso, per avere un’idea approssimativa di quella che potrebbe essere la propria capienza fiscale si può prendere a riferimento la dichiarazione reddituale dell’anno precedente.

Se non ci sono stati grossi cambiamenti nei redditi prodotti, grossomodo, anno dopo anno, la capienza fiscale rimane simile. Va tenuto conto che se, ad esempio, in un anno si fanno più straordinari questi andranno a incidere (al rialzo) sulla capienza fiscale.

Per determinare la capienza fiscale basta vedere l’imposta lorda dovuta.

Per chi presenta la dichiarazione dei redditi con il modello 730 questo dato è consultabile nel quadro relativo al “calcolo del reddito imponibile e dell’imposta lorda” al rigo 16.

Imposta lorda 730

Rigo 16

Imposta lorda 730

Rigo 16

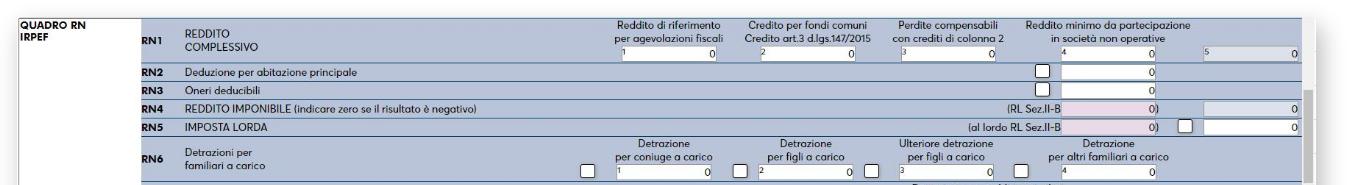

Per chi utilizza, invece, il modello Redditi Pf il dato si potrà reperire nel quadro RN al rigo RN5.

Imposta lorda Redditi PF

Rigo RN5

Imposta lorda Redditi PF

Rigo RN5

Si ha capienza fiscale se l’importo riportato in questi righi è positivo e le detrazioni cui è possibile fruire sono pari all’importo riportato per l’imposta lorda.

Capienza fiscale, l’importo delle detrazioni va sommato

Quello che va considerato, quando si parla di capienza fiscale, è che non deve essere calcolata per ogni singola detrazione spettante, ma gli importi delle detrazioni vanno sommati e la capienza fiscale va commisurata all’intero importo complessivo delle detrazioni spettanti.

Facciamo un esempio. Un contribuente ha diritto a detrazioni:

- al 19% su 2.000 euro di spese mediche;

- al 19% su altri 3.50 tra spese di istruzione e universitarie dei figli, spese di trasporto e spese per lo sport;

- al 50% su 40.000 euro di spese di ristrutturazione immobile;

- al 19% sugli interessi passivi del mutuo prima casa su un importo di 9.000 euro.

- Il totale delle detrazioni spettanti è pari a 2.755 euro per le detrazioni al 19% a cui aggiungere il 50% della detrazione per la ristrutturazione (pari a 20.000 euro) che viene ripartita in 10 quote annuali: 2.000 euro l’anno. Per l’anno di imposta in questione ha diritto a 4.755 euro di detrazioni e per avere capienza fiscale gli basta aver pagato Irpef pari o superiore a 4.755 euro.

© RIPRODUZIONE RISERVATA