L’eccitazione per l’abbassamento degli spread sul Btp non trovano riscontro nella realtà. Ad oggi il nostro debito paga interessi ai minimi dal 1310, ovvero dalle obbligazioni del Regno di Napoli.

Come era prevedibile, i tassi sui titoli di Stato italiani sono crollati in asta. La congestione di emissioni di questa settimana, la speranza per un aumento della disponibilità del Pepp che la Bce annunci già a dicembre e la liquidità in eccesso ai massimi storici nell’eurozona hanno spinto ulteriormente al ribasso i rendimenti dei Btp, addirittura con la cedola sui triennali per la prima volta a zero. Praticamente, Bengodi. Come testimoniato dallo spread in ulteriore compressione e ai minimi dal 2018.

Attenzione, però. Perché un combinato come quello verificatosi oggi non può durare in eterno. Anzi, potrebbe avere le settimane contate. E la realtà, se vista attraverso una lente d’ingrandimento differente da quella dell’euforia da Banca centrale, rischia di dar vita a un brusco risveglio, oltretutto nella fase potenzialmente più rischiosa della seconda ondata di Covid.

L’“inganno” degli spread

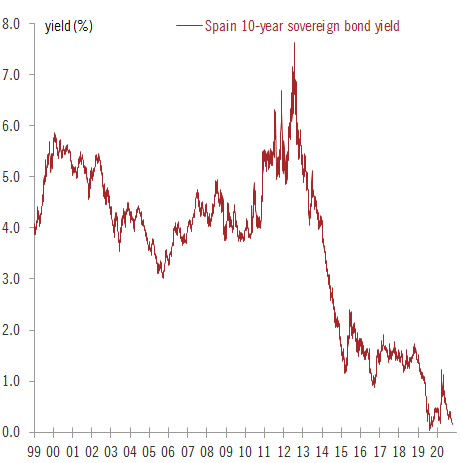

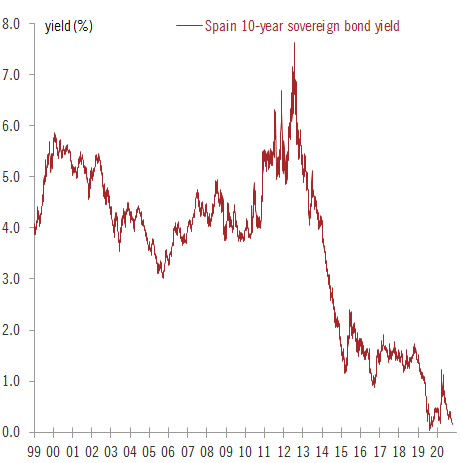

Vediamo, ad esempio, i trend dei titoli spagnoli e italiani, come mostrato da questi due grafici:

Fonte: Bce

Fonte: Bloomberg

Se infatti il Bonos decennale flirta sempre più con quota 0% di rendimento, ecco che lo spread fra lo stesso titolo iberico a 10 anni e il nostro Btp pari durata continua ad assottigliarsi. Di fatto, un miglioramento costante per entrambi. C’è però qualcosa che stona. Perché la Spagna, proprio oggi, ha reso noti i dati relativi ai nuovi contagi del weekend, contemplanti tre giorni (sabato, domenica e lunedì): oltre 27.500. E se Madrid, solo grazie ai primi lockdown parziali, ha visto un calo minimo del trend, in Navarra è semplicemente esploso. Il tutto, giova ricordarlo, con una situazione macro-economica tale da aver spinto Standard&Poor’s a tagliare l’outlook a negativo e Citigroup a raccomandare ai clienti di vendere ora i titoli di Stato di Madrid.

Gli stessi che, spread alla mano, solo un folle scaricherebbe ora. O, forse, qualcuno interessato ai dati macro. Letti i quali, ha deciso cautelativamente di accontentarsi. Magari, prima di restare con il proverbiale cerino in mano.

E se l’Italia, almeno per ora, a livello sanitario sembra stare meglio di altri partner europei, giova sempre ricordare che - al netto di uno scostamento da 100 miliardi già operato - ora si trova a fare i conti con un rallentamento sull’iter di sblocco del Recovery Fund che potrebbe mettere a repentaglio un terzo abbondante dell’ammontare della Manovra economica 2021, a sua volta composta in larga parte da ulteriore ricorso al deficit spending.

Insomma, variabili tutt’altro che da sottovalutare. Soprattutto calcolando un calo del Pil che resta in area 10% e la possibilità non del tutto scongiurata e scongiurabile a priori di un peggioramento della situazione legata al Covid, tale da imporre nuovi stop - anche solo parziali - all’attività economica. La quale, oltretutto, non dipende soltanto da noi.

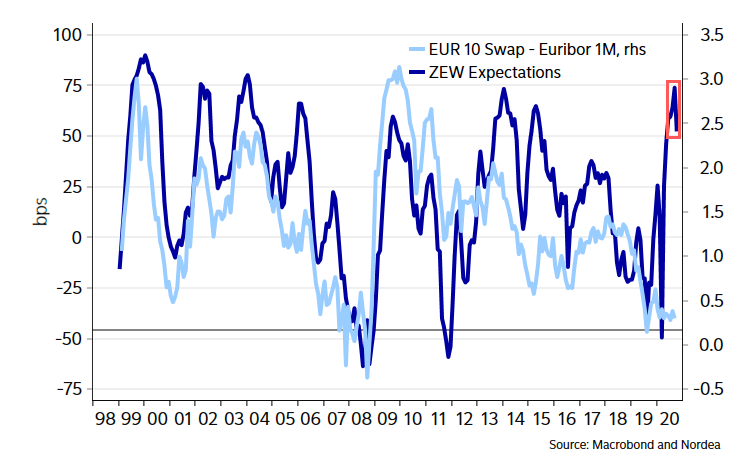

Fonte: Nordea

Come mostra questo grafico, infatti, l’ultimo dato Zew proveniente dalla Germania appare tutt’altro che confortante: passare da 77.4 a 56.1, quando le attese più pessimistiche erano al massimo per un 72.0, significa che l’indice di fiducia degli investitori tedeschi sta già prezzando un peggioramento netto. Praticamente, un crollo. Il tutto in un momento in cui Berlino può ancora contare su una situazione relativamente meno grave di quella spagnola o francese, Paese quest’ultimo che a fronte di oltre 1.500 ricoveri in terapia intensiva in un giorno ha visto il presidente, Emmanuel Macron, anticipare a stasera il suo discorso alla nazione, durante il quale verranno annunciate immediate e più draconiane restrizioni.

Quindi, ulteriori colpi inferti a un’economia già fiaccata e costretta a fare i conti con un deficit in preoccupante espansione. In un contesto simile e alla luce del livello di interscambio commerciale fra Italia e Germania, basti pensare alla componentistica per l’automotive, come si giustifica il nostro spread sprizzante salute da tutti i pori? Eccesso di pessimismo degli investitori tedeschi o pericolosa euforia da Pepp dalle parti del Mef? E quello spagnolo, da cosa trae tanta speranza? Tre lettere: Bce.

Rendimento Btp ai minimi assoluti

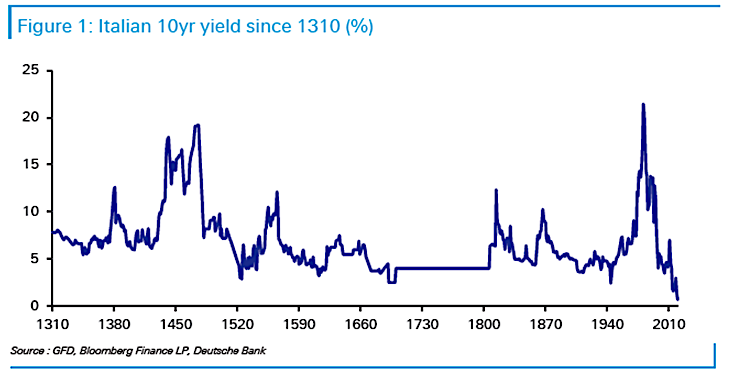

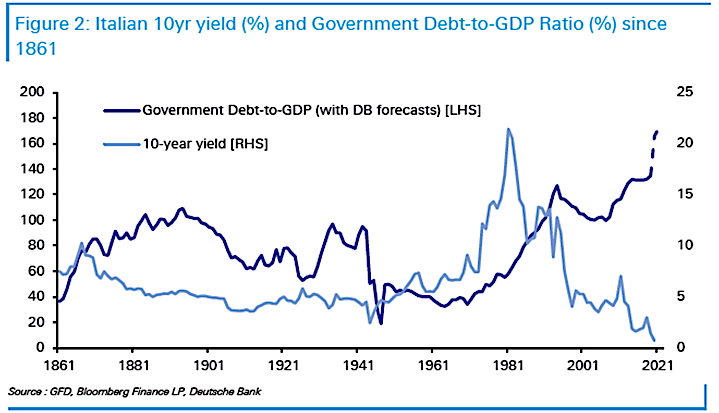

Ed ecco che proprio dalla Germania arriva l’ulteriore richiamo alla realtà, presentato sotto forma di report di Deutsche Bank:

Fonte: Deutsche Bank

Fonte: Deutsche Bank

Come mostrano questi due grafici, infatti, non solo il livello attuale di rendimento del nostro titolo decennale rasenta i minimi assoluti, tanto da dover scomodare addirittura obbligazioni del Regno di Napoli del 1310 per trovare una comparazione ma, soprattutto, ecco che il clamoroso de-couple fra ratio debito/Pil e costo del finanziamento di quello stesso indebitamento pare chiaramente parlare la lingua dell’insostenibilità. A meno che l’attuale regime di acquisti della Bce come risposta alla crisi da Covid non divenga qualcosa di strutturale, anche e soprattutto nella sua dinamica di deroga alle regole statutarie dei programmi di Qe precedenti (capital key, limite per emittente e inclusione dei bond greci nel collaterale accettato).

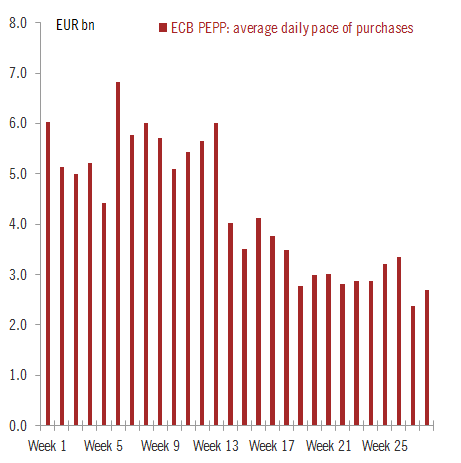

Fonte: Bce

Come mostra questo ultimo grafico, nonostante un calo dei controvalori di acquisto quotidiano rispetto al picco della scorsa primavera - in concomitanza con la fase più dura del lockdown -, ad oggi la Bce sta continuando ad acquistare in maniera più sostenuta di quella che ci si attenderebbe dopo una fase di compressione degli spread come quella già ottenuta e sostanziatasi nei risultati record delle aste. Sintomo che alla base di quei risultati, c’è soltanto un principio di deterrenza svuotato però di contenuti macro.

E l’Eurotower lo sa, tanto da non aver operato un tapering più netto degli acquisti, nonostante le dichiarazioni in tal senso del capo economista, Philip Lane, non più tardi della fine di agosto. Insomma, occorre mantenere la potenza di fuoco molto alta, prima che a qualcuno sorga il sospetto del bluff in atto e decida di andare a vederlo.

Il problema, però, sta tutto in quei dati inquietanti di Francia e Spagna: se nei due Paesi la situazione dovesse precipitare rapidamente, la Bce avrebbe forza e tempismo necessari a evitare un contagio di sfiducia fra gli investitori? Ma, soprattutto, la Bundesbank permetterà una prosecuzione praticamente sine die dell’operazione di finanziamento delle spese a deficit dei governi dell’eurozona, solo per scongiurare drammatici e repentini ritorni alla realtà dei tassi di interessi sui debiti sovrani più sensibili?

Forse, ponendosi alcune di queste domande, Citigroup ha deciso che era giunta l’ora di scaricare i Bonos. Magari, prendendo la cantonata del secolo. Oppure, evitando un bagno di sangue epocale. Pronti a correre il rischio, così a cuor leggero?

© RIPRODUZIONE RISERVATA