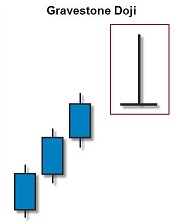

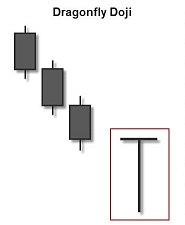

Gravestone doji e dragonfly doji: segnali di possibile inversione del trend. Come individuare e sfruttare correttamente i pattern ai fini operativi.

L’analisi candlestick consente di individuare particolari tipi di candele giapponesi che possono segnalare una imminente inversione del trend in atto. Tra questi pattern di inversione rientrano le candele doji le quali, per la loro struttura, indicano una sorta di equilibrio del mercato che solitamente si traduce in un punto di svolta della fase di mercato che le precede.

Le candele doji assumono maggiore importanza se si presentano graficamente in un certo modo. Per la loro particolare forma le doji che assumono maggiore valenza ai fini dell’inversione prendono il nome di gravestone doji e dragonfly doji.

Più precisamente la gravestone doji si presenta alla fine di un movimento al rialzo e fornisce un segnale di inversione ribassista; al contrario la dragonflay doji si presenta alla fine di un movimento al ribasso e fornisce un segnale di inversione rialzista del trend.

Di seguito una descrizione dettagliata dei due tipi di pattern specificando il loro significato e le loro caratteristiche, al fine di capire come poter sfruttare il segnale di inversione ai fini operativi, fornendo opportuni esempi pratici sui grafici di alcuni cambi valutari.

Gravestone e drangonfly doji: significato e caratteristiche

La candela doji nella versione “classica” ha due caratteristiche principali.

- prezzo di apertura uguale al prezzo di chiusura;

- assenza del real body o corpo della candela,

- range di oscillazione abbastanza stretto.

Le doji sono candele importanti in quanto comunicano un senso di indecisione del mercato in cui la forza dei compratori e venditori tende ad eguagliarsi cosicché nessuna delle due riesce a prevalere sull’altra alla fine della seduta di contrattazione. I prezzi finiscono così per oscillare intorno al valore di apertura senza manifestare una direzione precisa segnalando che ben presto potrebbe partire un nuovo trend.

A differenza della doji classica, la gravestone dogj e la dragonfly doji presentano un range di oscillazione più ampio che comporta la formazione di ampie ombre superiori o inferiori fornendo una indicazione di forza ben precisa rispettivamente a favore dei venditori e dei compratori.

La gravestone doji presenta le seguenti caratteristiche:

- prezzo di apertura uguale al prezzo di chiusura;

- assenza di real body o corpo della candela;

- lunga ombra superiore;

- ombra inferiore assente o molto piccola.

Per la sua particolare forma la gravestone doji manifesta un chiaro segnale direzionale. La lunga ombra superiore sta a significare che la seduta di contrattazione è stata dominata dai venditori e che i compratori hanno perso forza dopo aver spinto i prezzi sui massimi di sessione. Il pattern assume maggiore valenza di inversione dopo un lungo periodo rialzista o in corrispondenza di importanti livelli di resistenza ma necessita di una conferma successiva. Tale conferma è data da una candela negativa che chiude al di sotto del punto minimo segnato dalla gravestone doji.

A tal punto è possibile aprire una posizione di vendita con target dato dalla distanza tra il massimo della gravestone doji ed il minimo.

Lo stop loss andrebbe invece posizionato pochi punti al di sopra del massimo della gravestone doji.

La dragonfly doji presenta le seguenti caratteristiche.

- prezzo di apertura uguale al prezzo di chiusura;

- assenza di real body o corpo della candela;

- lunga ombra inferiore;

- ombra superiore assente o molto piccola.

Anche in questo caso per la sua particolare forma la dragonfly doji manifesta un chiaro segnale direzionale ovviamente speculare al caso precedente. La lunga ombra inferiore sta a significare che la seduta di contrattazione è stata dominata dai compratori e che i venditori hanno perso forza dopo aver spinto i prezzi sui minimi di sessione. Il pattern assume maggiore valenza di inversione dopo un lungo periodo ribassista o in corrispondenza di importanti livelli di supporto ma necessita di una conferma successiva.

Tale conferma è data da una candela positiva che chiude al di sopra del punto massimo segnato dalla dragonfly doji.

A tal punto è possibile aprire una posizione di acquisto con target dato dalla distanza tra il massimo della dragonfly doji ed il minimo.

Lo stop loss andrebbe invece posizionato pochi punti al di sotto del minimo della dragonfly doji.

In entrambi i casi un utile indicatore tecnico da associare ai pattern candlestick in esame per migliorare l’affidabilità del segnale di inversione sono le Bande di Bollinger.

Gravestone e dragonfly doji: strategia operativa con Bollinger

Dopo aver analizzato nel dettaglio la struttura, le caratteristiche ed il significato della dragonfly doji e della gravestone doji vediamo adesso qualche caso concreto di come intervenire a livello operativo una volta individuate tali formazioni, osservando i grafici giornalieri di alcuni cambi valutari.

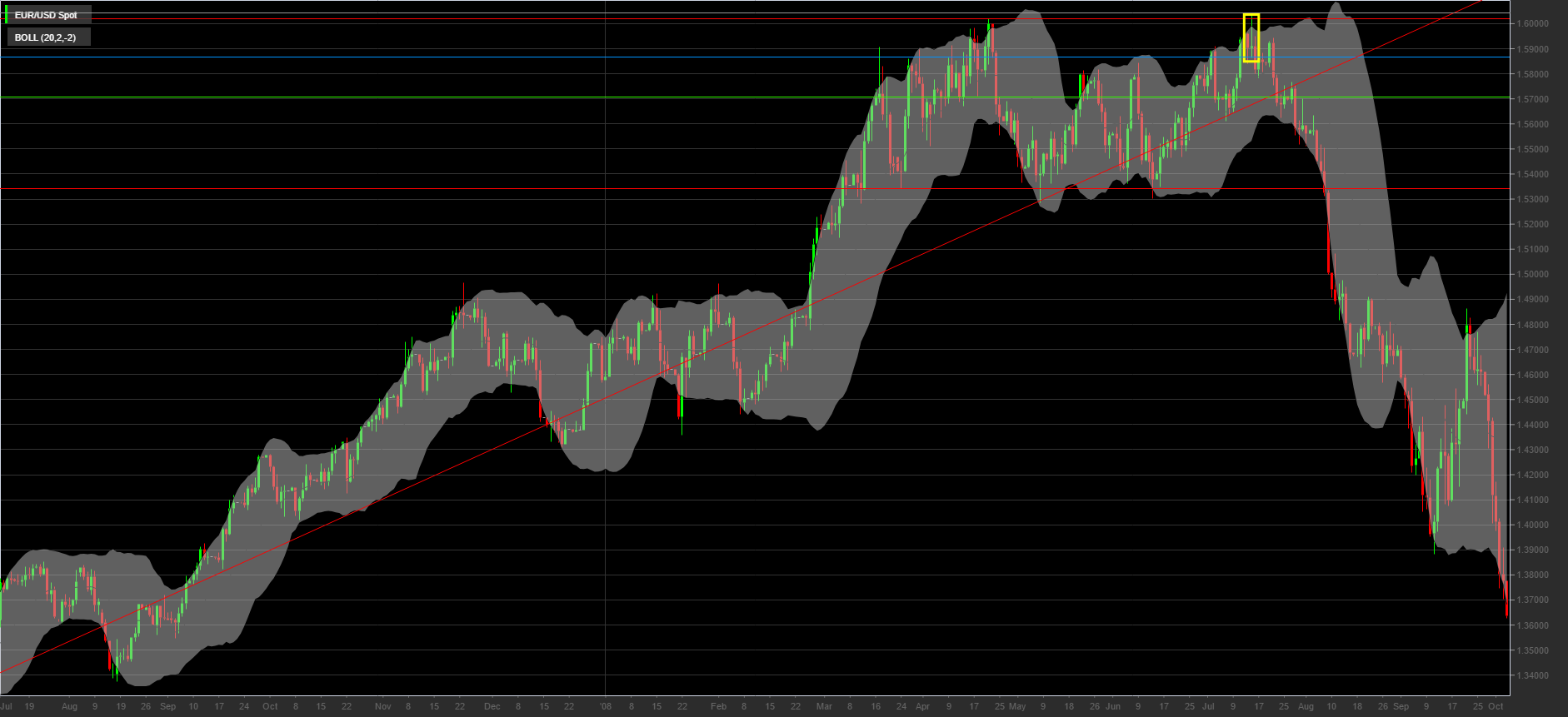

Sul grafico giornaliero del cambio EUR/USD sotto riportato si osserva che il 15 luglio 2008 la quotazione ha formato una candela gravestone doji. I prezzi dopo aver toccato un massimo a quota 1,6019 il 22 aprile 2008 sono entrati in una fase di congestione prima di invertire la tendenza. L’inversione è stata perfettamente preannunciata dalla gravestone doji.

L’opportunità di ingresso short sarebbe arrivata con la candela negativa immediatamente successiva al pattern che chiude al di sotto del livello minimo toccato dalla gravestone doji a quota 1,5865.

Cambio EUR/USD, grafico daily

A tal punto si sarebbe potuta aprire una posizione di vendita con stop loss posizionato pochi punti al di sopra del massimo della gravestone doji in area 1,6036, mentre il target si sarebbe dovuto posizionare in area 1,5712.

A conferma del segnale di vendita fornito dalla gravestone doji è possibile abbinare le Bande di Bollinger. Nel grafico osserviamo che l’ombra superiore della gravestone doji, oltre a trovarsi su un importante livello di resistenza, fuoriesce dalla Banda superiore di Bollinger avvalorando l’affidabilità del pattern.

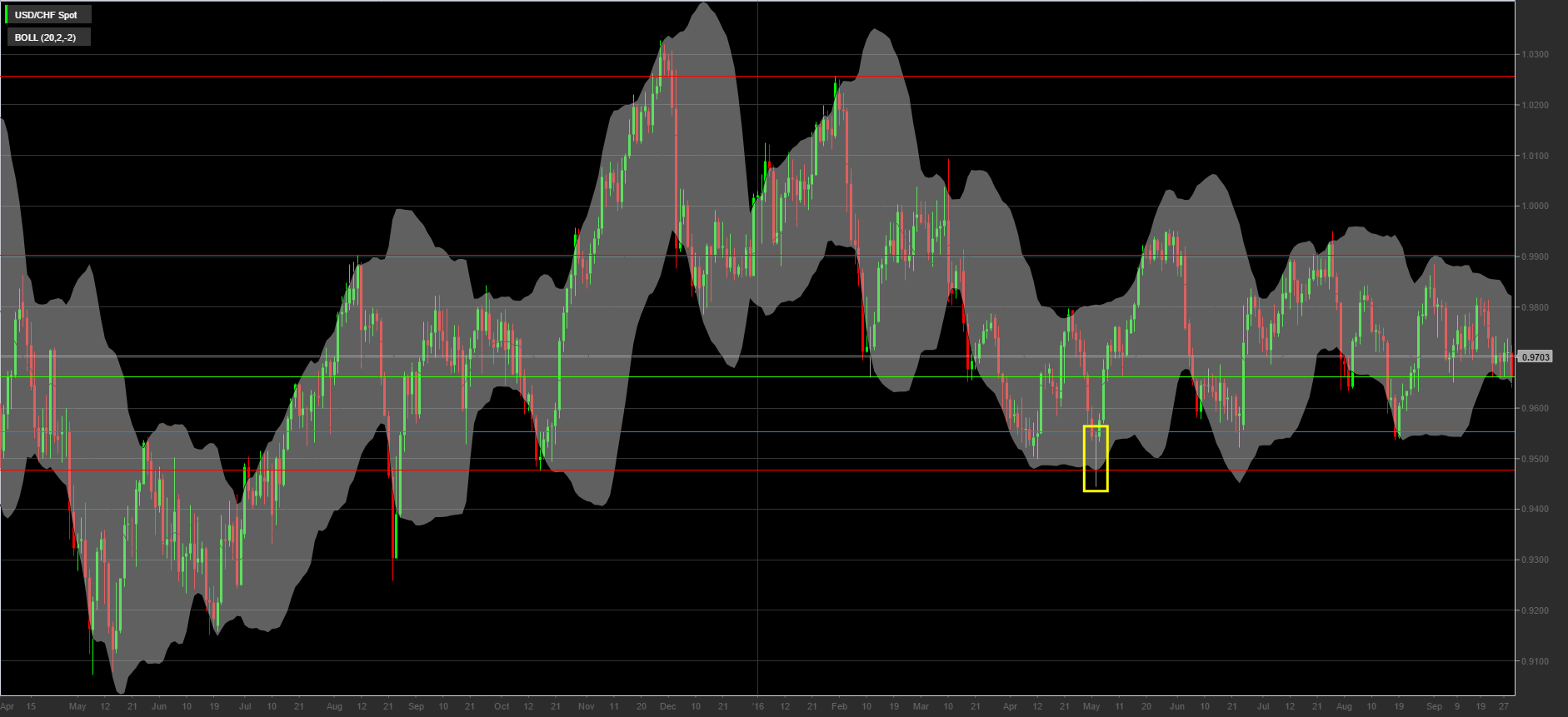

Sul grafico giornaliero del cambio USD/CHF sotto riportato si osserva che il 3 maggio 2016 si è formata una candela dragonfly doji. I prezzi si trovavano in una situazione di congestione e il verificarsi del pattern in corrispondenza del supporto a quota 0,9480 ha perfettamente preannunciato la ripresa dello slancio rialzista. La conferma dell’inversione è arrivata dalla candela immediatamente successiva alla dragonfly doji che ha chiuso al di sopra del livello massimo toccato dal pattern a quota 0,9554.

Cambio USD/CHF, grafico daily

A tal punto si sarebbe potuta aprire una posizione di acquisto con stop loss posizionato pochi punti al di sotto del minimo della dragonfly doji in area 0,9444, mentre il target si sarebbe dovuto posizionare in area 0,9661.

Anche in questo caso le Bande di Bollinger ci aiutano a valutare l’affidabilità del segnale di acquisto in quanto l’ombra inferiore della dragonfly doji fuoriesce dalla Banda inferiore di Bollinger avvalorando il segnale long.

© RIPRODUZIONE RISERVATA