Trading non direzionale come strategia per investire nei mercati finanziari: ecco di cosa si tratta, vantaggi, svantaggi ed esempi del trading sulla volatilità

Cos’è il trading direzionale? Questa è la domanda che molti trader neofiti si pongono, dal momento che questa strategia di trading viene sempre più utilizzata dagli operatori professionisti. Mediante questa modalità è, infatti, possibile guadagnare con qualsiasi direzione del mercato. Da tempo, però, si parla anche di trading non direzionale come una nuova strategia di investimento sui mercati finanziari che si basa sulla volatilità.

Immagina di poter trarre profitto dai mercati finanziari senza dover indovinare se i prezzi saliranno o scenderanno. Suona quasi come magia, ma è proprio questa l’essenza del trading non direzionale. In un mondo dove l’incertezza domina e i trend cambiano all’improvviso, questa strategia punta tutto sulla volatilità: non importa in quale direzione si muova il mercato, purché si muova.

Ma come funziona il trading non discrezionale? Quali sono i vantaggi e gli svantaggi di questa strategia, apparentemente così semplice? Ecco la guida completa al trading non direzionale, strategia applicabile a tutti i mercati finanziari - anche sul Forex.

Cos’è e come funziona il trading non direzionale

Il trading non direzionale (o trading “market neutral”) è una modalità operativa che punta a generare profitti indipendentemente dalla direzione del mercato. Invece di scommettere su un rialzo (posizione long) o un ribasso (posizione short), chi adotta questo approccio cerca di guadagnare dallo scostamento dei prezzi, dalla variabilità stessa del mercato. È una strategia che si basa sulla volatilità implicita e realizzata piuttosto che su trend chiari.

Il trading non direzionale consiste nell’aprire posizioni long (di acquisto) e short (di vendita) senza la necessità di prevedere l’andamento del prezzo. Sarà la volatilità a rendere le operazioni profittevoli, prima o dopo.

Per capire il funzionamento concreto del trading non direzionale, è utile partire dalle opzioni: si tratta di strumenti che conferiscono il diritto (ma non l’obbligo) di comprare o vendere un sottostante a un prezzo prefissato entro una certa data. Le strategie non direzionali combinano call e put (e talvolta più contratti) in modo tale che il profitto venga realizzato se il sottostante si muove sufficientemente, indipendentemente dal verso.

Trading non direzionale e trading classico: cosa cambia?

Abbiamo già anticipato questa tematica ma è giusto andare più nel dettaglio. Nel trading classico l’investitore assume una visione direzionale: prevede che un’azione salirà (long) o scenderà (short) e cerca di entrare nel mercato al momento giusto. Serve l’analisi dei grafici, la considerazione di trend, supporti, resistenze, indicatori tecnici, a volte anche aspetti macroeconomici e fondamentali. È un processo in cui si cerca di “leggere” la direzione futura del mercato.

Al contrario, il trading non direzionale scarta l’obbligo di fare quelle previsioni. Invece di chiedersi “dove andrà il prezzo?”, il trader si concentra su quanto varierà il prezzo. L’idea è: se il mercato si muove molto, la strategia attrezzata per la volatilità genererà valore. Se invece il mercato resta piazzato, alcune strategie (soprattutto quelle che vendono opzioni) possono incassare premi residui.

Inoltre, il trading non direzionale tende a essere meno stressante in termini di “dover avere sempre ragione”: non conta aver previsto il segno, ma che il movimento sia sufficientemente grande. Ciò può ridurre il carico psicologico e l’ansia dovuta al “direzione sbagliata”. Tuttavia, non significa assenza di rischio: le strategie non direzionali sono soggette alla decadenza temporale (theta), agli errori nelle stime della volatilità implicita e all’eventualità che il mercato segua un trend forte e persistente, che “rompe” il range previsto.

Infine, un’altra differenza chiave è la gestione del rischio: nel trading classico spesso si imposta uno stop loss o un target basato sul movimento del prezzo; nel trading non direzionale serve gestire più variabili: larghezza degli spread, scadenze, rapporti fra long e short, e mantenere bilanciata l’esposizione fra le gambe del trade. La supervisione, anche se può essere delegata a robot, non può essere lasciata del tutto all’automazione senza regole ben definite.

Trading non direzionale: qualche esempio concreto

Per rendere il concetto meno astratto, vediamo alcune strategie pratiche che incarnano il trading non direzionale.

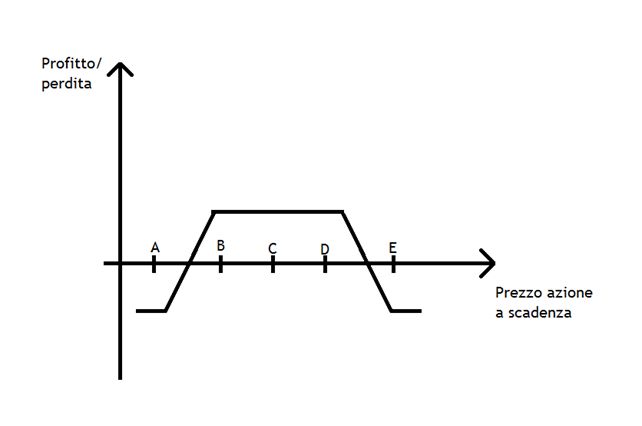

Un primo esempio di strategia di trading non direzionale è l’Iron Condor, che consiste in una strategia composta da quattro opzioni, due call e due put con uguali sottostanti e scandenza. Lo schema che si deve adottare è un’opzione comprata e una venduta per ogni tipo. Gli strike degli strumenti scelti devono essere scelti in modo tale che a scadenza, il payoff atteso permetta di guadagnare dai mercati laterali.

Il sottostante delle opzioni deve essere scelto tra quei mercati che appaiono stazionari per gran parte del tempo. Questa strategia si basa sulla probabilità che, a scadenza, il prezzo del sottostante sia in un punto centrale della strategia, e non in una delle “code”. Statisticamente, l’Iron Condor guadagna nel 70-80% dei casi. Come si vede dall’immagine, le perdite corrisponderanno ai casi A ed E. Negli scenari B, C e D, l’investitore otterrà un profitto.

Un’altra strategia nota possibile è la cosiddetta “Calendar spread”. Questa metodologia in opzioni è composta dalla vendita e dall’acquisto di due opzioni dello stesso tipo, con strike uguali ma con scadenza diversa: è proprio su quest’ultimo punto che si ha lo spread di calendario. Lo strike dovrà essere scelto sulla base delle proprie aspettative di prezzo del sottostante alla scadenza dell’opzione a breve termine.

La logica sottostante al Calendar spread è quella di sfruttare lo scorrere del tempo: utilizzando due scadenze diverse, l’opzione a breve termine (venduta) perderà valore più velocemente rispetto a quella di lungo termine, che è stata acquistata.

Quando il mercato si manterrà in fase laterale, a scadenza l’opzione di più ampio respiro avrà mantenuto ancora un corposo valore residuo, lo spread, che incasseremo vendendola e prendendo profitto.

Esistono poi alcune varianti del trading non direzionale, come quello puro o ciclico, più o meno contaminati dall’analisi tecnica. In tutte queste modalità, il principio è lo stesso: usare combinazioni di opzioni con scadenze e strike diversi per trarre vantaggio da movimenti o volatilità attesi, senza assumere che il mercato segua un’unica direzione.

I vantaggi del trading non direzionale

Uno dei punti di forza principali del trading non direzionale è la flessibilità: la strategia è teoricamente efficace in mercati in forte movimento, sia al rialzo che al ribasso. Non serve avere una visione chiara del futuro andamento del prezzo; basta che il mercato si muova abbastanza. Questo libera dall’ossessione di “avere ragione” sulla direzione.

Inoltre, la strategia può essere meno dipendente dall’analisi tecnica: non è necessario studiare in modo esaustivo supporti, resistenze, figure grafiche o oscillatori. Ciò può rendere l’approccio più snello, soprattutto quando la volatilità è la leva di guadagno.

Un altro vantaggio è la possibilità di automazione: molte tecniche non direzionali possono essere delegate a robot, definendo parametri di stop loss, take profit e logiche di entrata/uscita. In questo modo non è necessario stare costantemente davanti al terminale.

Infine, operare in condizioni di volatilità elevata offre opportunità che in mercati statici non esistono. In periodi in cui molti trader restano fermi per paura del rischio, chi sa sfruttare la volatilità può trovare spazi interessanti di profitto.

Per chi non vuole dipendere dalla predizione direzionale, il trading non direzionale rappresenta una modalità intrigante: non “cavalchi” un trend, ma metti alla prova la variabilità dei prezzi.

leggi anche

Cosa sono le opzioni call e come funzionano

Gli svantaggi del trading non direzionale

Il primo e più evidente svantaggio è che la volatilità di per sé non garantisce utili. Un mercato volatilissimo può trasformarsi in un trend persistente, che rende inefficace la strategia: le posizioni long e short potrebbero compensarsi, annullando i profitti e lasciando solo i costi di transazione.

Poi, la decadenza temporale (theta) è un nemico costante, specialmente quando si acquistano opzioni. Se il mercato non si muove abbastanza, il tempo può erodere il valore anche di posizioni apparentemente ben costruite.

Il trading non direzionale tende anche a essere più sensibile all’errore nelle stime della volatilità implicita: se l’opzione è stata valutata “troppo cara” o se il mercato non supera la soglia necessaria, l’operazione può andare in perdita nonostante il movimento.

In periodi di forte trend molto esteso, la strategia può subire perdite consistenti, essendo contraddittoria con l’approccio direzionale. In quei casi il trading classico è spesso più efficiente.

Un’ultima critica frequente è che il trading non direzionale, quando fatto in forma automatica o casuale, assomiglia a un gioco d’azzardo: si aprono posizioni long e short in modo “random” sperando che il movimento giochi a favore. In assenza di rigore e controllo, le perdite possono superare i guadagni. È importante non confondere casi fortunati promossi in pubblicità con risultati replicabili sul lungo termine.

© RIPRODUZIONE RISERVATA