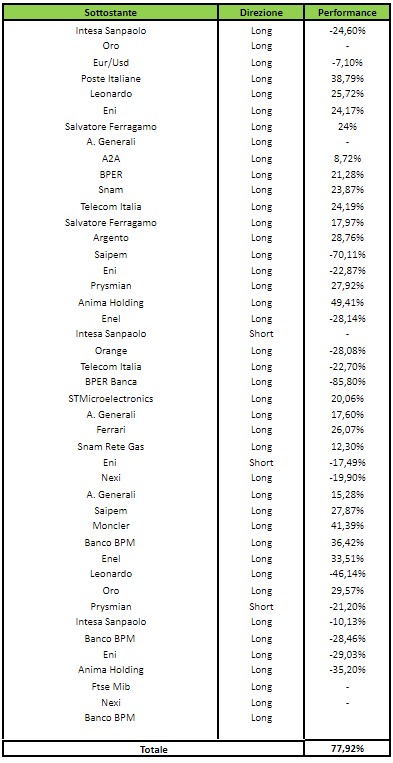

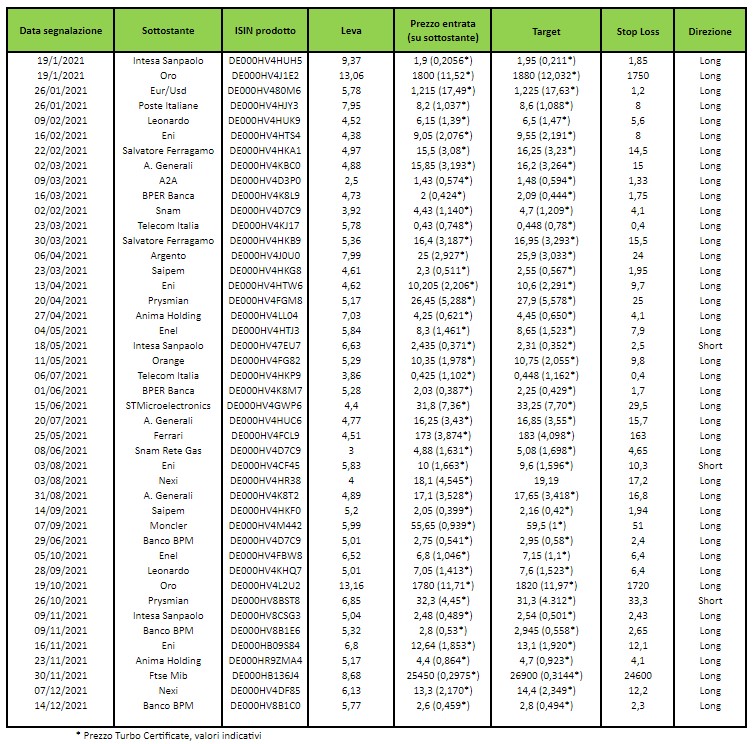

Bilancio particolarmente positivo per l’edizione 2021 del nostro portafoglio di investimento che, nonostante l’elevata dose di volatilità delle ultime settimane, ha terminato l’edizione 2021 con un rendimento di poco sotto gli 80 punti percentuali.

Nonostante il fatto che sei delle ultime sette operazioni si siano chiuse con il segno meno, il saldo finale dell’edizione 2021 del nostro Portafoglio del Martedì, il portafoglio di investimento realizzato con i Turbo Certificates di UniCredit, si è chiuso con un saldo decisamente positivo.

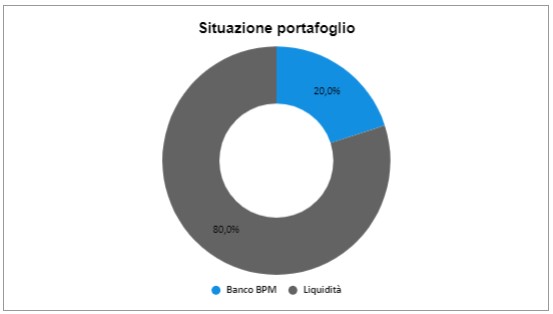

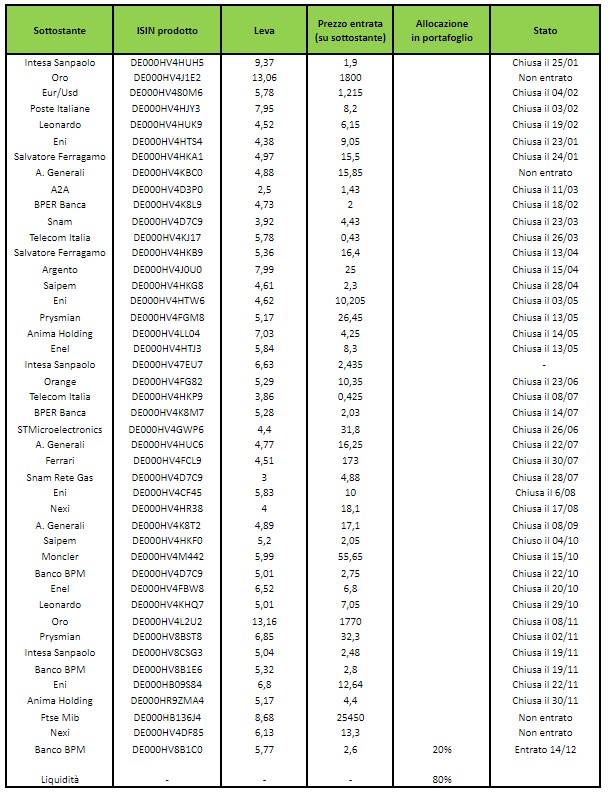

La penultima operazione inserita, quella sulle azioni azioni Nexi, non è divenuta operativa (a dispetto della recente correzione) mentre quella sul titolo Banco BPM è in portafoglio dallo scorso martedì ma non ha raggiunto il target.

Portafoglio di investimento: la situazione generale

Il ritorno delle tensioni causato dallo sbarco di Omicron non ha scalfito la volontà della Federal Reserve di accelerare il processo di progressivo ritiro degli stimoli.

Alla luce di una crescita robusta e di una piena occupazione che dovrebbe essere raggiunta nel 2022, nel meeting della scorsa settimana l’istituto guidato da Jerome Powell ha fatto sapere che il tapering passerà di 15 a 30 miliardi mensili aprendo ad un ciclo di rialzi dei tassi che, Omicron permettendo, potrebbe partire già a marzo 2022 (dai “dot plot” è emersa la possibilità che nel 2022 siano varate tre strette).

Grandi novità anche dalla Bank of England, che ha rotto gli indugi incrementando il tasso benchmark dallo 0,1% allo 0,25%. La decisione, che era attesa per il meeting di novembre, non era così scontata dopo l’arrivo di Omicron.

Nel 2022, probabilmente dopo la fine del primo trimestre, la crescita dei prezzi al consumo della Terra d’Albione dovrebbe superare i sei punti percentuali (+5,1% a novembre) e spingere al rialzo, anche alla luce della carenza di forza lavoro, le retribuzioni, innescando la più classica delle spirali.

In questo scenario, e visto anche che le dimensioni della stretta varata qualche giorno fa sono modeste, nel primo meeting del 2022, in calendario per il 3 febbraio, potremmo assistere ad una nuovo rialzo che porti i tassi a mezzo punto percentuale.

Di incrementi del costo del denaro non è invece possibile parlare a Francoforte. Sia nel corso della conferenza stampa che ha fatto da corollario all’ultimo meeting del 2021 e sia nei numerosi interventi delle ultime settimane, il n.1 della BCE, Christine Lagarde, non ha perso occasione per rimarcare che le condizioni per alzare i tassi non si realizzeranno nel 2022.

A questo punto, gli acquisti del piano PEPP (Pandemic Emergency Purchase Programme) dovrebbero terminare a marzo 2022 mentre il programma APP (Asset Purchase Programme) sarà rafforzato nel 2° e nel 3° trimestre.

Nel complesso, il tono delle banche centrali è stato percepito leggermente “Hawkish”: più incentrato sulla dinamica dei prezzi e meno sulla pandemia. Si tratta di un approccio giustificato sia dal fatto che le politiche monetarie resteranno altamente supportive e sia dalla constatazione che in questa fase gli strumenti a disposizione degli istituti centrali non sembrerebbero essere i più adatti per affrontare le sfide targate 2022.

Portafoglio del Martedì: rendimento chiude il 2021 di poco sotto l’80%

Anche nell’ultima settimana del 2021, il rendimento del nostro portafoglio di investimento non ha fatto registrare variazioni confermandosi sotto quota 80%.

Come nel caso dell’investimento sul Ftse Mib della settimana scorsa, anche il deal sulle azioni Nexi non è divenuto operativo (a dispetto della recente correzione).

Azioni Nexi, grafico giornaliero. Fonte: TeleTrader

Martedì scorso l’investimento sulle azioni Banco BPM ha raggiunto il punto di ingresso e, alla luce delle recenti performance, sembrerebbe avere le carte in regola per recuperare il terreno perso.

Azioni Banco BPM, grafico giornaliero. Fonte: TeleTrader

Per mettere in campo questo investimento abbiamo utilizzato un Turbo Open End di UniCredit su Banco BPM con codice ISIN DE000HV8B1C0, leva a 5,77 e Knock Out a 2,217966 euro.

In chiusura di anno possiamo rilevare le performance decisamente negative arrivate dalle operazioni su Saipem (-70%), BPER (-85%) e Leonardo (-46%) mentre gli investimenti su Anima (+49%), Moncler (+41%) e Poste Italiane (+38%) hanno contribuito a far salire il rendimento complessivo del portafoglio.

Tra i titoli su cui abbiamo investito con più frequenza troviamo Eni (+24% la prima volta, -22% la seconda, -17% la terza e -29% la quarta), Banco BPM (+36% e -28%), Anima (+49% e -35%) e Generali (+17 e +15%).

A livello di rendimento complessivo, il dato ha raggiunto due picchi alla fine dei mesi di aprile (205%) ed ottobre (218%) mentre gli andamenti peggiori sono stati registrati nei primi numeri, con un rosso del 24%.

L’appuntamento è al 2022. Buone feste a tutti.

leggi anche

«Il Portafoglio del Martedì» - Tabelle e Grafici

© RIPRODUZIONE RISERVATA