La Banca centrale Usa alza i tassi di altri 75 punti base ma segnala troppo confusamente l’arrivo dell’atteso pivot. In compenso, ora l’Europa rischia di scontare un fatale «Trichet error» energetico

Tutto come previsto. La Fed alza i tassi di altri 75 punti base ma lascia intravedere chiaramente il pivot ai mercati, di fatto un rallentamento che già a dicembre potrebbe ridurre a mezzo punto il ritocco dall’attuale 3,75-4%, il massimo dal 2008. Insomma, al netto di un linguaggio tecnico che tradisce la necessità di imbellettare una scelta tutta politica, la Banca centrale Usa invia il suo messaggio più importante ai mercati proprio alla vigilia del voto di midterm dell’8 novembre. Ovviamente, una coincidenza.

La vera novità? Una sola ma in grado di far precipitare Wall Street in profondo rosso, dopo una prima, pavloviana reazione di entusiasmo. A stretto giro di posta dall’annuncio, le prezzature dei futures relative al tasso neutrale da raggiungere sono drasticamente calate, di fatto telegrafando la percezione del mercato di aumenti che perderanno vigore dopo quest’ultima mossa monstre. Ma, altresì, a calare sono state anche le previsioni riguardo l’arco temporale atteso per il primo taglio dei tassi, ora spostato in avanti al secondo trimestre 2023.

Comparazione fra prezzatura del tasso neutrale Fed e aspettativa del primo taglio

Fonte: Bloomberg/Zerohedge

Comparazione fra prezzatura del tasso neutrale Fed e aspettativa del primo taglio

Fonte: Bloomberg/Zerohedge

Insomma, la parola d’ordine, il new normal su cui settare trading e livelli di VaR pare essere slower (and higher) for longer. E in attesa di chiarimenti, rassicurazioni e del solito diluvio di dichiarazioni da qui al prossimo FOMC, Wall Street ha reagito come un bambino a cui è caduto il gelato. E la mamma non intende comprarne un altro. Perché Jerome Powell, quasi certamente in cerca di incidenti controllati, annunciava in conferenza stampa che il tasso neutrale sarà più alto di quanto previsto e che saranno necessari nuovi rialzi: We have a ways to go. Pantomima. Soprattutto quando solo il giorno prima il capo economista ed Economic Policy Adviser della Casa Bianca, Jared Bernstein, si era casualmente fatto sfuggire come Joe Biden supporti un pivot della Fed all’economia reale.

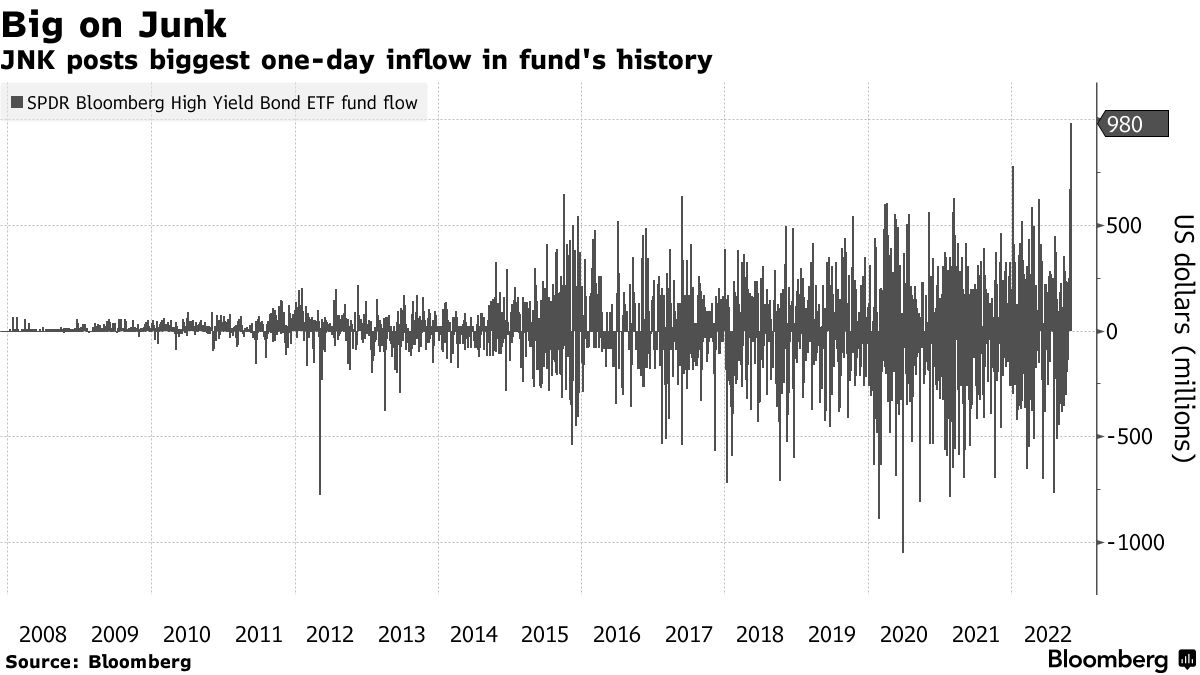

E se questo grafico

Andamento dei flussi nel principale ETF per l’alto rendimento USA

Fonte: Bloomberg

Andamento dei flussi nel principale ETF per l’alto rendimento USA

Fonte: Bloomberg

ci mostra come l’inflow da record registrato giovedì scorso nell’ETF che traccia l’indice dei junk bond Usa lasciasse intendere una pressoché certezza rispetto all’arrivo di un pivot in qualche forma, paradossalmente il board della Fed sembra aver offerto uno spoiler dei guai che attendono ora la Bce. La cui unica fortuna, apparentemente, è quella di aver di fronte a sé un mese e mezzo di tempo per valutare le mosse da intraprendere, poiché il prossimo Consiglio sulla politica monetaria è previsto per il 14-15 dicembre.

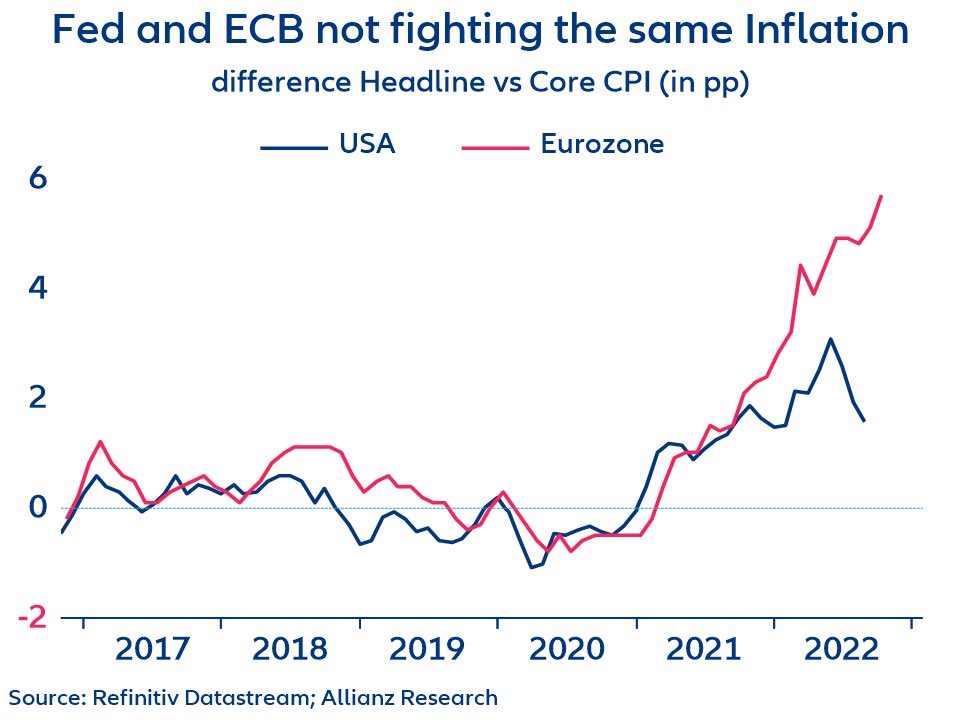

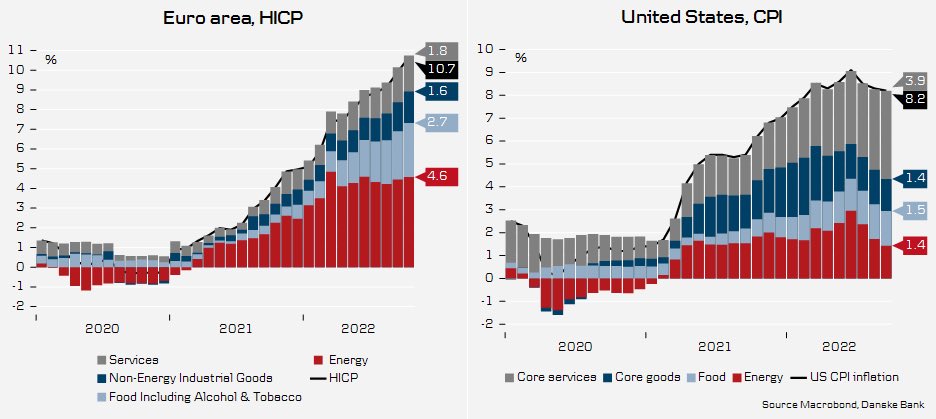

Il problema sta tutto in questi grafici,

Comparazione della differenza fra CPI core e headline di USA e UE

Fonte: Refinitiv/Allianz

Comparazione della differenza fra CPI core e headline di USA e UE

Fonte: Refinitiv/Allianz

Comparazione delle componenti del tasso di inflazione di USA e UE

Fonte: Danske Bank/Macrobond

Comparazione delle componenti del tasso di inflazione di USA e UE

Fonte: Danske Bank/Macrobond

Comparazione fra tasso di deposito Bce e prezzo del Brent al barile

Fonte: Refinitiv/Allianz

Comparazione fra tasso di deposito Bce e prezzo del Brent al barile

Fonte: Refinitiv/Allianz

i quali mostrano plasticamente quale tipo di mismatch stia per disvelarsi nelle prezzature reali di mercato. Se la lotta all’inflazione appare comune a tutte le Banche centrali, la natura di quel trend dei prezzi in overshooting è profondamente diverso in base alle latitudini dell’Atlantico da cui lo si guarda. La Bce, infatti, è costretta a fare i conti con una componente energetica in seno al tasso di inflazione decisamente più estesa di quella che ha dovuto affrontare la Federal Reserve. Tanto che la terza immagine sembra suggerire come un percorso a specchio dell’Eurotower rispetto alla collega d’Oltreoceano - in pieno ciclo pre-recessivo - potrebbe condurre a un policy error simile a quello compiuto da Jean-Claude Trichet con il suo doppio rialzo del 2011. All’epoca era il debito sovrano dei Pigs, oggi il gas di Putin.

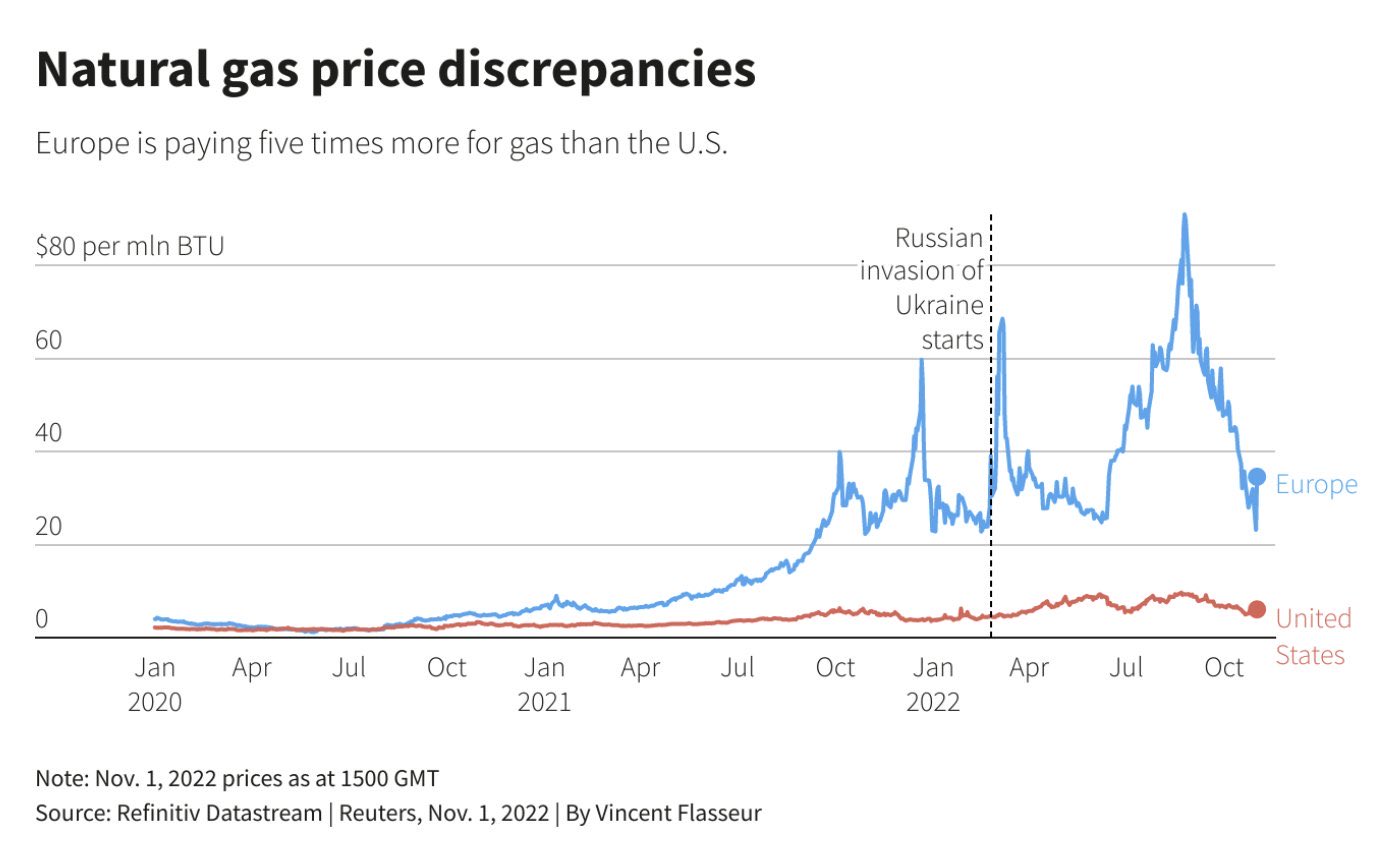

Insomma, ora la questione diviene decisamente bipolare. Perché se una Fed che rallenta garantirà formalmente ai mercati un sospiro di sollievo in vista di fine anno, oltretutto con tempismo perfetto rispetto alle finestre di buyback e alle tipiche esigenze di liquidità del quarto trimestre, adesso si rischia di scontare un decouple di criticità sul piano macro. Perché se questo grafico

Trend storico di comparazione del prezzo del gas naturale in USA e UE

Fonte: Refinitiv/Reuters

Trend storico di comparazione del prezzo del gas naturale in USA e UE

Fonte: Refinitiv/Reuters

mostra plasticamente come sia stato possibile per la Fed operare in quel modo, potendo appunto agire con la leva dei tassi su un’inflazione non energy-driven, ora la Banca centrale europea dovrà fare i conti con un playbook che le imporrebbe, a livello teorico, un percorso di rialzo altrettanto drastico ma decisamente più prolungato.

E con un’eurozona virtualmente in recessione e prospettive come queste per il futuro prossimo della ex locomotiva,

Germany’s government expects that substituting Russian gas could cost the country some €46 billion https://t.co/vY7Wpw7mfi

— Bloomberg (@business) November 2, 2022

non stupisce che il ministro Giancarlo Giorgetti oggi abbia scelto proprio Berlino come meta d’esordio ufficiale della sua gestione del MEF. E che il suo omologo Christian Lindner abbia sottolineato il forte e storico interscambio commerciale fra i due Paesi, quasi a volerlo mettere in guardia sul futuro delle PMI del suo amato Nord Italia. Ma la Germania guarda alla Cina, adesso. Mentre Roma alza muri. Insomma, Christine Lagarde ha letteralmente in mano le sorti dell’eurozona. Chi è credente, agisca di conseguenza.

Argomenti

© RIPRODUZIONE RISERVATA