Causa la pandemia, i bilanci delle Banche Centrali delle principali economie mondiali sono cresciuti a un livello senza precedenti.

I mercati sono "dopati" dalla liquidità delle Banche Centrali.

Basta infatti guardare i bilanci degli istituti scoprire di quanto i loro asset in portafoglio siano cresciuti rispetto al PIL durante la pandemia.

I bilanci delle Banche Centrali provano a rilanciare l’economia globale

La pandemia ha modificato il funzionamento del sistema economico globale. L’incremento del tasso di disoccupazione e il fallimento di molte imprese hanno ridotto i consumi e il tasso di inflazione a livello globale rendendo necessario per i governi nazionali potenziare l’intervento dello stato in economia tramite l’aumento del debito.

Per quanto riguarda invece i mercati finanziari, l’incremento dell’avversione al rischio ha innescato dei panic selling che hanno causato marcate contrazioni sui mercati nel mese di marzo.

In questo scenario, le Banche Centrali si sono viste costrette ad intervenire tramite l’incremento della «potenza di fuoco».

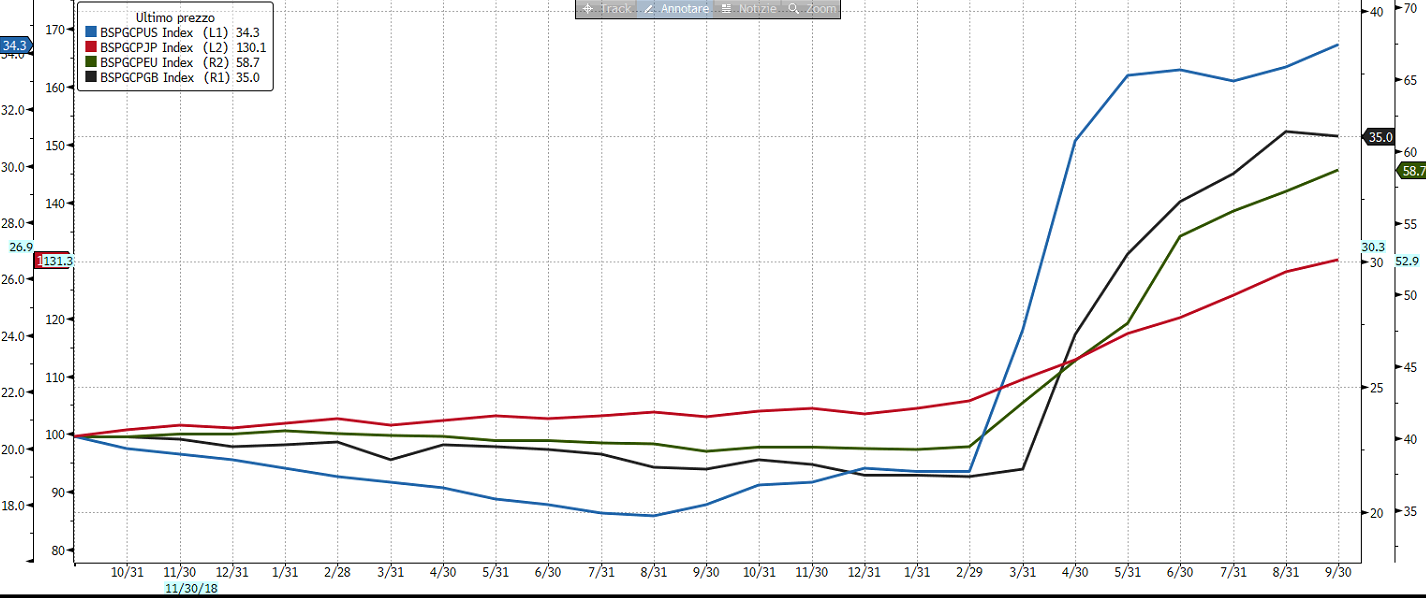

Come si può vedere da grafico in basso, tutti gli istituti centrali delle economie avanzate mostrano un marcato incremento degli asset totali rispetto al PIL dall’inizio della pandemia.

In media gli asset totali sono cresciuti di oltre 13 punti percentuali rispetto al PIL, passando (senza contare la banca del Giappone, il cui rapporto tra asset di bilancio e PIL era superiore a 100 punti percentuali già prima della pandemia) da una media di oltre 25 ad oltre 42 punti percentuali (con gli asset totali della BCE che si avvicinano al 60% del PIL della Zona Euro). Perché?

Asset bilanci Banche Centrali in rapporto al PIL: Blu:Fed, Verde:BCE, Nero:BoE, Rosso BoJ. Fonte Bloomberg

La politica fiscale da sola non sarebbe stata sufficiente

In presenza di una bassa crescita economica, l’incremento senza precedenti del debito a livello globale avrebbe fatto schizzare al rialzo il premio per il rischio incrementando vertiginosamente il costo di servizio del debito esistente fino a renderlo insostenibile.

L’incremento del programma di allentamento quantitativo ne ha fatto ridurre il costo di servizio (lo shopping ha fatto salire il prezzo riducendone il rendimento). In questo modo, i governi hanno potuto continuare a finanziarsi «a tassi decrescenti».

Già messo a dura prova dai tassi ai minimi storici, il sistema bancario avrebbe potuto pagare un costo maggiore senza l’intervento delle Banche Centrali che, modificando la struttura quali-quantitativa dei programmi di acquisto dei titoli sui mercati ("aprendo" in alcuni casi, sia a titoli a più lunga scadenza che a titoli con una rischiosità maggiore come i titoli high yield) e garantendo linee di credito aggiuntive finalizzate al raggiungimento di determinati obbiettivi target (come il potenziamento del credito alle famiglie e alle imprese), hanno cercato di dare maggiore «slancio» al sistema bancario, inondandolo di maggiore liquidità da fornire all’economia reale e stimolare l’inflazione.

Sostenere le quotazioni azionarie. La maggiore liquidità immessa nel sistema economico, per il TINA effect (There Is No Alternative), è finita anche nei mercati finanziari, sostenendo le quotazioni dei titoli.

Liquidità record ma ancora pochi risultati

L’intento dei banchieri centrali è stato solo in parte realizzato. E’ vero che adesso "tutto sale" nei mercati finanziari, dalle quotazioni azionarie ai prezzi delle obbligazioni.

Ma la fiducia sia dei consumatori che delle imprese è ancora lontana dai livelli pre-Covid. È sempre in atto un double dip: famiglie e imprese sono ancora riluttanti a spendere a causa delle incertezze sul futuro.

A questo, è doveroso aggiungerci l’effetto «distorsivo» dei mercati prodotto dalla liquidità «fino a quando ce ne sarà bisogno». Il vertiginoso recupero di alcuni listini da inizio anno non associato ad un incremento dell’economia reale di pari livello, potrebbe incrementare le diseguaglianze di reddito a livello globale: la liquidità potrebbe avvantaggiare solo una parte della popolazione, quella più ricca.

Questo si «scarica» sulla dinamica salariale e contribuisce a far rimanere l’inflazione ancora al palo (visto che nelle economie più avanzate i consumi rappresentano circa il 70% del PIL) compromettendo la ripresa economica (anche se nelle ultime settimane, «la luce in fondo al tunnel» sul fronte macro sembra essere più vicina).

Attenzione poi alla tesaurizzazione della liquidità delle banche commerciali. Quest’ultime, nonostante la liquidità messa a disposizione dalle BC e i miglioramenti della situazione economica degli ultimi mesi, sono ancora «riluttanti» a finanziare l’economia reale poiché i mercati finanziari forniscono rendimenti più elevati rispetto all’economia reale.

Questo sta in parte bloccando la ripresa economica in alcune aree del Mondo (come la Zona Euro), dove il sistema bancario riveste un ruolo centrale per il finanziamento dell’economia reale.

Nonostante le performance non ancora ottimali, il castello di stimoli delle Banche Centrali è ancora lontano da essere distrutto. Con i contagi in rialzo, il PIL mondiale ancora in territorio negativo e un debito pubblico che prima o poi diventerà insostenibile, è ancora prematuro ridurre le munizioni: quello che serve adesso è «resuscitare» l’inflazione per garantire una maggiore crescita economica e per farlo l’aiuto delle banche centrali è ancora necessario.

© RIPRODUZIONE RISERVATA