Altro che inflazione o taper, il 2021 ci lascia un’unica certezza: il mondo è un’enorme Turchia, il cui destino è quello di una selezione darwiniana. Per impossibilità strutturale di nuovo roll-over

Well, I got a job and tried to put my money away. But I got debts that no honest man can pay. Così cantava Bruce Springsteen in Atlantic City, piccolo e misconosciuto capolavoro contenuto in Nebraska. Correva l’anno 1982. E il Boss, uno cresciuto per la strada, metteva tutti in guardia: da certi debiti non si può uscire con il lavoro onesto. E le mani pulite.

Nel pezzo, la soluzione era ritirare tutti i risparmi dalla banca, comprare il biglietto del pullman e tentare la fortuna nella seconda capitale del gioco d’azzardo dopo Las Vegas. Nel mondo delle Banche centrali, stampare denaro senza preoccuparsi delle conseguenze. L’anno che si chiuderà fra poche ore, almeno a livello economico-finanziario, verrà facilmente ricordato per due parole: tapering e inflazione. In realtà, il 2021 è stato l’anno della conferma: il debito è l’unico motore immobile attorno a cui gravita tutto. Tapering e inflazione compresi.

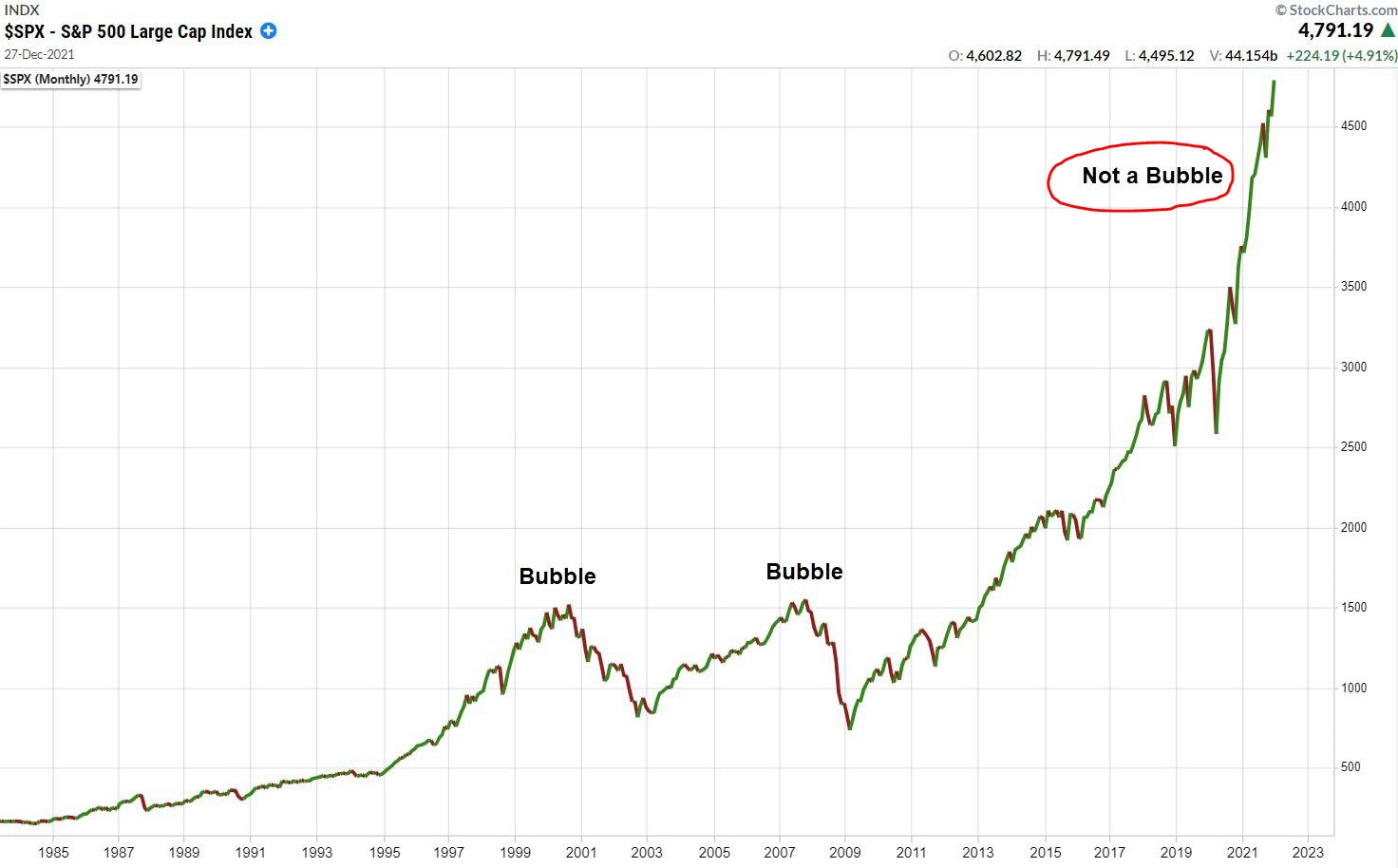

Il debito globale ha infatti raggiunto i 226 trilioni di dollari di controvalore, pari al 256% del Pil mondiale. Ma queste sono cifre che lasciano il tempo che trovano, buone per fare un titolo acchiappa-likes una volta all’anno, quando l’FMI pubblica le cifre e l’IIF le certifica. Il problema sta altrove. In primis, lo mostrano questi due grafici.

Andamento dello S&P’s 500 dal 1985 a oggi

Fonte: StockCharts.com

Andamento dello S&P’s 500 dal 1985 a oggi

Fonte: StockCharts.com

Controvalore di prestiti ad aziende con rapporto debito/EBITDA superiore a 6x

Fonte: Financial Times

Controvalore di prestiti ad aziende con rapporto debito/EBITDA superiore a 6x

Fonte: Financial Times

La prima immagine esplicita il livello attuale dello Standard&Poor’s 500 e lo compara con i corsi precedenti e i picchi poi classificati ufficialmente come bolla, una volta esplosi ed entrati in correzione. Penso che ogni mio commento risulti totalmente inutile, uno spreco di testo e di tempo.

Più interessante il secondo grafico, dal quale evince come nel mondo fatato del rally di fine anno, la misallocation di capitali sia ovunque. Pericolosamente ovunque. Cosa mostra l’immagine, parlando da profani? Che oggi la percentuale di nuovi prestiti corporate verso aziende con rapporto fra debito e EBITDA superiore a 6x è al massimo storico. Record. Tradotto, tassi reali negativi e virtualmente senza prezzatura di rischio, volatilità pressoché assente per compressione artificiale da Qe perenne e spread creditizi sempre più ristretti stanno spingendo il settore privato a esporsi in maniera sempre più estrema e senza copertura lunga la curva di rischio.

Praticamente, stiamo ballando nel cratere di un vulcano, volendo scomodare Yukio Mishima. Nella certezza che sia ormai inattivo. Il che può anche essere vero ma presuppone una conditio sine qua non, irrinunciabile: il Qe deve diventare strutturale, sistemico e permanente. A livello globale. Meglio se sincronizzato. E per farlo, occorre una scansione continua e ciclica di emergenze che rendano possibile - di volta in volta - l’istituzionalizzazione di una distorsione come new normal. Un nuovo paradigma.

Prendiamo ad esempio una realtà recentissima. E tutt’altro che ipotetica o basata su elucubrazioni dietrologiche. Non più tardi del 18 dicembre scorso, il presidente turco Tayyip Recep Erdogan ha placato la corsa allo schianto della lira, ormai in area 18 nel cambio con il dollaro, annunciando una serie di misure destinate ad alleviare gli oneri derivanti da un crollo valutario e incoraggiare i turchi a conservare risparmi in valuta nazionale, anziché in moneta Usa. E quali sarebbero queste misure? Semplici. E folli, al tempo stesso. Di fatto, ruotano tutte come satelliti attorno al grande azzardo: il Tesoro turco diventerà sottoscrittore dei nuovi depositi in lire, nel caso di una nuova crisi svalutativa della moneta.

Tradotto, uno dei pochi sprazzi di luce ancora presente nell’economia di Ankara, la posizione fiscale, viene sacrificato sull’altare della propaganda a fine politico, in vista del voto del 2023. Perché? Perché ufficializza un trend finora utilizzato in maniera solo ufficiosa o travisata: trasformare i budget pubblici in bancomat per finanziare gli errori politici. Nel caso di Erdogan, la scelta suicida di continui tagli dei tassi a fronte di una valuta in caduta libera e di un’inflazione al 21% di tasso annualizzato. Parliamo di qualcosa come 500 punti base da settembre a oggi, intuizione che ha avuto come unico risultato il dimezzamento del valore della lira e la distruzione di miliardi in riserve nel tentativo di tenerne a galla il cross con il biglietto verde.

Eppure, le parole di Erdogan parevano aver convinto il mercato fino all’altro giorno, visto che il profondo rosso della divisa turca si era come arrestato, di colpo. Ieri, poi, il brusco risveglio sintetizzato da questo grafico:

Andamento del cross fra lira turca e dollaro Usa (dicembre 2021)

Fonte: Bloomberg

Andamento del cross fra lira turca e dollaro Usa (dicembre 2021)

Fonte: Bloomberg

miliardi bruciati per guadagnare quattro giorni. Come mai? Lo spiega Refet Gurkaynak, professore di economia alla Bilkent University di Ankara: Di fatto, quanto accaduto ha rappresentato un epico aumento dei tassi, senza che venisse chiamato in quel modo e percepito come tale. Si sostanzierà infatti un enorme fardello nel budget governativo, quando dovesse sostanziarsi un netto incremento nel tasso di cambio estero. Questo tipo di carico normalmente viene monetizzato, portando come diretta conseguenza tassi ulteriormente in rialzo sui cross valutari e negli indici dei prezzi.

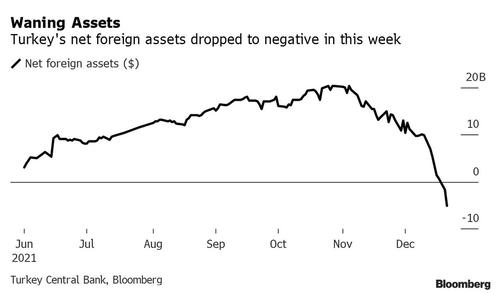

Insomma, cosa ha fatto Erdogan? Lo mostra questo primo grafico,

Andamento di controvalore degli assets esteri netti della Turchia

Fonte: Bloomberg

Andamento di controvalore degli assets esteri netti della Turchia

Fonte: Bloomberg

nel quale si nota come la scorsa settimana, gli assets esteri totali della Turchia siano calati di 6 miliardi di dollari di controvalore. Come mai? Un classico caso di back-door intervention, esattamente simile a quello posto in atto da Ankara nell’ottobre 2018, quando le banche a controllo statale vendettero dollari in massa per sostenere la lira. Il problema è la magnitudo dell’accaduto e il contesto già precario in cui un intervento simile si è sostanziato, come mostra l’immagine: in una settimana, gli assets esteri netti sono passati da 817 milioni di dollari a -5,1 miliardi di dollari, un calo appunto di circa 6 miliardi.

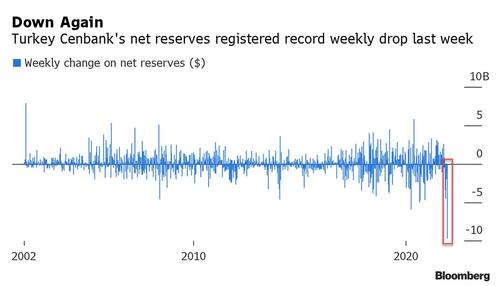

E attenzione, perché in un articolo pubblicato il 22 dicembre sul sito T24, l’ex funzionario della Banca centrale turca, Uğur Gürses, ha sostenuto come le vendite di riserve estere - attraverso il metodo di backdoor che coinvolge le banche commerciali a controllo statale - abbiano toccato i 7 miliardi di dollari di controvalore soltanto nei due giorni precedenti, il 20 e 21 dicembre. Ma ecco che questo secondo grafico

Andamento di controvalore delle riserve nette della Banca centrale turca

Fonte: Bloomberg

Andamento di controvalore delle riserve nette della Banca centrale turca

Fonte: Bloomberg

mette in prospettiva perfettamente la profondità dell’azzardo posto in essere: nella settimana terminata il 16 dicembre, le riserve nette turche sono calate di 9 miliardi di dollari, arrivando a un totale di soli 12,2 miliardi di dollari, l’emorragia a livello settimanale più copiosa dal 2002.

Di più, stando a calcoli di Goldman Sachs, gli sforzi per mantenere in vita la lira turca sono costati alle riserve del Paese qualcosa come oltre 100 miliardi di dollari solo lo scorso anno. Lo stesso Erdogan, in effetti, nel mese di febbraio scorso ammise come la Banca centrale bruciò circa 165 miliardi di dollari di riserve per sostenere la valuta nel 2019 e 2020 e promise ulteriori mosse simili, se questo si rendesse necessario. Così è stato. E come giustificò quella mossa suicida, il Sultano? Contrasto alla pandemia.

Il mercato, infatti, per mesi finse di non vedere. Né le riserve bruciate, né l’inflazione galoppante, né il cross valutario con il dollaro che sfondava una soglia psicologica dopo l’altra. Oggi, poi, l’enorme, terminale calcione elettorale al barattolo. Che il mercato pareva aver apprezzato e applaudito in ossequio alla grande coperta di Linus di Omicron, l’emergenza ciclica di turno. Ma di breve, brevissimo respiro. Il motivo? Lo mostra questo ultimo grafico:

Andamento di rendimento del titolo di Stato decennale turco

Fonte: Bloomberg

Andamento di rendimento del titolo di Stato decennale turco

Fonte: Bloomberg

la Turchia sta operando da laboratorio e contemporaneamente da stress test dell’evoluzione faustiana del Qe globale, il prodromo appunto della sua forzata istituzionalizzazione, della sua nuova natura permanente.

Il rendimento del decennale di Ankara al 23,3%, infatti, è il reagente che palesa l’impossibilità di una nazione di operare roll-over sul debito. Un’Argentina decisamente più instabile. Ma anche più strategica. La cavia perfetta, in realtà. Perché costringe tutti a ragionare su un piano nuovo. Sull’emergenza di larga scala. Sul debito fuori controllo che diventa contemporaneamente variabile e denominatore. Inflazione e tapering sono solo sintomi. Perché come cantava il Boss, ci sono debiti che un uomo onesto non può ripagare. Per tutto il resto, c’è il Qe.

© RIPRODUZIONE RISERVATA