Per il leader russo, «ci sono decenni in cui non succede nulla e settimane in cui accadono decenni». Questi giorni lo testimoniano, sottotraccia. Ma dopo la conferma di Powell, il mercato ha parlato

Come al solito, la valanga è cominciata come consistente palla di neve a Wall Street. Si è tramutata in slavina a Hong Kong e poi ha generato i tremori più eclatanti in Europa. Inizio ufficiale del taper tantrum - quello vero - innescato dalla conferma di Jerome Powell alla Fed per altri quattro anni?

L’arco temporale, in questo caso, conta poca. Almeno nell’immediato. Nessuno infatti ragiona così a lungo termine. E, soprattutto, nessuno pensa realmente che il numero uno della Banca centrale Usa sarà ancora al suo posto nel 2026: non a caso, la candidata delle colombe, Lael Brainard, è stata nominata vice-presidente. Pronta per la staffetta, quando il policy error obbligato distruggerà del tutto il residuo di credibilità del governatore in quota repubblicana e aprirà la strada a una nuova stagione espansiva con una democratica - gradita anche alla sinistra di Sanders e Ocasio-Cortez - alla guida delle Federal Reserve.

Tutto preparato. In compenso, la reazione nel brevissimo termine c’è stata, come mostrano questi grafici.

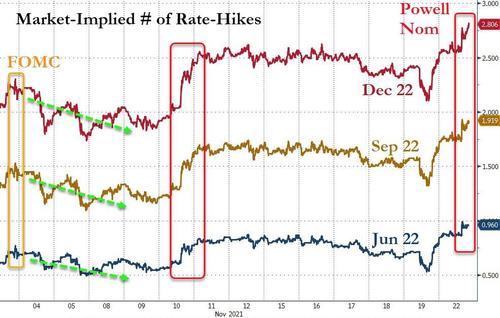

Andamento delle prezzature di mercato per un rialzo dei tassi Usa

Fonte: Bloomberg/Zerohedge

Andamento delle prezzature di mercato per un rialzo dei tassi Usa

Fonte: Bloomberg/Zerohedge

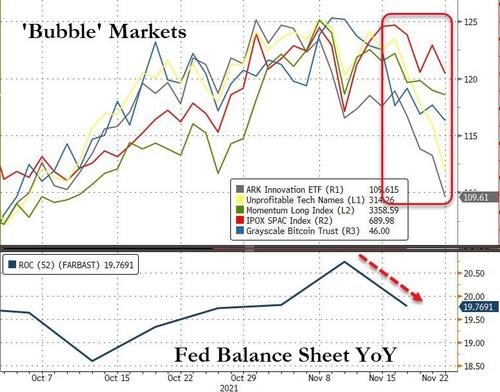

Andamento dei «mercati in bolla» correlato al bilancio della Fed

Fonte: Bloomberg/Zerohedge

Andamento dei «mercati in bolla» correlato al bilancio della Fed

Fonte: Bloomberg/Zerohedge

La palla di neve, appunto. Sia a livello di aspettative di rialzo dei tassi, salite di colpo a quasi 3 da qui al dicembre 2022 che nei cosiddetti bubble markets, Nasdaq e criptovalute in testa. Più che un tantrum, una correzione. Talmente chiassosa, però, da garantire appunto un effetto devastante sul profilo di Jerome Powell e sulla sua politica da falco. Questo altro grafico

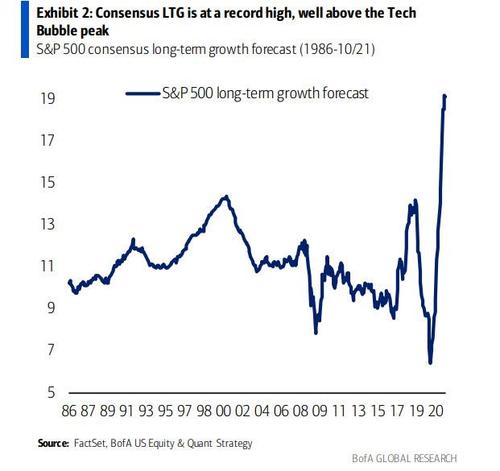

Consensus sulle aspettative di crescita a lungo termine dello S&P’s 500

Fonte: Bank of America

Consensus sulle aspettative di crescita a lungo termine dello S&P’s 500

Fonte: Bank of America

mostra l’entità potenziale delle perdite che Bank of America stima in base al suo modello, il quale prende spunto dal livello di aspettative LTG (Long-term growth) che oggi sullo Standard&Poor’s 500 è superiore a quello raggiunto durante la bolla tech.

Detto fatto, la banca d’affari ritiene che nei prossimi 12 mesi le perdite potrebbero superare il 20%, almeno basandoci sulla correlazione storica. Ma quanto accaduto dopo la conferma di Jerome Powell e lo spavento di questa mattina, capace di spedire il rendimento del nostro decennale sopra la quota psicologica dell’1% nonostante le continue rassicurazioni della Bce, rientra appieno in un contesto spartiacque. Parlando della Rivoluzione d’Ottobre, Lenin disse che ci sono decenni in cui non succede nulla e settimane in cui accadono decenni. Probabilmente, pur non volendo minimamente paragonare la portato storica e sistemiche degli eventi, quelle cominciate con l’annuncio ufficiale del taper potrebbero rivelarsi davvero settimane in grado di cambiare il corso dei prossimi anni.

Per varie ragioni, la prima delle quali risiede nella constatazione che i costi per interessi pagati dai contribuenti negli Usa sono quasi raddoppiati dal 2000 ad oggi, raggiungendo quota 562 miliardi di dollari, mentre quelli pagati da tassi e rendimenti obbligazionari sono scesi da circa il 7% all’1,5%. Alla luce di una situazione simile, quanta pressione grava sulla Fed affinché garantisca al mercato e all’economia ulteriore monetizzazione del debito da qui al 2030? Oltretutto con un indice CPI che sta normalizzandosi lungo una traiettoria decisamente più elevata, l’unico reale indicatore che interessa ai consumatori. I quali, giova ricordarlo, negli Usa pesano ancora per il 65-70% del Pil con i loro acquisti.

Ora, prendiamo un dato di realtà che apparentemente non sta inquietando nessuno sui mercati: l’inflazione sta appunto trovando il suo new normal in area 3-4% contro il range 1-2% post-Lehman. Cosa accadrà, prima o poi, ai circa 100 trilioni di dollari posizionati su bond che ad oggi offrono un rendimento inferiore al 2%. Ecco il problema, la Rivoluzione di Ottobre innescata dal Qe che tutto potrebbe cambiare nell’arco di settimane, in caso davvero si incorresse nel policy error. Preoccuparsi delle variazioni dell’inflazione su base annua appare irrilevante, poiché il vero problema si sostanzierà quando sarà necessario stimare un arco temporale per un credibile ritorno delle dinamiche dei prezzi al range del decennio 2010-2020, quantomeno a livello di iscrizione dei valori di VaR.

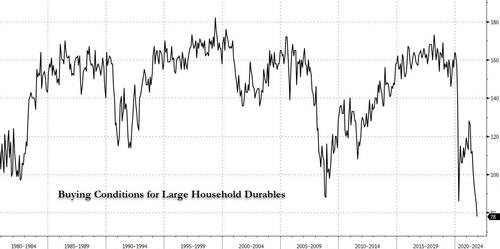

Vogliamo prendere un arco temporale di 5 anni? In quel caso, da qui al 2027 qualche decina di trilioni di dollari di assets si troverà di colpo dalla parte sbagliata del trade. Un po’ come parteggiare pubblicamente per lo zar al mattino del 25 ottobre del 1917 su una piazza di Pietrogrado. Questo grafico parla da solo:

Andamento del sotto-indice delle condizioni di acquisto dell’UMich

Fonte: University of Michigan/Zerohedge

Andamento del sotto-indice delle condizioni di acquisto dell’UMich

Fonte: University of Michigan/Zerohedge

attualmente le Buying conditions tracciate dall’indice UMich dell’Università del Michigan segnano 78 contro 112 del novembre 2020 e 98 nel corso della crisi finanziaria del 2008. Tradotto, la distruzione della domanda statunitense a causa dell’inflazione ha appena raggiunto livelli senza precedenti, poiché mai come oggi appare arduo per una famiglia comprare un elettrodomestico, un frigorifero, un televisore o una lavatrice. Non un auto o peggio una casa, solo un bene durevole di utilizzo casalingo.

Cosa ci dice tutto questo? Che esistono solo due alternative, apparentemente. Primo, proseguire con la monetizzazione del debito e il finanziamento diretto dei deficit da parte delle Banche centrali, al fine di garantire ai vari governi potere di manipolazione dei redditi attraverso i programmi di sostegno. Secondo, prepararsi appunto alla Rivoluzione d’Ottobre da Qe, stante dinamiche di erosione del potere d’acquisto e salariale indotte dall’inflazione che non potranno far altro che degenerare in scioperi, proteste e scontri sul medio periodo.

Lockdown ciclici da Covid e conseguenti manifestazioni di dissenso vanno quindi intesi come uno stress test che il Sistema sta ponendo in atto in vista di quanto sta maturando sottotraccia, muovendosi insidioso e nascosto come l’iceberg del Ttanic? Giova ricordare come l’ultima volta che la Fed alzò i tassi nel corso del triennio 2015-2018, il decennale e il trentennale Usa viaggiavano nel range che fluttuava fra +0,05% e +1,2%. Oggi siamo a -1,2%, quando prendiamo in esame i tassi reali. Il mercato, ovviamente, ha prezzato e digerito tutto. A volte, è sobbalzato in cerca di conferme, ottenute le quali si è rimesso in marcia. Finora, insomma, tutto è filato liscio. Ma teniamo a mente la saggezza leninista: ciò che non succede in decenni, può accadere in settimane.

© RIPRODUZIONE RISERVATA