Le considerazioni finali del governatore di Bankitalia hanno delineato un quadro composito e ottimistico per il Paese, auspicando però l’emissione di debito comune Ue. E la realtà lo conferma: negli ultimi 12 mesi, la Banca centrale è stata prestatore di «unica» istanza dei nostri Btp su mandato dell’Eurotower. Se il 10 giugno il mercato prezzerà davvero un taper o una fine della deroga sul limite per emittente, cosa accadrà?

Le considerazioni finali di Ignazio Visco all’assemblea di Bankitalia sono state lunghe e articolate, come si conviene al momento senza precedenti che economia e conti pubblici del Paese stanno attraversando. Molti i temi toccati, tutti ruotanti attorno alla stella polare della ripresa post-pandemica: il sostegno alle imprese da mantenere, il nodo degli appalti e dei licenziamenti, il Pil che potrebbe attestarsi al di sopra del 4%, il Pnrr come fondamento di un processo di ridefinizione delle priorità e degli assetti per il Paese, la necessità di spendere con disciplina i fondi europei, i disequilibri da sanare in seno alla società italiana.

Ma, soprattutto, una capacita di bilancio comune, accompagnata dalla revisione delle regole per le finanze pubbliche nazionali e fondata sulla possibilità di una stabile emissione di debito, garantita da fonti di entrata autonome. Tradotto, un Recovery permanente. Esattamente quanto auspicato, seppur in maniera meno drastica in ossequio al ruolo che ricopre, dal presidente dell’Europarlamento, David Sassoli, in un’intervista a Il Messaggero. In quel caso, ci si I all’auspicio di un raddoppio di quel piano e dei suoi controvalori, al fine di stabilizzare e rendere sostenibile la crescita post-pandemica dell’eurozona. Poco cambia.

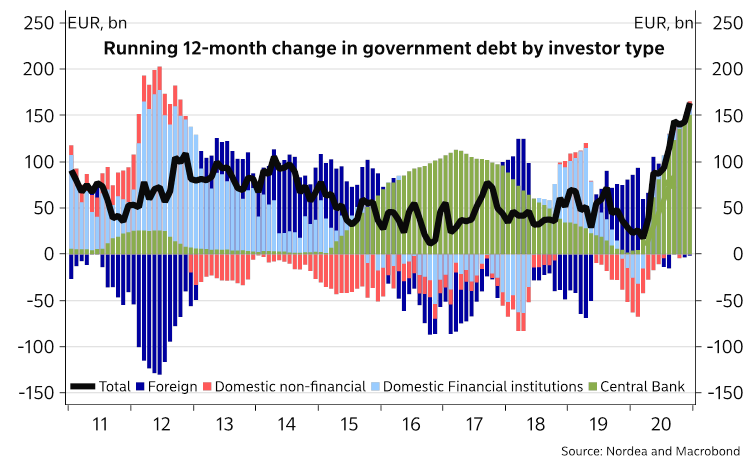

Perché sia le poche parole di David Sassoli che le molte di Ignazio Visco sono riassumibili senza utilizzarne altre, appare sufficiente questo grafico

Fonte: Nordea/Macrobond

elaborato nel weekend dagli analisti di Nordea. Il quale parla chiarissimo: negli ultimi 12 mesi, la stessa Bankitalia è stata nuova detentrice net/net di tutto il debito italiano emesso. Di fatto, prestatrice di unica istanza. Ovviamente, su mandato Bce, la vera custode di quel cumulo infinito di Btp. E in seno al Pepp, il piano anti-pandemico cominciato proprio un anno fa e che la narrativa vedrebbe oggi alla vigilia di un ridimensionamento già al board del 10 giugno. Quantomeno, formale e a livello di annuncio.

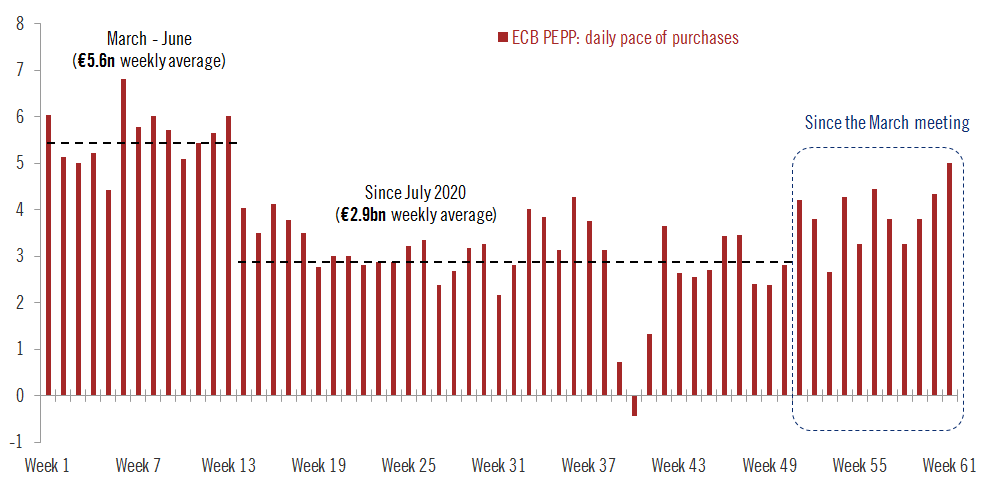

La chiave sta tutti in quell’area verde esplosa negli ultimi due semestri. E se il quadro appare già inquietante di per sé, se letto attraverso la lente di un possibile ridimensionamento di quel supporto esiziale, paragonabile a un polmone d’acciaio, ecco che la totale assenza di altri colori nella fascia temporale di pertinenza del Pepp porta a un’ulteriore conferma. Anche le banche italiane, sfruttando la netta accelerazione nel ritmo di acquisti della Bce delle ultime settimane, come mostra il grafico aggiornato all’ultima settimana,

Fonte: Bce

hanno alleggerito i loro bilanci dal cosiddetto doom loop, il cordone ombelicale fra debito sovrano e settore del credito che con gli anni si è tramutato in un devastante circolo vizioso. Quantomeno, a livello di tremori sugli stati patrimoniali ogni qualvolta lo spread rialzi la testa.

Intendiamoci, le banche e le assicurazioni italiane sono ancora cariche di Btp ma non quelli emessi negli ultimi 12 mesi e che, di fatto, tutti (Ignazio Visco in testa) prezzano già come sterilizzati dall’azione di reinvestimento sine die dell’Eurotower. Ora, però, tocca ragionare in altro modo. Se l’economia richiama agli obblighi della ripartenza, la sostenibilità del debito deve cominciare a fare i conti con una Bce che non opererà più come una Fed sotto mentite spoglie. Questo, nonostante la sospensione del Patto di stabilità e il rilassamento dei parametri europei, di fatto inteso come prolungato anche oltre il limite temporale di operatività del Pepp.

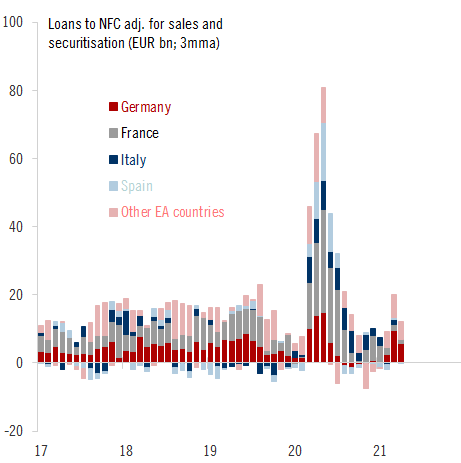

E come se questo non bastasse, altre due dinamiche rischiano di rendere l’appello di Ignazio Visco all’Europa non tanto un auspicio politico, quanto un grido d’aiuto. Prima, questo grafico

Fonte: Bce

mostra come la concessione di credito alle aziende non finanziarie nel mese di maggio abbia registrato un momentum ancora sostenuto nell’eurozona come insieme, seppur già in calo ma come il breakdown per nazione veda i flussi maggiori concentrati nelle economie della cosiddetta Europa core, mentre pressoché impercettibili in quella periferica. Tradotto, nel momento di maggior bisogno di credito e liquidità per aziende chiamate a un colpo di reni per ripartire, il meccanismo di trasmissione prioritario per il Paese - stante la residualità assoluta del finanziamento per via obbligazionaria, inservibile per le PMI - sia quantomeno in un momento di stagnazione.

Oltretutto, in pieno processo di deleverage (e de-risk) dei bilanci bancari da detenzione di Btp, venduti alla Bce sul secondario a un prezzo ancora più che appetibile. Pessimo segnale. Seconda dinamica, quella rappresentata in questo altro grafico:

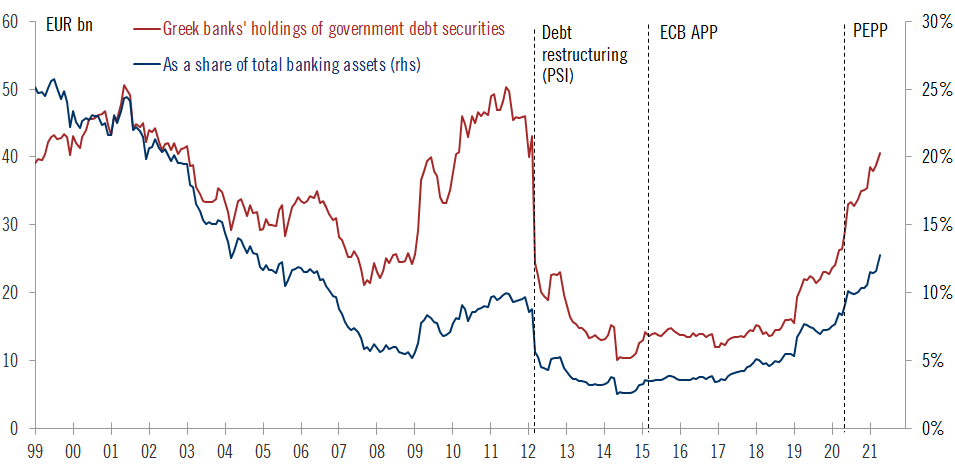

Fonte: Bce

il livello di detenzione di debito pubblico delle banche greche sta cavalcando verso il ritorno al livello pre-default, tanto che la ratio su assets totali viaggia in area 13%. E se per l’Italia occorre ringraziare la deroga al limite per emittente del 33% e al vincolo sulla capital key degli acquisti pro quota (la stessa che ha permesso a Bankitalia di comprare senza sosta), nel caso di Atene è l’accettazione stessa di titoli di debito come collaterale per operazioni di finanziamento a essere soggetto di eccezione statutaria, non avendo ancora riguadagnato l’investment grade.

E con il decennale greco che prezza un rendimento inferiore addirittura a quello italiano, sorge una domanda: se il principio di taper che i Paesi del Nord hanno in mente - i falchi evocati da David Sassoli nella sua intervista, dipinti come ostacolo e minaccia a un ulteriore prolungamento del sostegno - dovesse porre sul tavolo di discussione il ritiro di almeno un paio delle tre deroghe in seno al Pepp, dove andrebbe a finire un momento dopo lo spread ellenico? E quanto re-price graverebbe a tempo zero sui bilanci delle banche di Atene, trascinando al ribasso l’indice benchmark della Borsa?

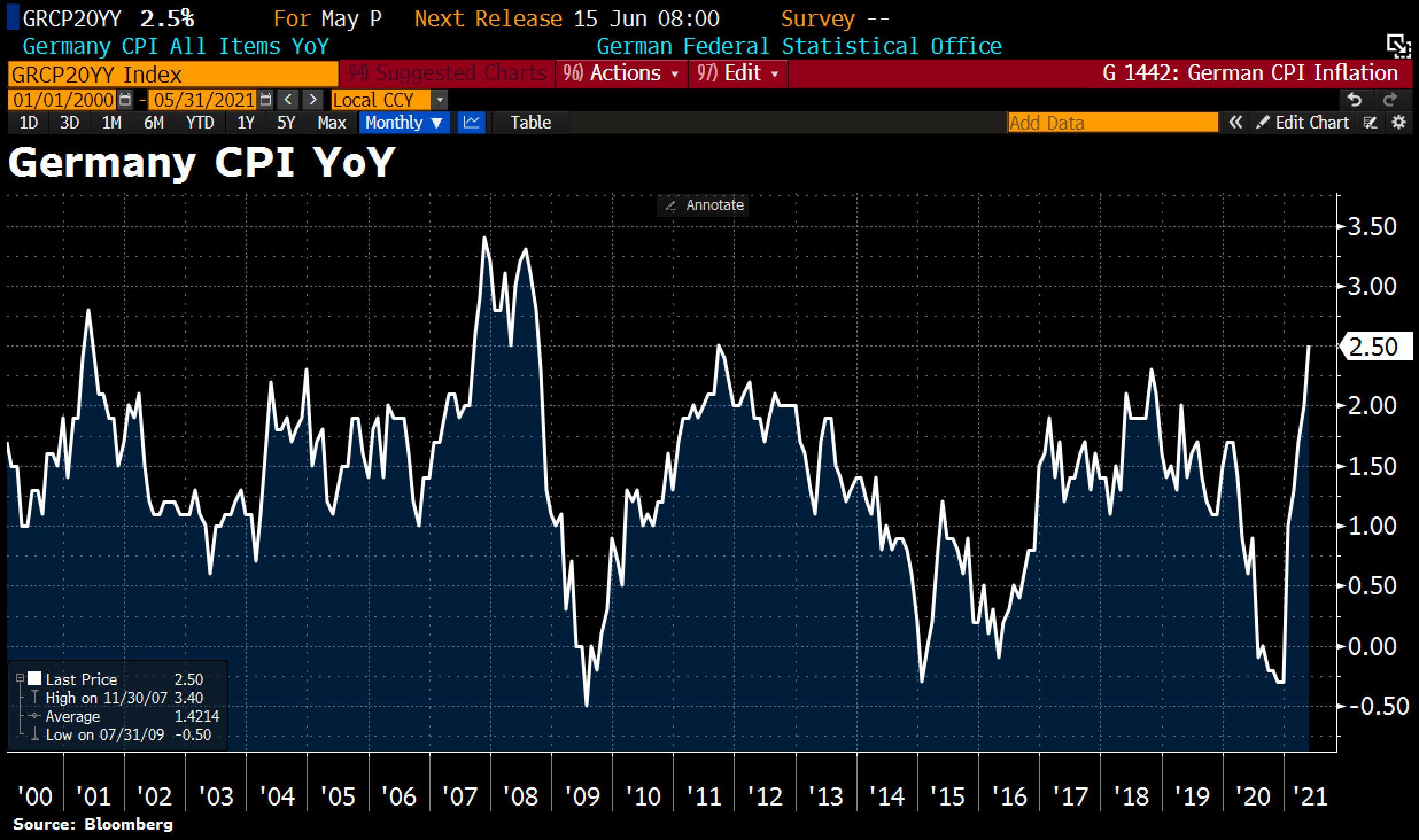

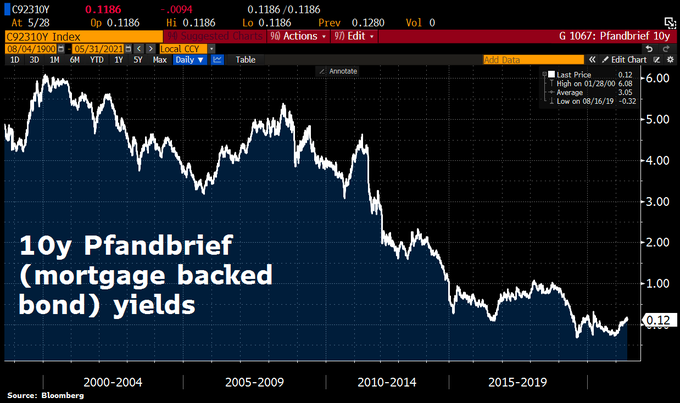

E questi ultimi due grafici

Fonte: Bloomberg

Fonte: Bloomberg

sembrano non deporre a favore di un atteggiamento comprensivo della Bundesbank in sede di board Bce, fra dieci giorni: se infatti l’inflazione in Germania a maggio è salita al 2,5%su base annua dal 2% di aprile, il livello massimo dal 2011, anche i bond decennali legati ai mutui immobiliari - il cui rendimento è tornato in positivo - parlano la lingua di una classe media sempre più incapace di accostarsi al real estate e alle sue dinamiche di valutazione in continua crescita. Parafrasando il più noto successo di Fiorella Mannoia, sono tante le cose che gli Ignazio Visco non dicono. E tutte poco piacevoli.

© RIPRODUZIONE RISERVATA