Treasury all’1,30% in area di VaR shock, Bund a 30 anni che torna a pagare un rendimento positivo e persino il bond a 100 anni di Vienna sconta tremori. Il mercato prezza la fiammata inflazionistica e soprattutto il diluvio di liquidità in arrivo dalle riserve in eccesso del Tesoro Usa, in attesa che la Fed decida sulle esenzioni ai Primary dealers. E attenzione al Giappone: Miss Watanabe si è stancata di detenere debito.

Timidamente, la parola «inflazione» comincia a fare capolino anche sui media mainstream. Chi invece trova ancora insormontabili difficoltà nel farsi notare è la sell-off obbligazionaria in atto. La quale, però, vista da questo punto di osservazione offre maggiore appeal: 3 trilioni in controvalore di debito con rendimento negativo in meno in pochi giorni, da 19 a 16 trilioni. Nulla che un mercato ormai totalmente manipolato dalla liquidità delle Banche centrali non possa gestire ma attenzione all’effetto palla di neve che diventa valanga.

Il rendimento del Treasury Usa a 10 anni martedì notte ha superato il picco dello scorso marzo, arrivando a 1,31% (+45% da inizio anno e in rapido, pericoloso avvicinamento al territorio da VaR shock), mentre quello del Bund pari durata è ai massimi da giugno e persino il bond austriaco a 100 anni sta patendo, visto che viaggia su un prezzo di 107 dai 139 dell’11 dicembre.

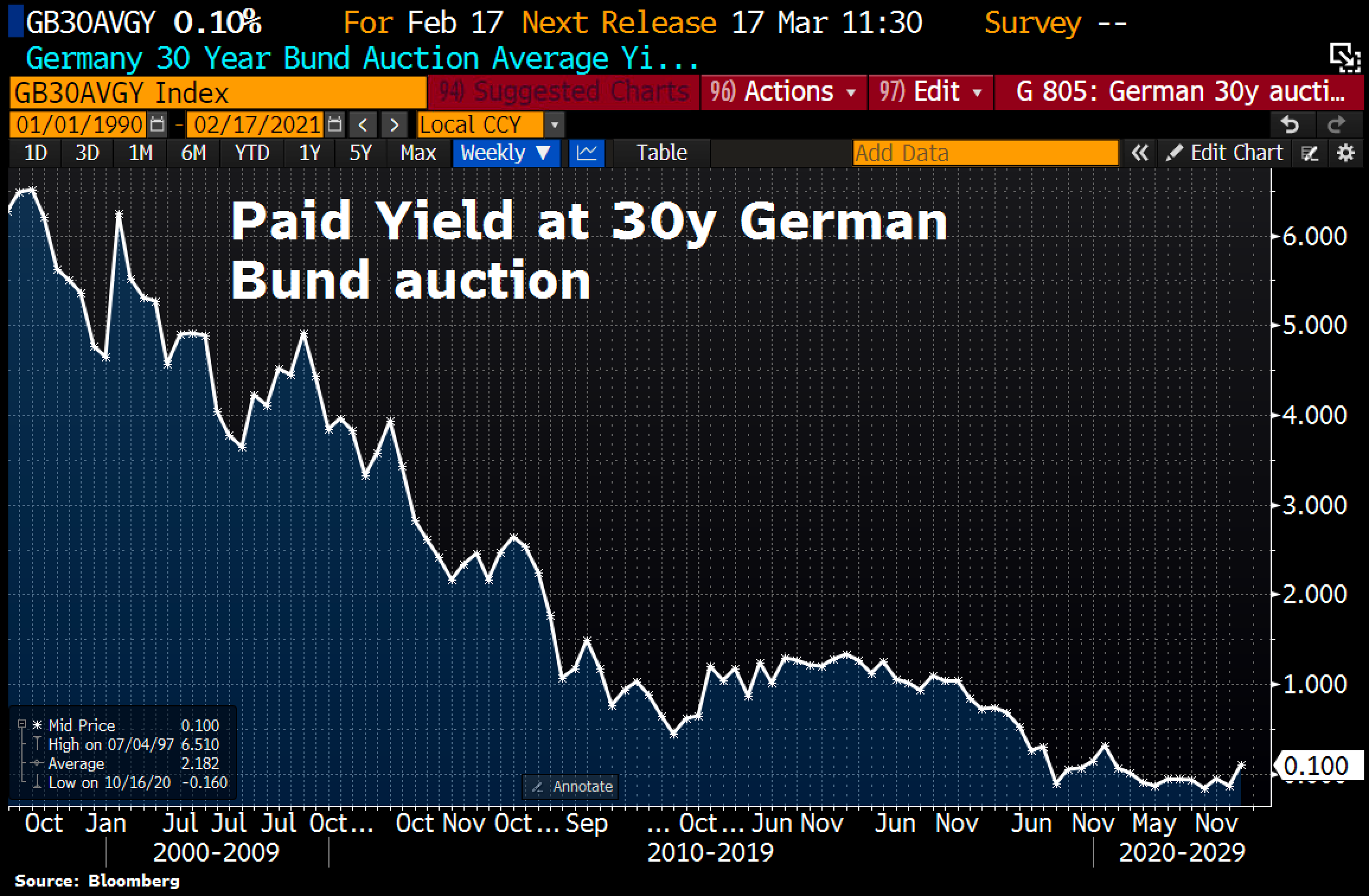

Oggi, poi, la caduta di un totem: come mostra questo grafico,

Bloomberg

per la prima volta dallo scorso marzo la Germania è tornata a pagare un rendimento a chi intende detenere obbligazioni sovrane a 30 anni. Uno 0,1% che, simbolicamente, pesa come un macigno. E che, immaginiamo, abbia obbligato Jens Weidmann alla somministrazione di una dose supplementare di Maalox.

Insomma, il mercato comincia a mostrare qualche piccolo sintomo di schizofrenia, destinato a peggiorare in vista del diluvio di liquidità che il Tesoro Usa inietterà nel sistema per il riequilibrio delle riserve in eccesso. Da qui alle prossime 14 settimane, insomma, può accadere di tutto. Ma pare ci sia ben poca consapevolezza al riguardo.

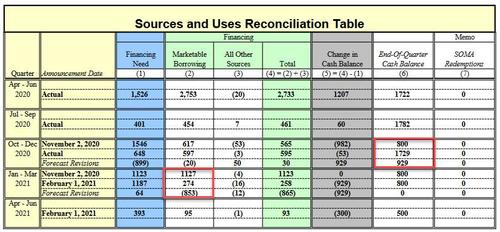

Al centro di tutto c’è questo grafico,

US Treasury

passato sotto silenzio a causa della contemporanea esplosione del caso GameStop: nella sua Borrowing forecast di inizio febbraio, il Tesoro Usa ha infatti comunicato che nel trimestre in corso le necessità di finanziamento saranno pari a 275 miliardi di dollari, il 75% in meno rispetto al trilione e 127 miliardi preventivato solo nel bollettino del novembre 2020. Qualcosa come 853 miliardi in meno di controvalore da emettere sul mercato per finanziarsi, come mai? Semplicemente, sta entrando nel vivo il dispiegamento del «tesoretto» di riserve in eccesso gentilmente lasciato in dote da Steven Mnuchin a Janet Yellen.

In tale contesto, il Treasury General Account calerà entro agosto a soli 800 miliardi di saldo da quota 1,729 trilioni del 31 dicembre 2020, un tonfo senza precedenti di 929 miliardi di dollari. Un bancomat lasciato a secco che porta però con sé l’effetto collaterale di un mare di liquidità a disposizione del pubblico. Conseguenza pratica? Semplice. Nelle prossime sei settimane, negli Usa il sistema verrà alluvionato da 800 miliardi di extra-liquidità, salvo raggiungere una quota totale di cash suppletivo pari a 1.100 miliardi entro le prossime dieci settimane. Cui, potenzialmente, potranno poi aggiungersi altri 300 miliardi nei due mesi seguenti a quest’ultima scadenza. Totale, un potenziale da 1,4 trilioni di dollari cash da qui al 1° agosto, quasi il 50% in più della liquidità che la Fed metterà in circolo nel medesimo arco temporale, al ritmo degli attuali 120 miliardi di controvalore mensile di acquisti. Uno tsunami. Anzi, il cosiddetto cigno bianco.

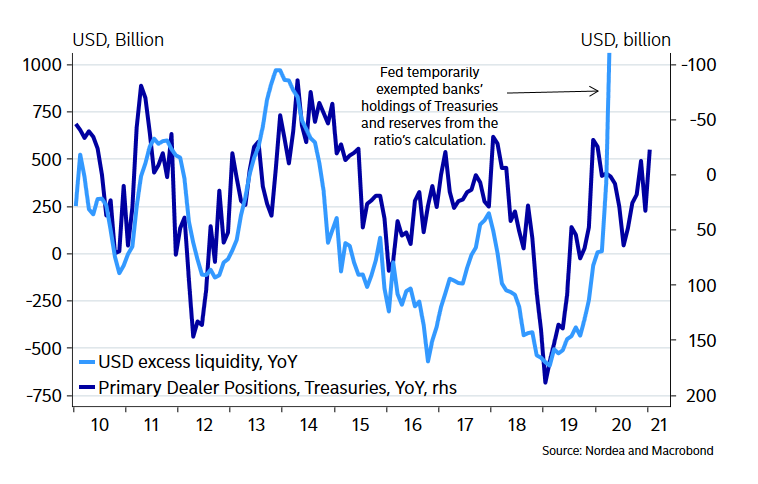

E dove sta il rischio, oggi che le dinamiche di debito già stanno andando in overdrive? Lo spiega magnificamente questo grafico di Nordea e Macrobond,

Nordea/Macrobond

il quale mette appunto in relazione i due trend. E si chiede, implicitamente: a quale rischio potenziale stiamo andando incontro? Duplice, perché la sell-off obbligazionaria in atto può esacerbarsi e precipitare in una spirale auto-alimentate in base a due boost.

Il primo è rappresentato appunto dall’esplosione incontrollata della liquidità in eccesso messa in circolo in seno al ribilanciamento del TAG. Il secondo, invece, è tanto tecnico, quanto politico: il 31 marzo prossimo, infatti, scade per i Primary Dealers statunitensi l’esenzione per le detenzioni di Treasuries dalla ratio dei leverage del bilancio.

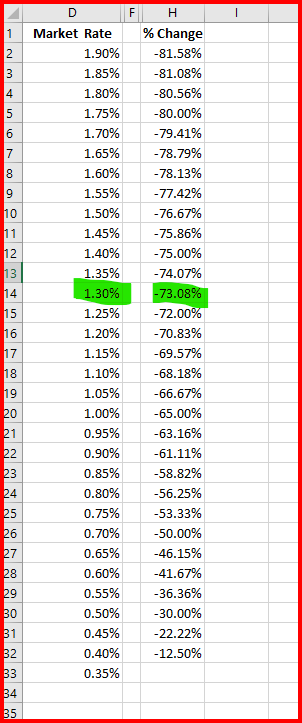

Cosa accadrà se la Fed non dovesse prorogare quella deroga? Vendite a cascata, onde evitare che il mercato prezzi e punisca immediatamente il peggioramento dello stato patrimoniale delle banche, in virtù dell’automatico inserimento nei conti di qualche quintalata di carta in pieno trend di crollo del prezzo. Può sembrare molto tecnico ma, in realtà, non lo è. Anzi, è decisamente pratico. Quasi volgarmente prosaico, come mostra questa tabella,

NorthmanTrader

la quale esemplifica la perdita potenziale di capitale sulla detenzione di Treasuries a 10 anni per chi li avesse comprati al minimo del ciclo di yield, 0,35%, quando sembrava che tutto il mondo avrebbe visto il proprio debito andare in negativo, tanta era la richiesta da parte del mercato: l’1,30% di rendimento del 16 febbraio equivale a una perdita potenziale del 73% sul capitale. Pesantuccia, in prospettiva.

Chiaramente, la Fed prorogherà quella deroga. A meno che la sua intenzione non sia quella di provocare uno schianto controllato per entrare in campo alla giapponese, ovvero operando pressoché en plein air con una politica di controllo sulla curva dei rendimenti anche a lunga scadenza. Ma attenzione, perché questo altro grafico

Bloomberg

mette pesantemente in prospettiva l’intero quadro: a causa del reflation trade innescato prima dalla big rotation della vittoria democratica alle presidenziali USA e, soprattutto, dei timori che la fiammata inflattiva varchi l’Oceano e arrivi fino a casa di Miss Watanabe, la prima settimana di febbraio ha visto i futures sui titoli di Stato giapponesi registrare la striscia negativa più lunga al 2003, dieci sedute consecutive di calo.

Ovviamente, essendo ormai la Bank of Japan l’unico price setter marginale del trade su quella carta, il rendimento dei JGB non ha patito scossoni visibili ma in vista della riunione del board prevista per il 18 e 19 marzo, questo appare un pessimo segnale. Se infatti anche i giapponesi, nel loro piccolo, tendono a incazzarsi e vendere il loro debito, qualcosa rischia di essersi inceppato nel meraviglioso quanto illusorio meccanismo della monetizzazione sistemica del debito senza conseguenze. E questo trend, più di ogni altro, è da ritenersi davvero globale, una cartina di tornasole del livello di mal di pancia che cova sotto la cenere, un misuratore impietoso del livello di immondizia che si sta ammassando ormai disperatamente sotto il tappeto del Qe sistemico.

Ad esempio e al netto dell’effetto taumaturgico di Mario Draghi sullo spread, quanto potrà reggere la già vacillante tregua in seno al board della Bce, se per caso il Bund continuasse a veder salire il proprio rendimento, alla luce delle extra-emissioni di debito imposte dal governo Merkel alla Bundesbank per garantire sufficienti titoli tedeschi agli acquisti del Pepp per tutto il 2021? Intendiamoci, quell’aumento dello yield sul Bund o ancora di più quello su titolo austriaco a 100 anni certamente non cambiano le dinamiche per quei Paesi. E nemmeno per l’eurozona. Ma rappresenta un segnale chiaro, un campanello d’allarme che pare dirci come la china intrapresa sia quella di una progressiva e irreversibile perdita di credibilità e fiducia da parte degli investitori anche verso i beni rifugio più storici e consolidati. Treasuries compresi. Anzi, in testa.

E questo ultimo grafico

Bloomberg

pare regalarci il monito assoluto: il timore inflattivo e il deperimento dello status di affidabilità di alcuni benchmark è tale non solo da aver spedito Bitcoin area 50.000 dollari ma, soprattutto, la ratio fra la criptovaluta e l’oro al minimo storico assoluto. Insomma, Bitcoin sta erodendo supporters persino al bene rifugio per antonomasia. Il motivo? Semplice, l’oro patisce la finanziarizzazione e l’intermediazione dei derivati e delle clearing houses che li trattano, Bitcoin - per ora - ancora no. E quando si preferisce la logica over-the-counter al lingotto nella cassaforte, significa davvero che siamo di fronte a un evento spartiacque assoluto e storico.

Anzi, a un vero e proprio cambio di paradigma. Prima ancora che a una potenziale crisi finanziaria da abuso di azzardo e liquidità.

© RIPRODUZIONE RISERVATA