Fare i conti senza l’oste di Karlsruhe oggi rischia di costare caro all’Italia sul fronte Mes e Recovery Fund. E Madrid e Lisbona lo sanno fin troppo bene...

La vendetta di Karlsruhe. L’intera vicenda - italiana ed europea - che ruota attorno al Mes e al Recovery Fund potrebbe essere sintetizzata così, quasi a voler riportare indietro le lancette dell’orologio all’inizio di agosto. Quando tutto appariva risolto. Lockdown finiti ovunque, estate alle porte, economie che tentavano la ripresa, Borse toniche grazie al rally innescato a fine marzo dalla Fed. E, soprattutto, una valangata di miliardi pronti a riversarsi da Bruxelles in direzione dei Paesi maggiormente colpiti dalla pandemia. Di più, addirittura quel denaro nasceva come frutto primigenio di una mutualizzazione del debito in sede europea che faceva già presagire orizzonti di gloria sotto forma di eurobond.

Insomma, cieli azzurri a perdita d’occhio. Ma, soprattutto, la sconfitta del rigorismo tedesco che non era giunta per via politica dalle Europee del 2018, si stava sostanziando - in maniera ancora più netta e scottante - attraverso la Bce.

Fu in quel clima di sostanziale euforia, quasi di lisergico nirvana del buonsenso economico, che la Corte costituzionale tedesca chiamata a tradurre in fatti la sua minaccia di blocco del programma Pepp di acquisti anti-pandemia dell’Eurotower per violazione del criterio di proporzionalità, sembrò arrendersi. Sembrò, appunto.

I giudici di Karlsruhe, insolentiti da più parti come parrucconi dell’austerity e impotenti cascami della Storia, delegarono il compito alla Bundesbank: se la Banca centrale tedesca avesse riscontrato nell’operato della Bce una palese violazione di quel principio, avrebbe dovuto - in punta di Costituzione tedesca - ritirarsi dal Pepp. Di fatto, uccidendolo.

Nessuno valutò quell’ipotesi come credibile. Anzi, tutti se ne fecero beffa. E l’estate passò serena, avvolta nell’inconsapevolezza e nell’irresponsabilità tipica della bella stagione.

E ora? Ora siamo al redde rationem. Perché qualcosa è andato fuori giri, quando il maestrale ha cominciato a spazzare via l’afa e le piogge a preannunciare l’autunno. Il virus è tornato. I mercati, a corto di liquidità causa Fed in clima elettorale, hanno tossito. E, soprattutto, qualcosa in seno alla Bce si è rotto.

La scusa? Il cambio euro/dollaro e la sua gestione, snobbata da Christine Lagarde e invece ritenuta cardine dai «falchi» del board. Poi, altre due cortine fumogene: prima il cambio di criterio valutativo nell’approccio inflazionistico, poi il lancio dell’euro digitale. Infine, la sceneggiata molto politically correct dei green bond da includere nel Pepp.

In realtà, il problema era uno solo. Qualcuno aveva fiutato l’aria e cominciava a mettere le mani avanti: perché non trasferire le tre deroghe statutarie del Pepp - deviazione dalla capital key, limite per emittente e inclusione dei bond greci nel collaterale accettato - nei programmi espansivi non emergenziali della Bce? Ovvero, perché non istituzionalizzare i finanziamenti dei deficit e le monetizzazione dei debiti nello statuto dei veicoli già a disposizione di Francoforte? Gong. Anzi, stop, come diceva Big Ben nel mitico claim di Portobello in TV.

Jens Weidmann, fino ad allora silenzioso capo della Bundesbank, decideva che la tregua era finita e cominciava a rilasciare interviste dopo interviste, tutte sintonizzate su un’unica lunghezza d’onda: il Pepp è un programma nato dall’emergenza e per l’emergenza. Sacrosanto. Ma con essa deve morire, insieme proprio alle sue insopportabili deroghe a favore del cosiddetto Club Med. Ed eccoci ad oggi.

Italia, Portogallo e Spagna dicono no al Mes. Di più, le ultime due lasciano intendere ufficialmente che potrebbero rinunciare anche a una cospicua parte di quei miliardi su cui si era fantasticato dopo il Vertice Europeo di giugno, prendendo solo quelli a fondo perduto. L’Italia, balbetta.

Conte, dopo aver bocciato il Fondo salva-Stati nel corso dell’ultima conferenza stampa sulle nuove norme anti-Covid, è costretto a una retromarcia da parte della sua maggioranza. Confusione totale cui pone fine, nel silenzio generale di politica e stampa, ormai assuefatte all’atteggiamento di snobistica indifferenza verso la Bundesbank, proprio Jens Weidmann con queste parole:

Fonte: Bundesbank (estratto documento)

Signori, la festa sta finendo.

E attenzione, perché per ribadire il concetto e rafforzarne la pesantezza totemica, Jens Weidmann pare non aver soppesato soltanto il timing, bensì anche la location: pronunciare parole simili nel corso del proprio intervento a un evento organizzato nientemeno che dalla Harvard University e dal titolo Deglobalisation, disrupted education and debt: economic policy challenges following the pandemic significa voler umiliare il rivale, non soltanto batterlo.

E quale festa starebbe drasticamente per interrompere il numero uno della Banca centrale tedesca, spegnendo lo stereo e invitando tutti a togliere il disturbo?

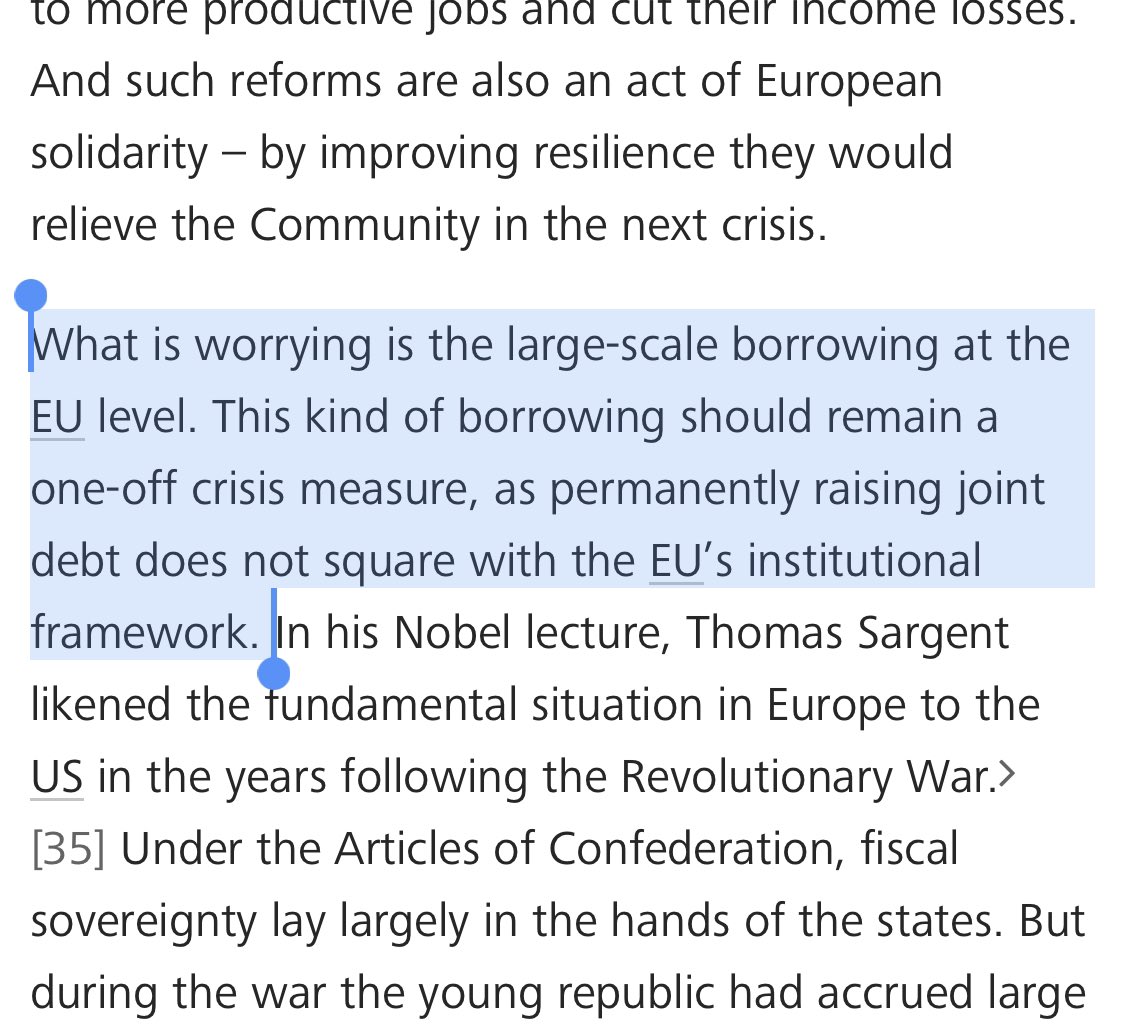

Ce lo mostra questo altro grafico, in maniera fin troppo plastica:

Fonte: Bce

Alla faccia del “Non siamo qui per chiudere gli spread” incautamente pronunciato lo scorso 12 marzo da Christine Lagarde, le parole non servono per mostrare il risultato pratico di 29 settimane di acquisti in seno al Pepp.

Compressione artificiale dei differenziali di rendimento dei membri del Club Med (occorre infatti non scordare come anche la Grecia, grazie all’inclusione dei suoi titoli di Stato e alla deroga concessa alle sue banche rispetto al tetto di detenzione degli stessi, ormai emetta bond decennali che si avvicinano allo 0% di rendimento), monetizzazione del debito e finanziamento dei deficit sovrani al loro massimo. Roba da testo accademico. Esattamente il tipo di violazione del criterio di proporzionalità che la Corte di Karlsruhe denunciava ex ante in primavera, prima di passare la pistola per l’esecuzione alla Bundesbank.

Insomma, si è confuso l’atteggiamento responsabile di Angela Merkel nella veste di presidente di turno dell’Ue chiamata a spegnere l’incendio Covid con la trasformazione della Germania in una culla dell’Mmt e dell’helicopter money. Lo stesso tipo di abbaglio lisergico preso con la valanga di denaro promessa dal Vertice-fiume di giugno, ora ridotta a slavina.

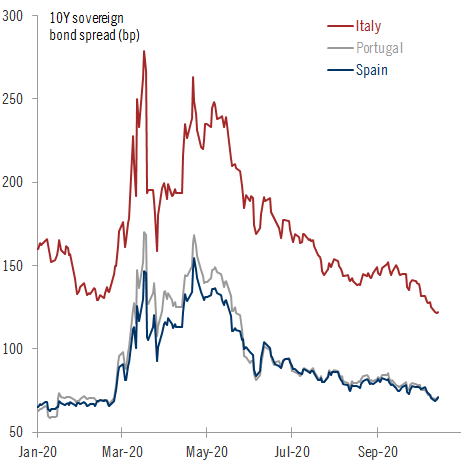

E attenzione, perché questo ultimo grafico rappresenta il vero discrimine, il potenziale punto di rottura.

Fonte: Bce

Nelle ultime settimane, la Bce è tornata ad aumentare il controvalore di acquisti quotidiani di titoli di Stato, risalendo sopra quota 15 miliardi a settimana (poco più di 3 al giorno). La Bundesbank non ha detto nulla. Come, probabilmente, non dirà nulla su un potenziale aumento dell’ammontare a disposizione del Pepp che il consensus degli analisti ormai prezza come scontato alla riunione del board dell’Eurotower del 10 dicembre prossimo.

Prima si stimavano altri 400 miliardi, ora già saliti a 500 a causa del peggioramento delle condizioni macro a causa della seconda ondata di Covid e del rischio di nuovi lockdown. Però, la Bundesbank è stata chiara: il Pepp non è eterno. E, soprattutto, non lo sono le sue tre deroghe, le stesse che hanno garantito agli spread di Italia, Spagna, Portogallo e Grecia di performare come fossero Bund travestiti per carnevale.

Quindi, ormai siamo alla logica del prendere tempo, del mero calciare il barattolo. Puoi guadagnare qualche settimana, qualche mese, un trimestre: poi, però, quegli spread rischiano il più proverbiale degli sbugiardamenti, l’umiliazione del bimbo che grida alla folla che il Re è nudo.

Non a caso, dopo l’asta record del trentennale a 0%, lo spread del nostro Btp non ha affatto imboccato la strada del calo ulteriore verso la doppia cifra ma ha ripreso il trend di risalita. Nonostante gli acquisti aumentati della Bce. E lo stesso per Spagna, Portogallo e Grecia.

Nulla che preoccupi per ora, per carità. Ma ormai occorre ragionare in prospettiva. La prospettiva di un gran bel film di fanta-economia che sta per terminare, però. Dissolvenza, titoli di coda, immagine che sgrana e vira sul color seppia e pellicola che sibila fuori dal proiettore. Poi, luce in sala. Va in scena la realtà. Anticipata nel suo ritorno proprio dal vero stigma che, paradossalmente, Italia, Spagna e Portogallo si sono gettate addosso da sole, imprimendolo sul petto come una lettera scarlatta, dicendo no al Mes e ai fondi europei che non siano a babbo morto.

Perché nella mentalità dei Paesi cosiddetti falchi o frugali, la contemporaneità della richiesta di sempre maggiore e strutturale supporto comune alle economie poco si concilia a livello di coerenza e credibilità della stessa con il No a fondi che te lo garantiscano a costi bassissimi.

E da metà dicembre, nel board della Bce all’uscente Yves Mersch subentrerà il direttore generale della Banca centrale olandese, Frank Elderson. Perché Spagna e Portogallo hanno ventilato en plein air quella scelta così estrema? Semplice, perché vistesi ormai con le spalle al muro, hanno compiuto l’unica mossa possibile per spostare il mirino sull’Italia. La vendetta di Karlsruhe, appunto.

© RIPRODUZIONE RISERVATA