Il nostro spread è continuato a salire, sia verso la Spagna che verso la Grecia. Ma il motivo è che gli istituti di credito stanno alleggerendo il doom loop sul debito in vista del board Bce del 10 giugno e del potenziale, primo taper del piano Pepp. Il momento è delicato e la clessidra è rovesciata, ormai. Meglio evitare di farlo anche con il governo.

New York riaprirà del tutto solo il 1 luglio, nonostante il record vaccinale statunitense. In Francia, il coprifuoco slitterà dalle attuali ore 19 alle ore 21 dal 19 maggio, giorno in cui cominceranno graduali riaperture. La Gran Bretagna dei miracoli fino a metà di questo mese avrà riaperto solo ristoranti e pub all’aperto, oltre ai negozi. Esattamente come nei quattro quinti d’Italia, quelli in zona gialla.

La Germania, addirittura, flirta con l’ipotesi di un nuovo lockdown duro. Solo nel nostro Paese, però, si scomodano a livello parlamentare (altra cosa è la piazza) roboanti concetti come democrazia sospesa e negazione dei diritti civili, a puro scopo elettorale. Si scrive libertà, si legge ristoro.

E fin qui, nulla che stupisca. C’è però un problema, al netto del PNRR recapitato a Bruxelles e del carico di aspettative che lo contraddistingue.

Chi agita quegli spettri quasi golpistici nei toni a fronte dello slittamento di un’ora dell’obbligo di rientro a casa dalla trattoria, farebbe bene a tenere nel radar alcune dinamiche sottotraccia che si stanno muovendo proprio in questi giorni.

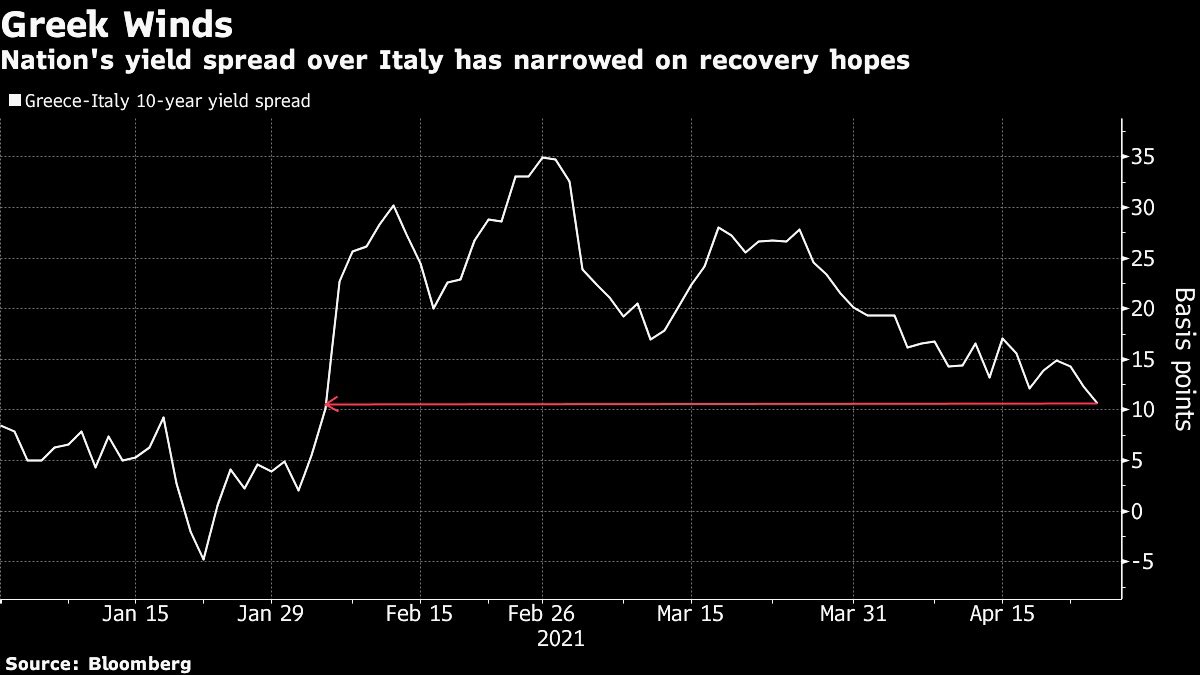

In primis, il nostro spread. Il quale continua a salire, ancorché entro un range di tutta tranquillità. Ma siamo tornati in tripla cifra stabilmente e questo grafico,

Fonte: Bloomberg

mostra come il 26 aprile il differenziale del nostro Btp decennale rispetto al pari durata greco avesse toccato un margine di compressione di soli 12 punti base.

Di fatto, frutto apparentemente dell’upgrade da BB- a BB del rating ellenico da parte di Standard&Poor’s. Un azzardo da parte dell’agenzia Usa. Non fosse altro perché fra le misure in predicato di finire sul tavolo di discussione al board spartiacque del 10 giugno prossimo, la Bce potrebbe annoverare anche la riduzione del controvalore di securities governative di Atene accettato finora come collaterale per operazioni di finanziamento, in deroga alle norme che regolano il QE europeo. Se solo il mercato prezzasse seriamente l’ipotesi, quella carta diventerebbe rovente.

Ma si sa, il mercato è un vaso comunicante: per qualcuno con la tentazione di acquistare, magari dopo un upgrade ottimistico, c’è sempre qualcuno con la volontà (o la necessità) di vendere.

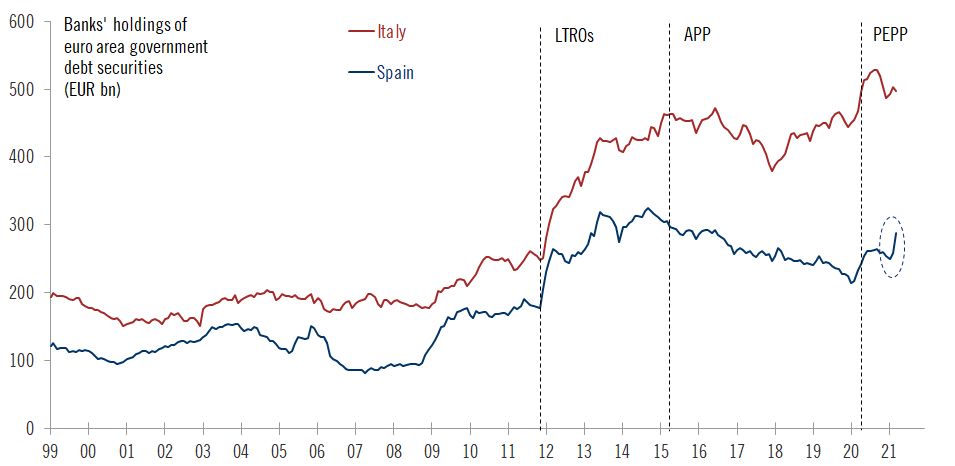

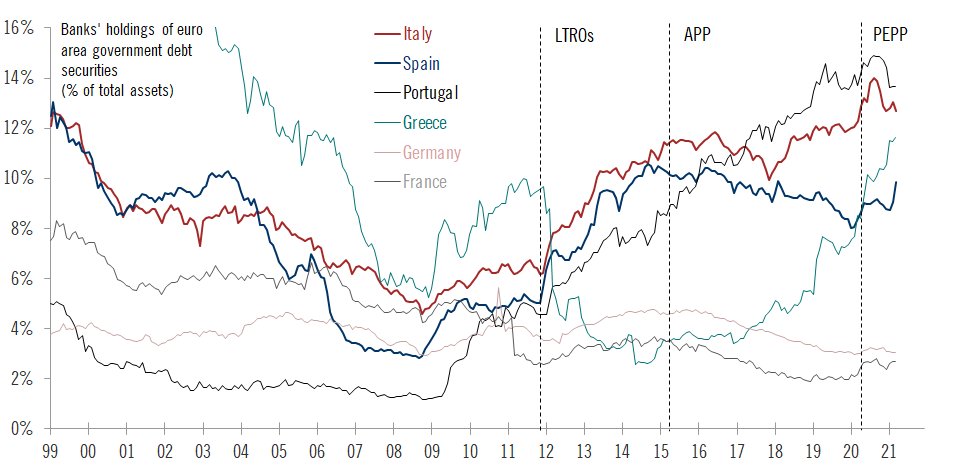

Deleverage. O de-risk. E questi due grafici

Fonte: Bce

Fonte: Bce

mettono perfettamente in prospettiva quanto stia accadendo in queste ore, silenziosamente.

Le banche italiane, a differenza di quelle spagnole, stanno alleggerendo le proprie detenzioni di Btp. Interpellata al riguardo da Money.it, una fonte bancaria con oltre 30 anni di esperienza nel settore, ha così risposto al quesito riguardo la natura di quelle vendite: “Volendo rimanere un vecchio democristiano di impostazione, direi un po’ e un po’...” Tradotto, puro de-risk. In vista di cosa? Proprio di quanto potrà accadere il 10 giugno.

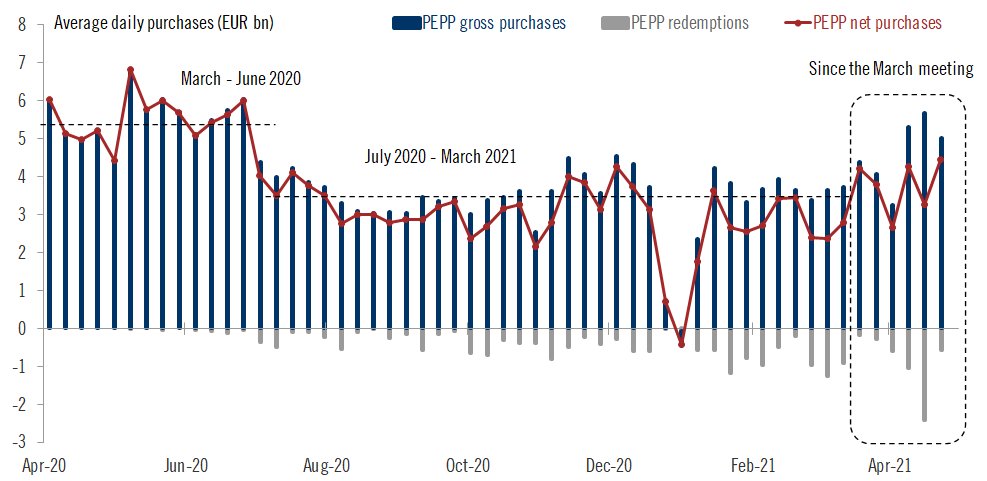

Poiché per quanto Christine Lagarde cerchi disperatamente di mantenere viva la narrativa del Pepp che garantirà sostegno immutato fino al marzo del 2022, tutti ormai scontano un principio di taper nel controvalore degli acquisti o uno stop all’applicazione delle deroghe (capital key, limite del 33% per emittente) dopo l’accelerazione nel ritmo delle operazioni sul secondario di questo secondo trimestre. Ed ecco che questi altri due grafici

Fonte: Bce

Fonte: Bloomberg

mostrano la delicatezza della situazione in cui si stanno muovendo i due principali Paesi della cosiddetta periferia dell’eurozona, Italia e Spagna appunto.

Il primo spiega perfettamente il perché le vendite non abbiano scatenato effetti emulativi: la Bce sta mitigando e coprendo il de-risk delle banche italiane con i suoi acquisti. E gli istituti del Belpaese, non a caso, stanno sfruttando proprio il ritmo accelerato dei tre mesi che ci porteranno a giugno per alzare le barricate e trasportare più cuscinetti di sabbia possibili in trincea.

Quelli spagnoli, invece, stanno caricandosi di Bonos, azzardando una scommessa di medio termine che i dati macro - occupazione e Pil del primo trimestre su tutti - non sembrano supportare e che un eventuale disimpegno, ancorché graduale e temperato della Bce, potrebbe vanificare del tutto, tramutando in errore fatale e doom loop destinato a ripercuotersi sui titoli del comparto all’Ibex.

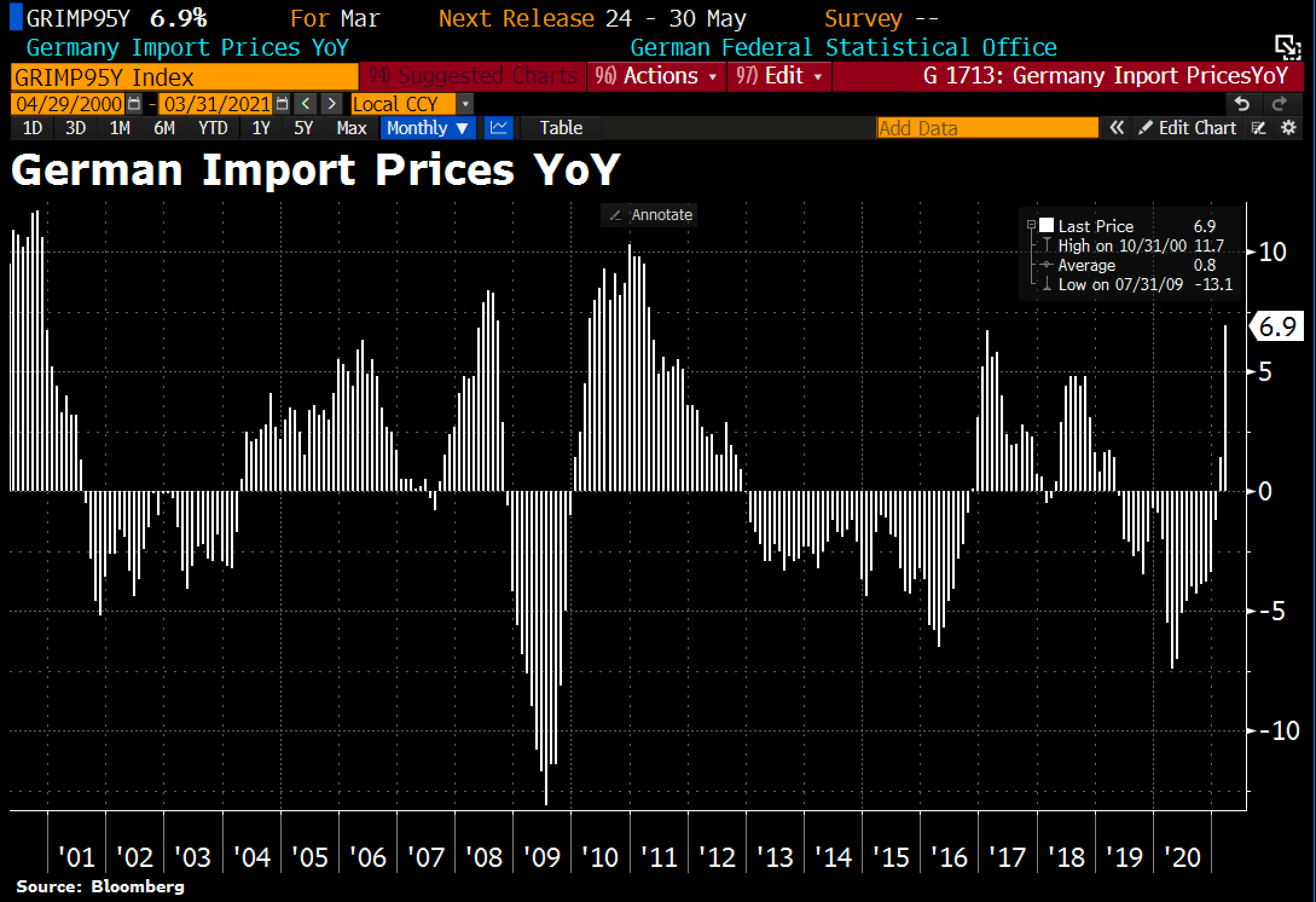

Il secondo grafico mostra il motivo della sempre maggior convinzione verso un redde rationem per il 10 giugno prossimo. Al netto di un deludente -1,7% del Pil nel primo trimestre contro attese del -1,5% e con le prospettive di crescita dell’industria riviste in calo dalla Bundesbank fra aprile e giugno a causa della crisi dei microchip e del rischio di nuovo lockdown, a richiamare l’attenzione è il +6,9% su base annua dei prezzi dell’import tedesco contro le attese del +6,0%, il massimo dall’aprile 2011.

Insomma, per quanto Christine Lagarde giochi la carta rassicurante dell’inflazione transitoria, Jens Weidmann pare aver posto un aut aut.

Per questo l’Italia sta sfruttando al massimo la doppia componente a suo favore in atto in questo momento.

Primo, la Bce ancora in grado di operare in maniera non vincolata da Francoforte, sponda Bundesbank. Secondo, un ex banchiere centrale a Palazzo Chigi. In grado di capire il mercato e soprattutto le dinamiche interne all’Eurotower con netto anticipo su tutti.

Davvero, in nome di ristori scarsi ma che ora cominceranno ad arrivare in maniera più sostenuta (stante il nuovo scostamento da 40 miliardi e gli esborsi europei che potrebbero essere anticipati, proprio in virtù di una Bce che dovrà giocoforza cedere qualcosa alla riluttanza tedesca), è il caso di terremotare dall’interno una maggioranza che cammina letteralmente su un campo minato, scomodando parabolici e paradossali scenari di interruzione della democrazia?

Chi pare intento a proseguire la conta dei like sui social, è conscio di quanto stia accadendo nel settore bancario, italiano ed europeo? E’ conscio di quanto accadrà a Francoforte da qui a poco più di un mese? E’ conscio di quanto la variabile delle variabili legata al virus potrebbe di nuovo intervenire lungo il percorso di ripresa, rallentandolo o forse bloccandolo di nuovo? E con il 160% di debito/Pil e oltre l’11% di deficit/Pil, i margini di manovra sarebbero pressoché nulli.

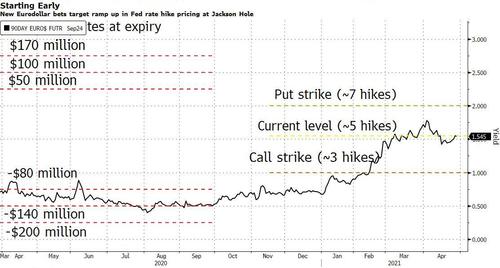

E tanto per mettere la questione in prospettiva ancora più ampia, così da ridimensionare certi dibattiti in atto e relegarli all’ambito cui appartengono - ovvero, fra il ridicolo e l’irresponsabile -, ecco che questo ultimo grafico

Fonte: Bloomberg

mostra come proprio in questi giorni qualcuno, Oltreoceano, stia impilando posizioni su una scommessa piuttosto drastica: la fine della festa anche per la Fed, proprio in vista del simposio annuale di Jackson Hole di fine agosto.

In gergo tecnico, Risk reversal via Sep21 3-year midcurve options. Praticamente, arabo. Stretto. Ma quando a certificare che il target di quella scommessa sull’euro-dollaro sia temporalmente ascrivibile proprio alla reazione legata a un taper-talk in vista della riunione in Wyoming sono Nomura e Bloomberg, forse è il caso di non sottovalutare il rischio di un’obbligatoria pausa generale da parte delle Banche centrali.

Perché quando lo scommessa così estrema di un trader anonimo passa da 20.000 a 120.000 contratti in cinque giorni, qualcosa si sta muovendo. E giocarci come fosse uno jo-jo potrebbe rivelarsi fatale, soprattutto a fronte di un bottino misero come qualche voto in più. Da rivendicare in urne elettorali costruite sulle macerie.

© RIPRODUZIONE RISERVATA